Americké akcie a dluhopisy: Je recese za dveřmi?

Výsledková sezóna ve Spojených státech začala přinejlepším smíšenými čísly některých velkých bank a data o vývoji inflace v červnu opět nepříjemně překvapila, když index spotřebitelských cen meziročně vzrostl o 9,1 %. Jak jsou na tom aktuálně akciové indexy? A chystá se v USA recese, již vedle řady ekonomů "předpovídá" také inverze výnosové křivky na několika časových horizontech?

Index S&P 500 díky pátečnímu výraznému růstu uzavřel minulý týden se ztrátou necelého procenta. Nové nižší minimum během týdne nicméně z technického hlediska nevěstí nic dobrého, tedy býčího.

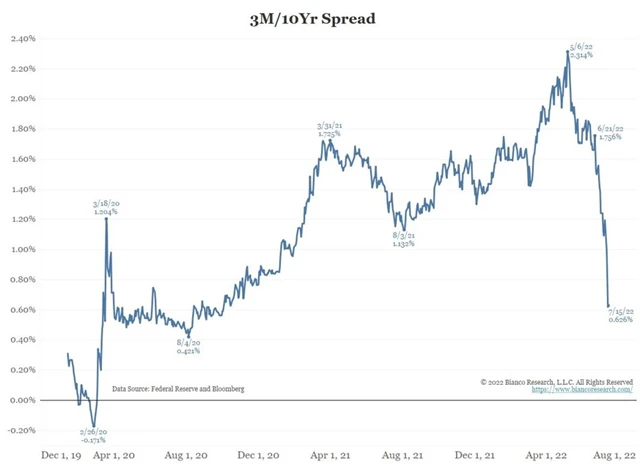

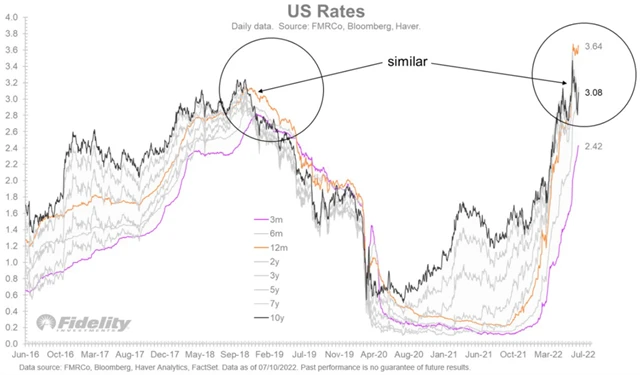

Inflace je v USA nejvyšší za více než 40 let, nicméně větší starosti dělá investorům možnost, že by největší světová ekonomika spadla do recese. V prvním kvartálu se HDP snížil, první data za ten druhý budeme mít k dispozici 28. července, tedy až po nejbližším zasedání FOMC. Na něm analytici čekají zvýšení základní sazby o 75 bazických bodů, stále více se ale hovoří o možnosti jejího zvýšení o celý procentní bod. Trh s dluhopisy pak vysílá celkem zřetelný signál, že je scénář recese naplno ve hře.

Křivky výnosů vládních bondů USA se splatností 10 let a 2 roky svým tvarem trochu připomínají rok 2018. Tehdy se ukázalo, že ještě úplné "horko" nebude. Historie se ale nikdy neopakuje do puntíku.

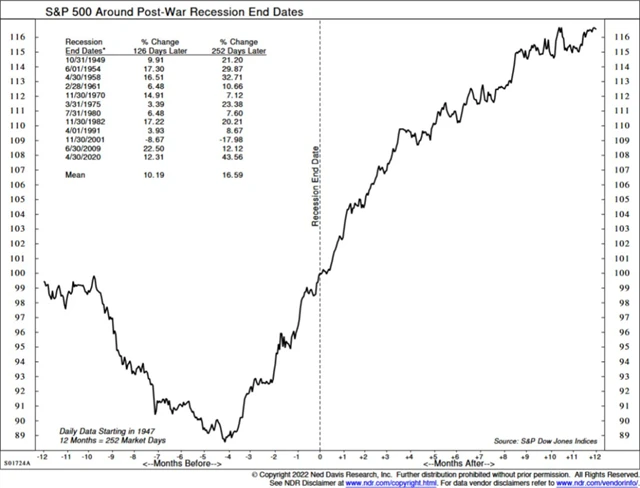

I s vědomím toho si jen připomeňme, že v průměru akciový trh v USA dosedne na cenové dno zhruba čtyři měsíce předtím, než v USA skončí recese. Pokud by HDP ve druhém čtvrtletí klesl, znamenalo by to, že recese v USA již probíhá. Dohlédnout její případný konec je v tuto chvíli ovšem nemožné. Nicméně je dobré vědět, že akciový trh v tomto smyslu ekonomiku o pár měsíců "předbíhá".

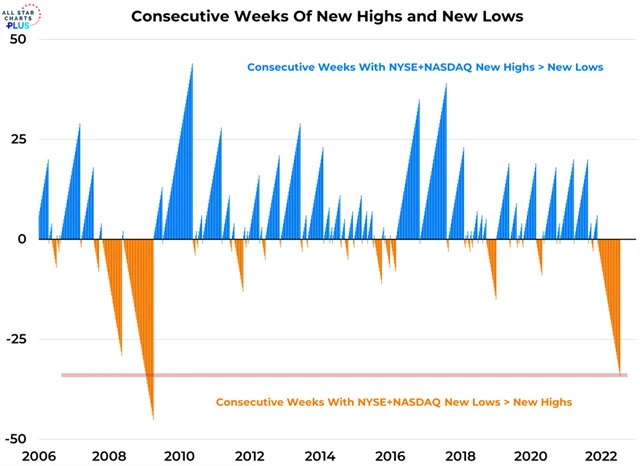

Akciový trh (index S&P 500) je sice od začátku července v mírném plusu, nicméně letos celkově odepisuje kolem dvaceti procent. A na NYSE a Nasdaqu je to již 34 týdnů v řadě, kdy počet titulů na nových ročních minimech je vyšší než počet akcií na nových ročních maximech. To na rychlý obrat trendu nevypadá, zároveň ale platí, že "každé ucho se nakonec utrhne".

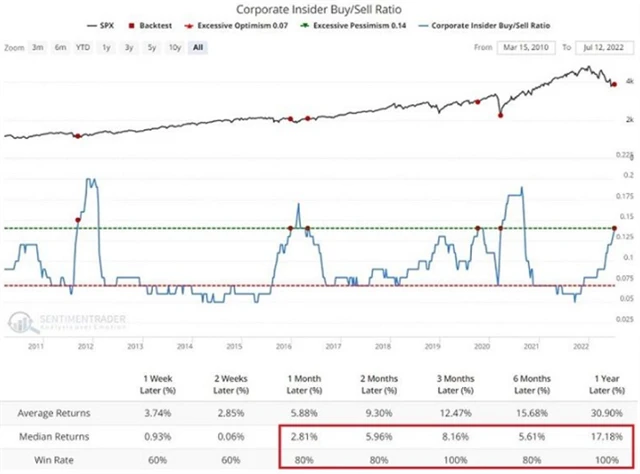

Třeba vědí firemní insideři (opět) něco, co zbytek trhu netuší. V každém případě v poslední době výrazně více nakupují akcie, než je prodávají. Nízké ceny je k tomu ostatně vybízejí.

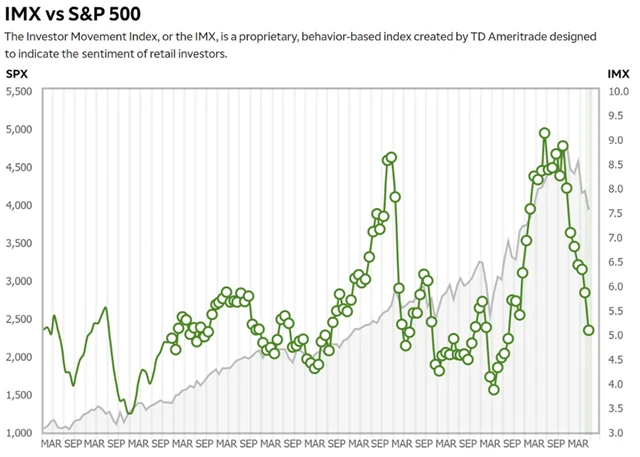

Drobní investoři jsou naproti tomu stále ve špatné náladě.

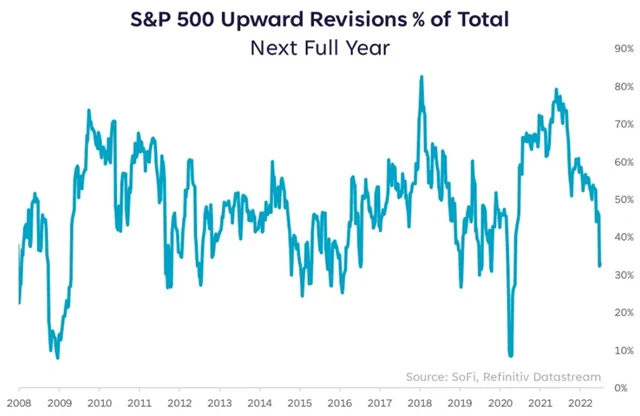

O tom, jak je na tom americká ekonomika, do značné míry vypovídají i hospodářské výsledky největších veřejně obchodovaných firem. Analytici postupně snižují svá očekávání, nadále ale v rámci celého indexu S&P 500 čekají jejich meziroční růst.

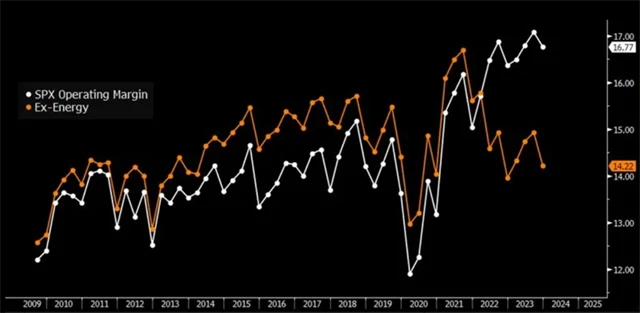

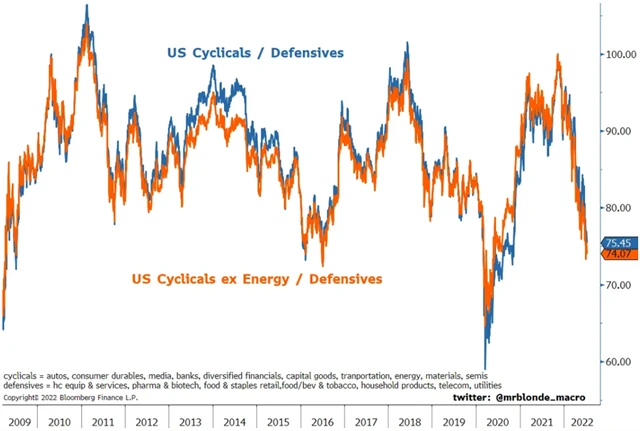

Provozní marže amerických firem jsou nadále vysoké. Ale pozor, bez zahrnutí energetického sektoru, který byl až zhruba do června letos na burze za hvězdu, již povážlivě klesají.

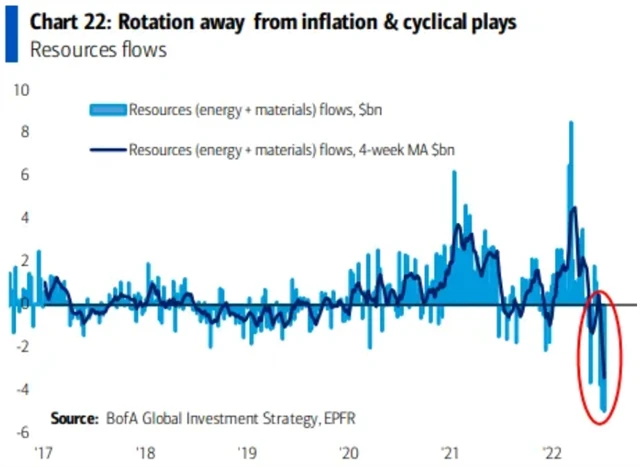

A právě odvětví energetiky, kam patří mimo jiné ropné společnosti, a základních materiálů prodělávají v posledních týdnech výrazný odliv peněz investorů. Energetika jako sektor je ostatně od svých ročních maxim dále než sektor IT, v posledním roce otloukánek mezi všemi. Když tedy půdu pod nohama ztrácí dosavadní "držák" trhu, je to další znamení, že to budou mít nyní býci těžké.

Defenzivní odvětví nadále hrají prim (ve srovnání s těmi růstovými či cyklickými, mezi něž ale patří právě i energetika).

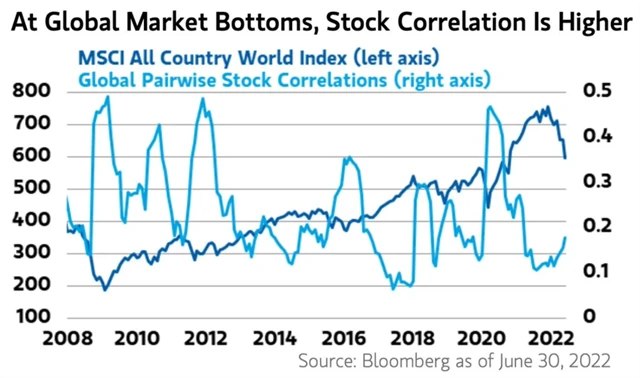

Dno trhu se tipuje těžko. Jeden z ukazatelů, který v posledních letech uměl alespoň naznačit, že by se dno mohlo blížit, byla míra korelace na akciovém trhu. Dno na trhu by se pak snad dalo hledat podle hesla "když průšvih, tak totální". Je ale pravda, že vysoká míra korelace byla i v době, kdy trhy neohroženě rostly na vlnách levné likvidity. Korelace nicméně aktuálně ještě nejsou na úrovni, na jaké byly v obdobích, kdy se globální akciový trh odrážel k růstu.

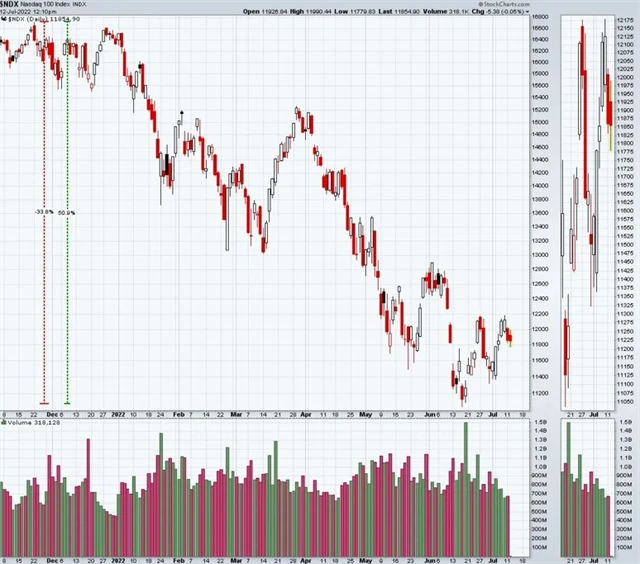

A na závěr jen taková jednoduchá hra s čísly. Index Nasdaq 100 musí posílit o zhruba 50 %, aby se vrátil na úroveň historického maxima. Ztratil tedy třetinu hodnoty. Čtenáři Investičního webu v tom jistě netápou, ale někdy ta čísla zkrátka jednoho spletou.

Zdroj: TOPDOWN CHARTS, @biancoresearch, @jaykaeppel, Bloomberg, All Star Charts, @Schnellinvestor, Ned Davis Research, Fidelity International

Aktualita pro rok 2026

Aktuality