Burzovní kalendář (1. 8. - 5. 8. 2022)

Začátek srpna se na světových trzích ponese v duchu pokračování výsledkové sezóny za druhé čtvrtletí. Vyhodnocovat budou investoři také sérii makrodat v čele s indexy nákupních manažerů a americkou nezaměstnaností za červenec. V tuzemsku bude důležité první zasedání bankovní rady České národní banky v obměněném složení.

Ohlédnutí

Ve Spojených státech za uplynulý týden index Dow stoupl o 2,97 %, širší S&P 500 přidal 4,26 % a index technologického trhu Nasdaq Composite posílil o 4,70 %. Panevropský index STOXX Europe 600 zpevnil o 2,96 %, britský FTSE 100 přidal 2,02 %, německý DAX posílil o 1,74 % a francouzský CAC 40 zaznamenal zisk 3,73 %.

Za celý červenec Dow stoupl o 6,73 %, S&P 500 přidal 9,12 % a Nasdaq Composite se zvýšil o 12,35 %, STOXX Europe 600 přidal 7,65 %, FTSE 100 zpevnil o 3,55 %, DAX se zvýšil o 5,24 % a CAC 40 posílil o 8,72 %. Od začátku roku nyní Dow klesá o 9,61 %, S&P 500 odepisuje 13,34 % a Nasdaq Composite ztrácí 20,80 %, STOXX Europe 600 ztrácí 10,15 %, FTSE 100 posiluje o 0,53 %, DAX oslabuje o 15,11 % a CAC 40 odepisuje 9,85 %.

Pražská burza v uplynulém týdnu podle indexu PX klesla o 0,4 %, za červenec odepsala procento a půl a od začátku roku nyní ztrácí přes 13 %.

Z makrodat vyšly v posledním červencovém týdnu mimo jiné v Německu index spotřebitelské důvěry od GfK, inflace, nezaměstnanost a HDP, ve Spojených státech HDP, objednávky zboží dlouhodobé spotřeby nebo finální červencový index spotřebitelské důvěry Michiganské univerzity a v eurozóně HDP.

Americká ekonomika podle zprávy ministerstva obchodu v druhém čtvrtletí v přepočtu na celý rok klesla o 0,9 %. Největší ekonomika světa vykázala pokles už druhé čtvrtletí za sebou, v prvním kvartálu se hrubý domácí produkt USA snížil o 1,6 %, technicky jsou tak Spojené státy v hospodářské recesi. Analytici v anketě agentury Reuters v průměru odhadovali, že ekonomika za druhé čtvrtletí vykáže růst o půl procenta.

"Americká ekonomika spadla do recese. Začíná se tak naplno projevovat především nižší spotřeba domácností, které tíží vysoká inflace a zejména vyšší úrokové míry. Američané začínají šetřit a to se projeví i v dalších kvartálech. Trh práce naštěstí zatím zůstává relativně stabilní," uvedla ke zprávě Jana Mücková, ekonomka investiční skupiny LOGeco.

Pokles HDP ve dvou čtvrtletích za sebou splňuje obvyklou definici hospodářské recese, není ale jejím definitivním ukazatelem. V USA určuje začátek a konec recese výbor Národního úřadu pro ekonomický výzkum (NBER). Ten recesi definuje jako "výrazný pokles ekonomické aktivity po celé zemi, který trvá déle než několik měsíců a je běžným způsobem viditelný ve výrobě, zaměstnanosti, reálných příjmech a dalších indikátorech".

Týden do 29. července na amerických trzích

Týden do 29. července na evropských trzích

Týden do 29. července na pražské burze

Důležitou událostí bylo zasedání americké centrální banky. Fed ve středu zvýšil svou základní úrokovou sazbu o 0,75 procentního bodu do pásma 2,25 až 2,50 % a jeho měnový výbor uvedl, že navzdory důkazům o zpomalování americké ekonomiky plánuje další zvyšování sazeb. Od začátku letošního roku již Fed zvýšil základní sazbu o 2,25 procentního bodu.

Kvartální hospodářská čísla zveřejnily ve Spojených státech v uplynulém týdnu společnosti Alphabet, General Motors, Coca-Cola, McDonald's, 3M, General Electric, Microsoft, Visa, Boeing, Ford Motor, QUALCOMM, Merck & Co, Pfizer, Mastercard, Apple, Intel, Amazon nebo ExxonMobil a Chevron. V Evropě do výsledkové mozaiky přispěly mimo jiné podniky Ryanair Holdings, Deutsche Bank, Airbus, Volkswagen, Stellantis, Shell či AstraZeneca a BNP Paribas. Na pražské burze hospodářské výsledky za druhé čtvrtletí a první pololetí zveřejnila finanční skupina MONETA Money Bank.

Čistý zisk Monety za letošní první pololetí stoupl meziročně o 100,7 % na 2,87 miliardy korun. Provozní výnosy skupině vzrostly o 13,1 % na 6,09 miliardy korun, provozní náklady jí naopak meziročně klesly o 1,9 % na 2,80 miliardy korun. Dobré ziskovosti banka dosáhla díky vyšším úrokovým sazbám, příznivým nákladům na riziko a stabilním provozním nákladům. Výhled čistého zisku pro tento rok MONETA ponechala beze změny na úrovni 4,4 miliardy Kč. Na jednu stranu management vidí potenciál k překonání dosavadního výhledu o 10 % nebo ještě o něco více, na druhé straně vnímá rizika spojená s růstem nákladů na financování, pravděpodobným zavedením sektorové daně ještě v tomto roce a dopady inflace na provozní náklady.

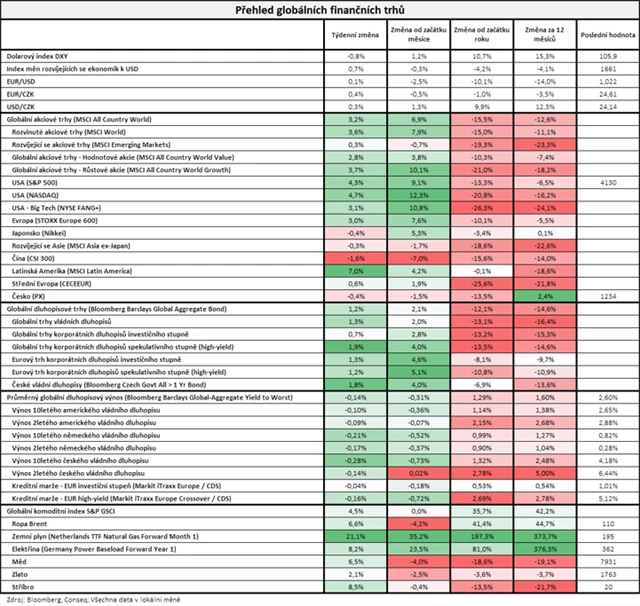

"Celkově se zdá, že světová ekonomika zpomaluje a že dynamika tohoto zpomalení je skutečně silná. Finančním trhům se nicméně v uplynulém týdnu dařilo velice dobře. Akciové trhy solidně rostly, když nejširší globální akciový index MSCI All Country World posílil o 3,2 %. Jediný ze sledovaných regionů, který zaznamenal pokles, byla Čína (CSI 300 -1,6 %). Dařilo se i dluhopisovým trhům, nejširší globální dluhopisový index Bloomberg Barclays Global Aggregate Bond posílil o 1,2 %, přičemž průměrný globální dluhopisový výnos do doby splatnosti poklesl o 14 bazických bodů na 2,60 %. Nadprůměrně se dařilo českým vládním dluhopisům, jejichž index si připsal 1,8 %. Růst zaznamenaly i komoditní trhy, když globální komoditní index S&P GSCI vzrostl o 4,5 %. Cena severomořské ropy Brent se zvedla o 6,6 % na 110 dolarů za barel. V týdnu také prudce vzrostla cena evropského burzovního kontraktu na zemní plyn, a to konkrétně o 21,1 %. Evropský kontrakt na elektřinu na německé burze vzrostl o 8,2 %," shrnul dění stratég Michal Stupavský ze společnosti Conseq Investment Management.

Výhled

"Na začátku srpna budou trhy sledovat pokračování výsledkové sezóny. Její dosavadní vyznění je pro ně spíše podpůrným faktorem. Vedle výsledkové sezóny bude se začátkem měsíce zveřejněno mnoho makroekonomických dat, která pomohou trhu dotvářet si obrázek o stavu ekonomiky a o možných budoucích krocích měnověpolitických autorit. Pro nadcházející týden jsme neutrální s tím, že výsledková sezóna může udržet podporu u rizikových aktiv i přes vydatnou sadu makrodat patřících k začátku měsíce," uvedl analytik z J&T Banky Milan Vaníček.

Z makrodat v nadcházejícím týdnu vyjdou mimo jiné finální červencové indexy nákupních manažerů ve výrobě a ve službách, německé maloobchodní tržby a obchodní bilance, nezaměstnanost a maloobchodní tržby v eurozóně a EU nebo americká obchodní bilance a nezaměstnanost za červenec. Ve čtvrtek budou investoři věnovat pozornost také měnověpolitickým zasedáním Bank of England a České národní banky. Britská centrální banka by podle očekávání měla zvýšit základní úrokovou sazbu o 25 bazických bodů na 1,50 %. Bankovní rada ČNB podle analytiků v novém složení navzdory dalšímu růstu inflace sazby ponechá beze změny, i když vyloučit podle nich nelze ani mírný růst sazeb.

"Poslední mediální komentáře představitelů ČNB již některé pohledy nových členů bankovní rady objasnily," říká analytik z České bankovní asociace Jakub Seidler. Viceguvernérka Eva Zamrazilová i staronový člen rady Jan Frait preferují stabilitu úrokových sazeb či jejich mírné zvýšení. Názory Karin Kubelkové zatím zveřejněny nebyly. Stabilitu sazeb podle všeho jako tradičně podpoří Oldřich Dědek a Aleš Michl, naopak viceguvernér Marek Mora a Tomáš Holub budou pro další zvýšení sazeb.

"Dva ziskové týdny posunuly index S&P 500 pod důležitou rezistenci na 4 200. Kurz po dlouhé době zformoval vyšší maxima i minima, i přes první nadějnou 'vlaštovku' nicméně denní graf zůstává v negativním nastavení. Pokud dojde k prolomení rezistence na 4 200, naroste šance na změnu trendu," napsal v pravidelném technickém komentáři k dění na americkém akciovém trhu opční obchodník Josef Košťál.

Kvartální hospodářské výsledky zveřejní ve Spojených státech mimo jiné společnosti Uber Technologies, Caterpillar, Airbnb, Booking Holdings a Lyft, v Evropě například Assicurazioni Generali, Ferrari, BP, BMW, Commerzbank, A.P. Møller-Mærsk, Société Générale, adidas, Deutsche Lufthansa a Merck KGaA, na pražské burze pak Komerční banka a Erste Group Bank a v Číně Alibaba Group Holding.

"Od Erste za druhé čtvrtletí na úrovni čistého zisku očekáváme 661 milionů eur (meziročně +17 %). Za růstem zisku je kromě růstu úrokových výnosů také přetrvávající dobrá kvalita úvěrového portfolia a rozpouštění opravných položek. Růst úrokových výnosů je nadále tažen rychlým růstem úvěrového portfolia a zvyšujícími se úrokovými sazbami v jednotlivých zemích. Výnosy z poplatků by se měly stabilizovat okolo úrovně 600 milionů eur, zisk z tradingu pak očekáváme o něco slabší, než je obvyklá úroveň. Na straně provozních nákladů očekáváme 7% meziroční růst, který reflektuje vysokou inflaci. Kvalita úvěrů v regionu zůstává dobrá a očekáváme další mírný pokles podílu nesplácených úvěrů a výraznější rozpouštění opravných položek, které by mělo být vyšší než tvorba nových," říká analytik z J&T Banky Milan Lávička.

"Komerční banka by měla v rámci výsledků za druhý kvartál představit 44% nárůst čistého zisku na 4,5 miliardy korun, za nímž by mělo stát robustní zlepšení provozního zisku (+51 %). Silná čísla by měla potvrdit dobrou kondici banky. Naopak přítěží budou úvahy o bankovních daních, které budou do vyřešení této otázky tlumit větší zájem investorů," doplnil Milan Vaníček z J&T Banky.

Analytici nyní odhadují, že zisky firem z indexu S&P 500 v druhém čtvrtletí meziročně stouply o 7,6 % (bez odvětví energetiky -1,9 %) při nárůstu tržeb o 12,1 % (bez odvětví energetiky +7,4 %).

Makroekonomický kalendář

Pondělí bude ve světě dnem finálních červencových indexů nákupních manažerů ve výrobě. Eurozóna ještě přidá zprávu o nezaměstnanosti, Německo statistiku maloobchodních tržeb, Česko bilanci státního rozpočtu a ve Spojených státech se investoři vedle PMI zaměří na stavební výdaje.

Úterý na data bohaté nebude. V Británii vyjde index cen rezidenčních nemovitostí od Nationwide a Spojené státy přidají statistiku otevřených pracovních pozic JOLTS. V noci na úterý bude zasedat australská centrální banka, od které se očekává zvýšení základní úrokové sazby o 50 bazických bodů na 1,85 %.

Středa přinese sérii finálních červencových indexů nákupních manažerů ve službách. Dále budou investoři vyhodnocovat německou obchodní bilanci, v eurozóně výrobní inflaci a maloobchodní tržby a ve Spojených státech tovární objednávky.

Čtvrteční dopoledne bude patřit německým továrním objednávkám. Odpoledne skončí měnověpolitická zasedání Bank of England, od které se čeká zvýšení základní úrokové sazby o 25 bazických bodů na 1,50 %, a České národní banky, jež by měla sazby nechat beze změny, případně je mírně zvýšit. V USA vyjdou zprávy o počtu žádostí o podporu v nezaměstnanosti a obchodní bilanci.

V pátek dopoledne na trh pošlou Německo statistiku průmyslové výroby, Spojené království index cen rezidenčních nemovitostí od banky Halifax a Česko data o maloobchodních tržbách. Hlavní odpolední zprávou bude na poli makrodat americká nezaměstnanost za červenec (očekává se vznik asi 250 tisíc pracovních míst a stagnace celkové míry nezaměstnanosti na 3,6 %).

Ekonomický kalendář

Z makroekonomického výhledu Komerční banky:

- Ve čtvrtek má na programu premiérové měnověpolitické zasedání obměněná bankovní rada ČNB v čele s novým guvernérem Michlem. Představena bude také nová makroekonomická prognóza. V duchu dosavadních vyjádření členů bankovní rady očekáváme, že navzdory přetrvávajícím inflačním tlakům ke zvýšení sazeb tentokrát nedojde. To ale nemusí znamenat, že je s jejich zvyšováním definitivní konec, v listopadu by je kvůli vývoji cen a mezd a tlakům na oslabení české koruny mohla bankovní rada zvýšit o dalších 50 bazických bodů. Optimální měnověpolitickou reakcí by bylo zvýšení úrokových sazeb již na srpnovém zasedání, na základě nedávných vyjádření z ČNB to však považujeme za nepravděpodobné.

- V zámoří budou vzhledem k překvapivému mezičtvrtletnímu poklesu amerického hospodářství v druhém čtvrtletí, který byl zveřejněn v uplynulém týdnu, ostře sledovány další údaje z reálné ekonomiky. Podle našeho odhadu sice došlo v červenci ke zpomalení tvorby pracovních míst, i tak se ale americký trh práce nachází v až příliš dobré kondici na to, aby umožnil Fedu výrazněji zpomalit zpřísňování měnové politiky. Míra nezaměstnanosti by měla zůstat na 3,6 % a tvorba pracovních míst by měla dosáhnout 225 tisíc.

- Finální indexy nákupních manažerů (PMI) za červenec patrně potvrdí problémy zpracovatelského průmyslu eurozóny. Podle předběžných dat výrobní PMI v červenci klesl o půl bodu na 49,6 bodu. Nejvýrazněji se snížila produkce, a to o 3,2 bodu na 46,1 bodu, následovaná novými zakázkami a novými exportními zakázkami, které ztratily 2,5 bodu, respektive 2,7 bodu. Na druhou stranu se již pátý měsíc v řadě zkracovaly dodací lhůty, nicméně i to paradoxně vzhledem k metodologii sestavování indexu celkový PMI dále sráželo a bude to snižovat jeho hodnoty i ve zbytku letošního roku.

Aktualita pro rok 2026

Aktuality