Americké akcie: Zatím stále plnou parou odnikud nikam

Americké akcie mají za sebou převážně ztrátový týden, index S&P 500 odepsal 0,80 %. Pondělní vzestup o 0,05 % na situaci nic nezměnil. Trh naráží na dlouhodobou rezistenci, ceny akcií ale zároveň výrazněji neklesají ani v době, kdy jsou zveřejňovány nepříznivé zprávy (například z bankovního sektoru), které by loni pravděpodobně vyvolaly hluboké propady.

Index S&P 500 neudržel směr z předchozího týdne a s výjimkou pondělí 1. května neatakoval rezistenci na 4 200. Až do čtvrtka klesal směrem k 50dennímu klouzavému průměru a minimům ze středy 26. dubna. Od pondělí do čtvrtka ztratil 2,6 %, páteční obrat a silný růst ale omezil jeho ztrátu na 0,80 % a ze čtvrtečního propadu na grafu udělal dvěma gapy izolovaný "ostrůvek". Index zůstal v širokém rozpětí 3 800 až 4 200. Při poklesu netestoval ani psychologicky významnou hladinu 4 000, výše se vracel již z pásma 4 050 až 4 070. Střednědobě se tak nic nemění, index je v pásmu 3 800 až 4 200 a nad klouzavými průměry. Náznaky začínajícího sestupu byly prozatím zažehnány, trh se opakovaně vrací směrem k úrovni 4 200. Brzy tak pravděpodobně dojde k testování této horní linie pásma, které by mohlo být úspěšné.

Hladiny 4 150 bodů si všímají komentátoři po mnoho týdnů. Rezistence funguje až na krátkodobá proražení řadu měsíců.

Fandové Fibonacciho úrovní dobře vědí, že se jedná zároveň o hladinu 161,8 % od vrcholu z doby před pandemií covidu-19 a následného cenového dna.

Současný pokus o zdolání hladiny odporu je tažen méně tituly než ty předchozí, naznačuje klesající podíl akcií z indexu S&P 500 nad 200denním klouzavým průměrem.

Není žádným tajemstvím, že investoři v posledních měsících sázejí ve větší míře na růstové technologické tituly. Index Nasdaq 100 v pondělí uzavřel v pondělí 8. května nejvýše od loňského 18. srpna.

Proražení indexu S&P 500 nad pásmo 4 150 až 4 200 by býci museli potvrdit minimálně na týdenní bázi, jinak by se vzestup ukázal být (další) býčí pastí. Situace na trhu ale již delší dobu připomíná hlavně past na všechny netrpělivé. Možná má větší smysl řešit fundamenty v ekonomice, ne konkrétní úroveň indexu S&P 500.

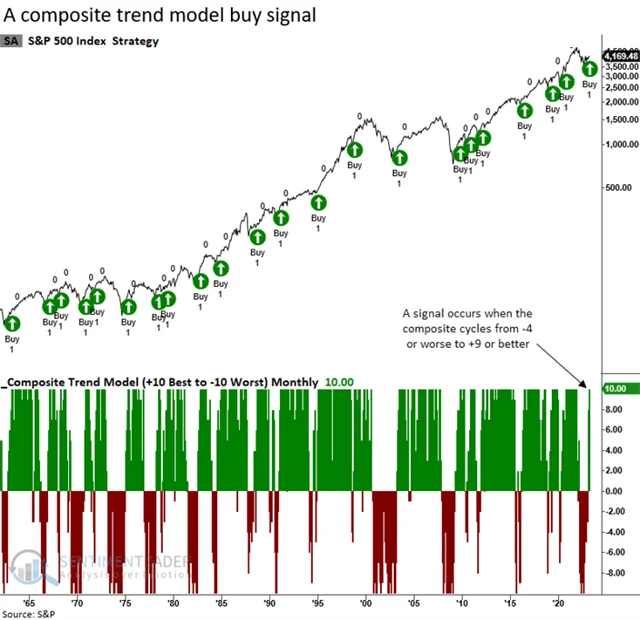

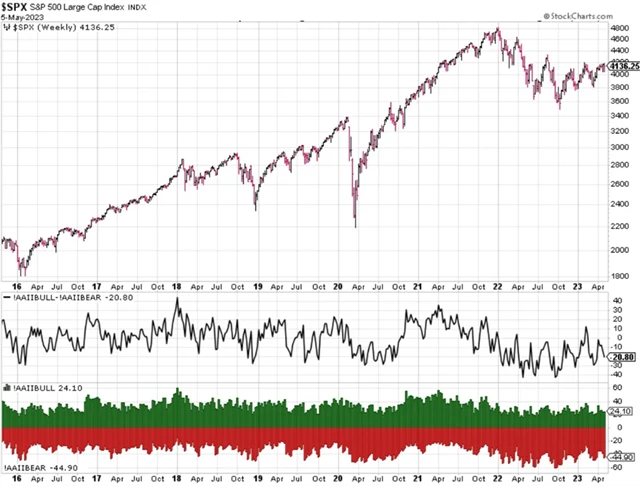

Býci se musejí vyrovnávat s nepříznivými faktory. Několik amerických bank letos na jaře "padlo", odliv vkladů z menších regionálních bank je v posledních týdnech opravdu výrazný (stejně jako pokles cen jejich akcií), Fed dále zvyšuje sazby a řada ekonomů stále varuje před recesí. Najdou se ovšem i nadějné signály, například prudký posun od medvědí k optimistické náladě v kompozitním trendovém modelu. Po takovém vývoji v historii v 91 % případů následoval v dalším půlroce růst cen amerických akcií.

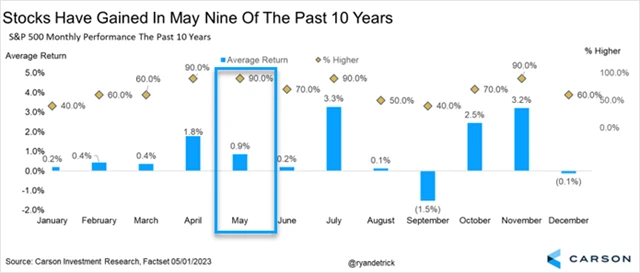

Sezónnost akciovým býkům aktuálně příliš nepřeje, v květnu začíná historicky jednoznačně méně úspěšný půlrok pro americké akcie. Ale pozor, v posledních deseti letech byl samotný květen pro index S&P 500 hned devětkrát růstový.

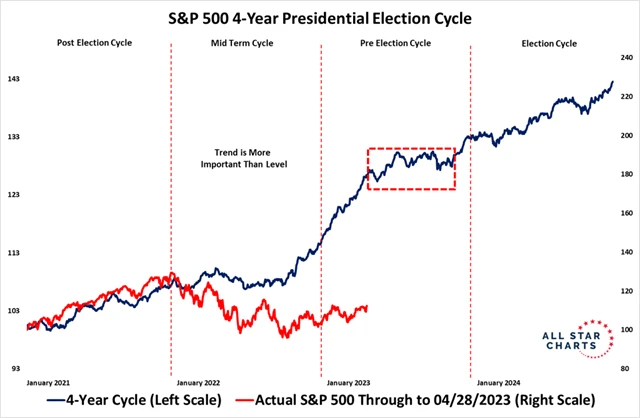

Trh v rámci prezidentského cyklu nyní vstupuje do fáze, kdy v průměru několik měsíců stagnuje. Úvod letošního roku nicméně historickému průměru příliš neodpovídal. Tak to bývá.

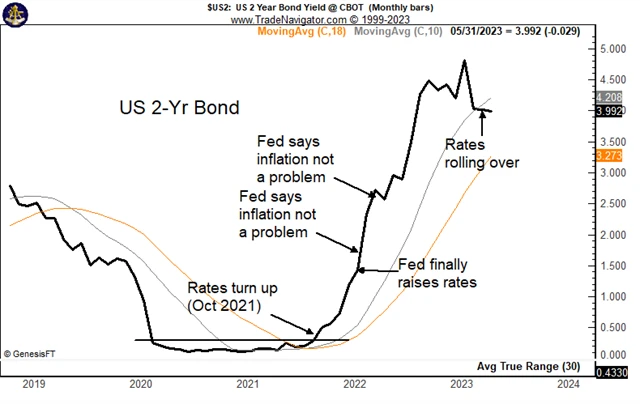

Tento týden bude v USA asi nejsledovanějším makroekonomickým údajem ve středu ten o dubnové spotřebitelské inflaci. Od vývoje inflace trh odvozuje svá očekávání ohledně dalšího nastavění měnové politiky Fedu. A je potřeba upozornit na to, že trh to vidí výrazně jinak, než to hlásá samotná americká centrální banka. Ta letos se zahájením snižování sazeb nepočítá, trh s futures a s dluhopisy ano. Koneckonců, Fed byl (opět) mimo, když inflace stoupala, tak proč by mělo být něco jinak v době, kdy inflace klesá?

Vývoj cen a výnosů dlouhodobých bondů vlády USA pak naznačuje, že se může schylovat k dalšímu výraznému pohybu.

Centrální banka USA by již nemusela mít důvody pro další zvyšování úroků. Míra inflace klesá, k čemuž přispívá mimo jiné i snižující se cena ropy.

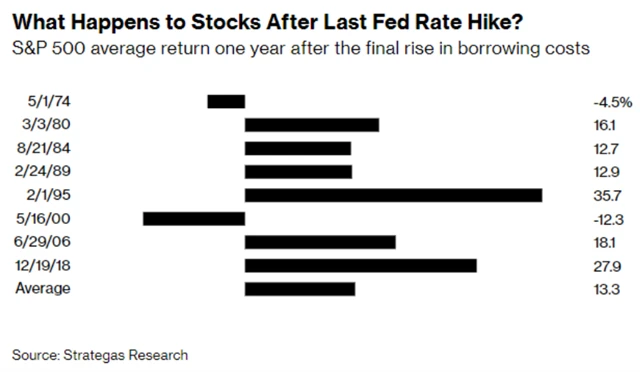

Moment, kdy Fed přestane zvyšovat sazby, by podle historických dat (a také na základě ekonomické logiky) měl být pro akcie poměrně solidním příslibem dobré výkonnosti.

Drobní investoři v USA si nicméně s rozsáhlejšími LONG sázkami dávají na čas. Podle týdenních dat z průzkumu Americké asociace individuálních investorů je stále větší část z nich pesimistická.

Zdroj: TOPDOWN CHARTS, @JohnKicklighter, AlmanacTrader, Bloomberg, Strategas Research, @HostileCharts, Kimble Charting Solutions, @PeterLBrandt, Carson Group, All Star Charts

Aktualita pro rok 2026

Aktuality