Americké akcie: Optimismu tolik, že by se nad ním jeden snad i zamyslel

Americký akciový index S&P 500 v uplynulém týdnu vzrostl o 2,50 % a řada indikátorů naznačuje, že byl srpnový pokles klasickým oddechovým časem v rámci dlouhodobějšího růstového trendu. Nemusí to ale být tak jednoduché a jasné.

Americký akciový trh má za sebou jednoznačně ziskový týden. Index S&P 500 s výjimkou čtvrtka rostl a celkově zpevnil o 2,50 %. V pondělí potvrdil začátek obratu z pátku 25. srpna a prakticky po celý týden rostl. Po třech červených týdenních svíčkách se tak již podruhé zazelenalo. S&P 500 se vrátil nad 50denní klouzavý průměr a také nad hladinu 4 500. Jeho graf je v býčím nastavení a podle všeho nic nebrání tomu, aby rally pokračovala k nejbližší rezistenci na 4 600. Tím by se také uzavřel cenový odskok ze začátku srpna. Od současného kurzu jsou to k 4 600 necelá 2 %. RSI se ovšem již opět blíží hladině překoupenosti (70 bodů). Na opačné straně jsou důležité supporty v pásmu 4 300 až 4 200. Jejich případné prolomení by bylo pro akciový trh silně nepříznivým signálem.

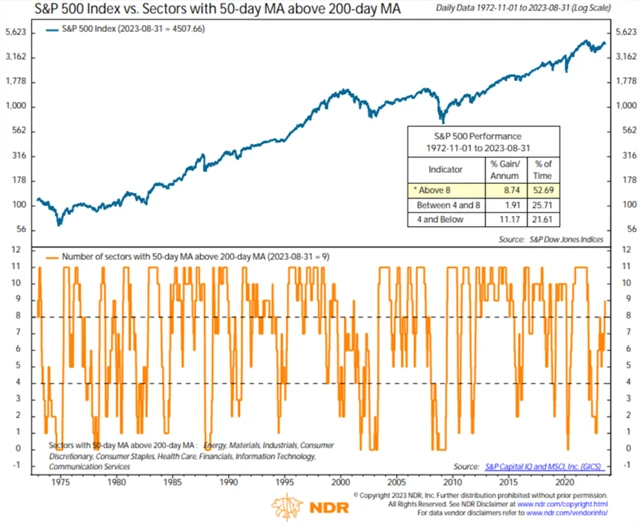

Srpnový vývoj se na první pohled jeví jako pokles v rámci dlouhodobějšího růstového trendu. V indexu S&P 500 například opět začal růst (navíc z vyššího minima) podíl titulů nad 200denním klouzavým průměrem.

A již devět sektorů zaznamenalo takzvaný zlatý kříž, tedy situaci, kdy 50denní klouzavý průměr prorazil nad 200denní klouzavý průměr.

Motory srpnového poklesu ovšem po krátkém oživení opět signalizují, že mohou přijít problémy s dalším růstem širokého akciového indexu.

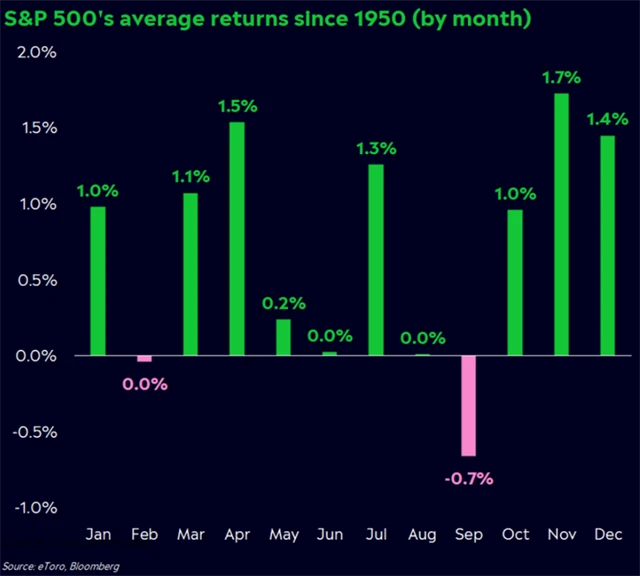

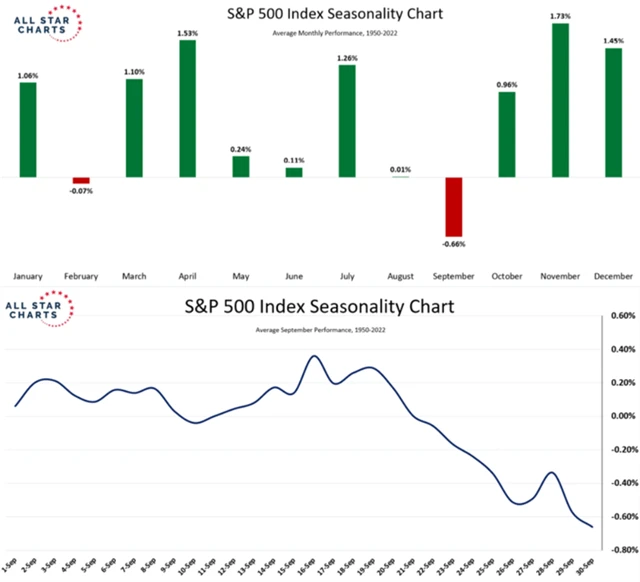

Sezónnost není nic, podle čeho by mělo smysl zodpovědně obchodovat (existuje-li vůbec něco takového), nicméně index S&P 500 vstupuje do svého historicky nejslabšího měsíce.

A pozor, býci by se neměli nechat konejšit případnými růsty v nejbližších dnech. Historicky má zářijovou slabost amerických akcií na svědomí druhá polovina měsíce (Lehman Brothers ostatně padla 15. září - jak symbolické, milí ještě ani ne příliš staří pamětníci).

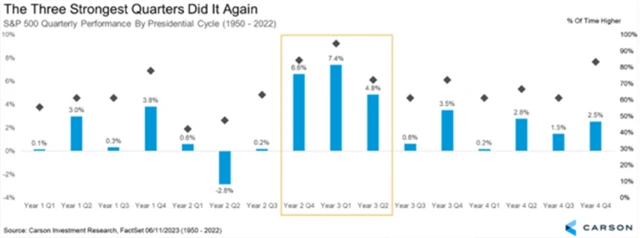

Zářím také (s)končí historicky slabý kvartál v rámci prezidentského cyklu. Do konce roku by pak již mohlo být lépe (stále se pohybujeme v zákoutích burzovního almanachu, tedy na hony daleko od konkrétní letošní tržní reality).

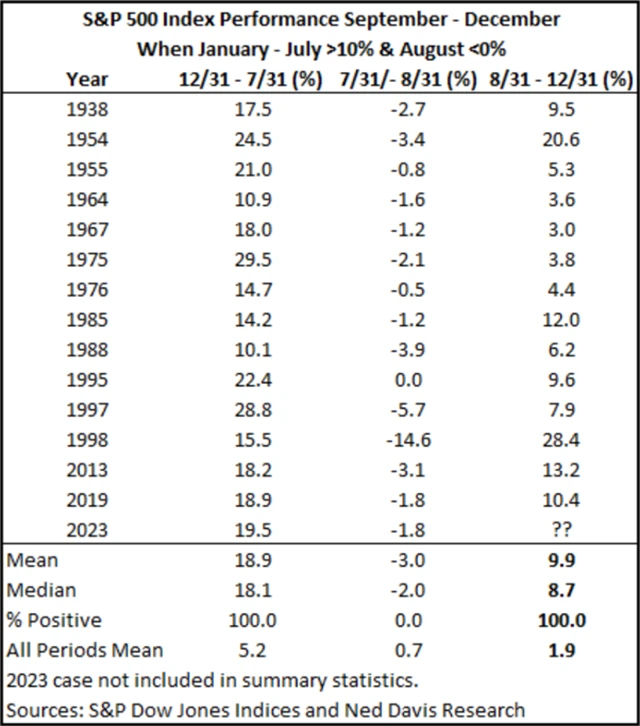

Ale ať historické okénko končíme na pozitivní vlně, pokles v srpnu po alespoň 10% zisku indexu S&P 500 v období od ledna do července byl v minulosti zatím vždy následován posílením do konce roku.

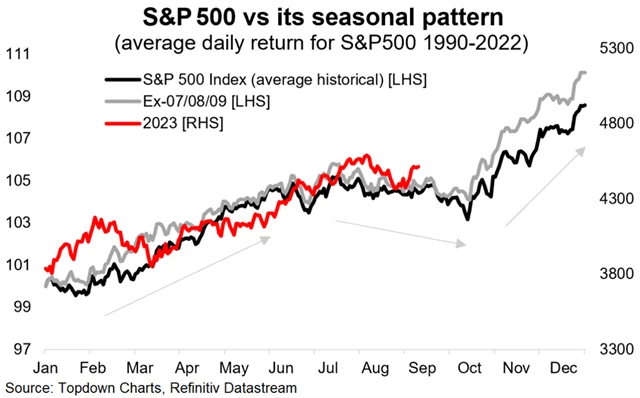

Býci by jistě neprotestovali, kdyby se křivka grafu indexu S&P 500 za celý letošní rok podobala té historicky průměrné. Ale pozor, trh letos přidává zhruba 18 %, letošní křivka by tedy byla prakticky celá vysoko nad těmito historickými liniemi (a má tedy podstatně větší prostor pro pokles).

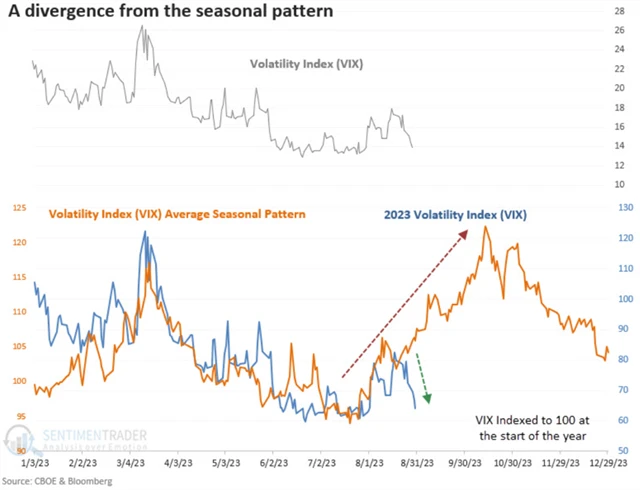

Mimochodem, od svého sezónního patternu se v poslední době odchýlil také index volatility VIX. Běžně totiž na podzim zažívá své nejsilnější období.

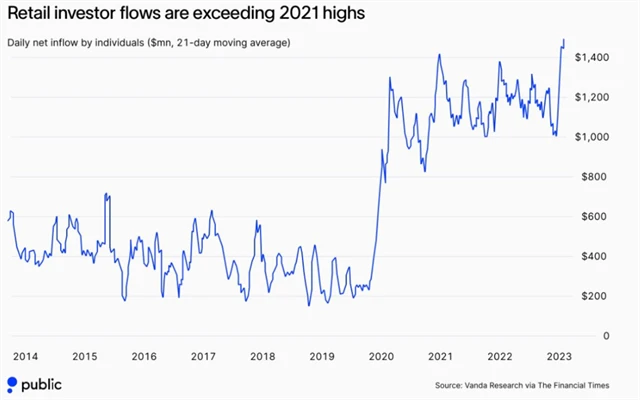

Tím se vracíme do letošní reality. Býčím směrem ukazují toky peněz do akcií ze strany drobných investorů.

Analytici zlepšují odhady ziskovosti amerických firem.

Světové firmy ve velkém odkupují vlastní akcie. Takových společností je aktuálně 29 %.

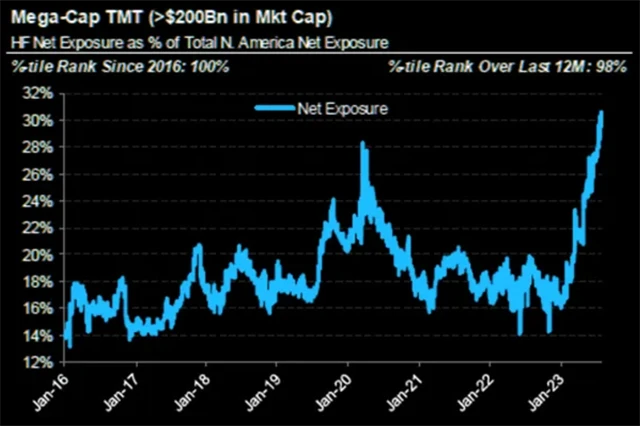

A pak jsou tu hedgeové fondy, které výrazně sázejí na technologický sektor (největší váha v rámci indexu S&P 500).

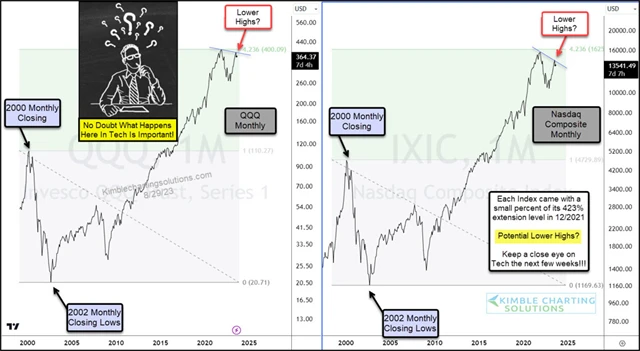

Technologické indexy v USA přitom opět atakují svá maxima. Pozor, nadále aktuální je riziko nižšího maxima, respektive dvojitého vrcholu.

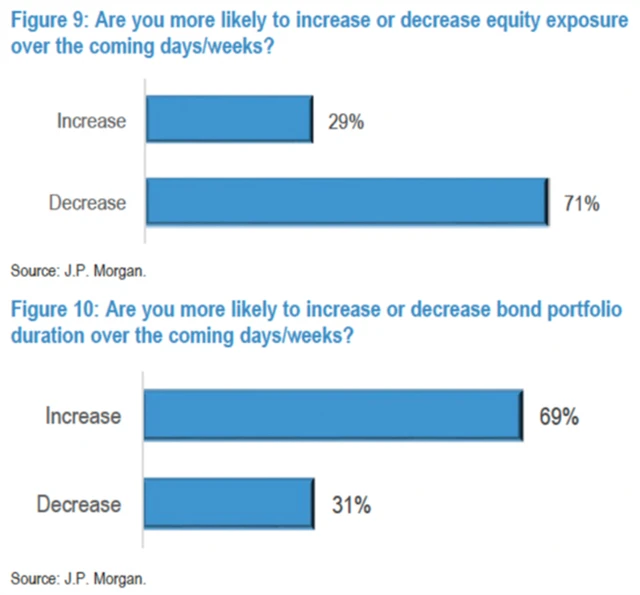

Třeba klienti JPMorgan jsou ale (minimálně podle průzkumu banky) opatrní a plánují v nejbližší době ubrat plyn v rámci akcií a zvyšovat duraci v dluhopisové části svých portfolií.

V srpnu poměrně výrazně zpevnil americký dolar, což se celkem tradičně projevilo jako silný protivítr pro akciový trh. Největší pozornost je ale potřeba věnovat výnosům na dluhopisovém trhu. 10leté vládní bondy USA nadále ztrácejí a jejich výnosy jsou ve vzestupném trendu. Politika Fedu a kondice americké ekonomiky jsou nakonec tím, oč tu (po)běží.

Zdroj: TOPDOWN CHARTS, eToro, Ned Davis Research, All Star Charts, Carson Group, The Daily Shot, Bank of America, Goldman Sachs, Kimble Charting Solutions, FOREX.com, SentimenTrader