Burzovní kalendář (13. 1. - 17. 1. 2025)

V polovině ledna začne v USA naplno výsledková sezóna za uplynulý kvartál, svá čísla zveřejní zejména velké banky jako JPMorgan, Wells Fargo, Goldman Sachs, Bank of America nebo Citigroup. Obchodníci budou také vyhlížet klíčové inflační statistiky v USA. Jinde ve světě zaujme především Čína svými údaji o vývoji HDP, obchodní bilance, průmyslu a maloobchodu. Ostře sledované inflační údaje vyjdou také v eurozóně, Česku a Británii, která přidá ještě například maloobchodní tržby.

Ohlédnutí

V uplynulém obchodním týdnu (v USA zkráceném o čtvrteční den smutku za bývalého prezidenta Cartera) se investoři zaměřili na zápis z posledního zasedání FOMC a na data z amerického trhu práce. Zápis z jednání Fedu potvrdil obezřetný přístup centrálních bankéřů k dalšímu posouvání základní úrokové sazby, tedy na nižší pravděpodobnost dalšího uvolňování měnové politiky.

Silnější než očekávaná data z trhu práce pak očekávání trhu ohledně nejspíše jen mírného snižování sazeb v letošním roce dále utvrdila. Aktuálně obchodníci vyhlížejí uvolňování měnové politiky až ve druhém pololetí, pravděpodobně říjnu.

Důsledkem změny těchto očekávání byl výprodej na trhu s americkými vládními dluhopisy, který vedl k výraznému růstu jejich výnosů. To byl i hlavní důvod poklesu cen amerických akcií, na kterém nic nezměnily ani solidní hospodářské výsledky některých předskokanů výsledkové sezóny v čele s aerolinkami Delta Air Lines. Evropské trhy na tom byly v týdenním vyjádření o poznání lépe.

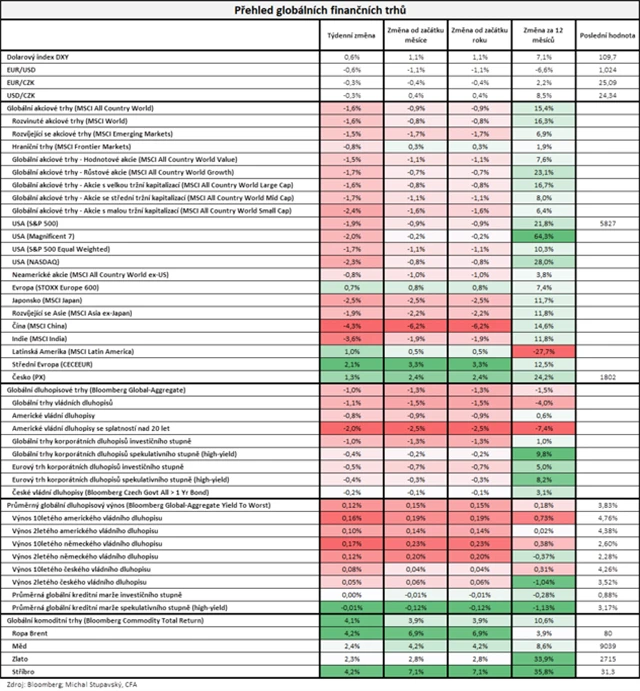

Konkrétně americký index Dow za týden odepsal 1,86 %, širší S&P 500 se snížil o 1,94 % a technologický Nasdaq Composite přišel o 2,34 %. Celoevropský index STOXX Europe 600 naopak přidal 0,65 %, britský FTSE 100 zpevnil o 0,30 %, německý DAX se zvýšil o 1,55 % a francouzský CAC 40 si připsal 2,04 %. "Od začátku roku se zatím příliš nedaří akciím ani dluhopisům, jako celek jsou v plusu pouze komodity," uvedl stratég Michal Stupavský ze společnosti Conseq Investment Management.

Index pražské burzy PX se vyvíjel v souladu s hlavními evropskými trhy a celkově přidal 1,29 % na 1 802,14 bodu. Hladinu 1 800 bodů překročil poprvé od přelomu let 2007 a 2008. Nejvíce se dařilo cenným papírům Photon Energy (+4,80 %), dařilo se i Erste (+3,45 %), Monety Money Bank (+2,42 %) nebo Philip Morris ČR (+1,56 %). Nejslabší byla Pilulka Lékárny (téměř -22 %), z významnějších titulů ztrácely VIG (-1,04 %), Primoco UAV (-0,56 %) nebo ČEZ (-0,50 %).

Vlády USA a Jižní Koreje podepsaly konečnou podobu memoranda o porozumění týkající se pravidel vývozu a spolupráce v oblasti jaderné energetiky. Na tuto mezivládní dohodu by následně měla navázat také dohoda mezi společnostmi KHNP a Westinghouse. "Dohoda by mimo jiné měla vyřešit spor týkající se licence na vývoz technologie jaderného reaktoru, který KHNP plánuje dodat pro dostavbu Dukovan. Americká společnost Westinghouse v současnosti vede spor s KHNP, v rámci kterého tvrdí, že podle licence na reaktor nabízený v českém tendru podléhá vývoz do třetí země schválení ze strany Westinghouse, ke kterému nedošlo. Podepsání mezivládní dohody a následná dohoda na korporátní úrovni by tak mohly zmírnit či odstranit riziko průtahů v procesu dostavby. Smlouva o dostavbě jaderných bloků mezi vládou, společností ČEZ a KHNP by měla být podepsána do konce března," shrnul novinky analytik Milan Vaníček z J&T Banky.

Týden do 10. ledna na amerických trzích

Týden do 10. ledna na evropských trzích

Týden do 10. ledna na pražské burze

Další významné události uplynulého týdne:

- Zvolený americký prezident Donald Trump se připravuje na uvalení cel na všechny země světa. Opatření ale zřejmě nebude plošné, cla se pravděpodobně budou týkat jen částí dovozu. S odkazem na tři informované zdroje to v pondělí napsal list The Washington Post. Takové pojetí cel by znamenalo zásadní změnu proti předvolební rétorice, kdy Donald Trump hovořil o plošných clech ve výši 10-20 %. Analytici opakovaně upozorňovali, že plošná cla by byla pro Spojené státy významným proinflačním rizikem.

- Donald Trump zvažuje možnost vyhlášení stavu národní ekonomické nouze, což by mu dalo právní oporu pro zavedení cel na dovoz zboží. Informaci ve středu zveřejnil server CNN, který se odvolává na zdroje obeznámené se záležitostí. Reakcí na tuto zprávu bylo oslabení amerických akcií a posílení dolaru. Pokud by Trump vyhlásil stav nouze, mohl by využít zákon o mezinárodních pohotovostních ekonomických opatřeních (IEEPA), který by mu umožnil zavést nový celní systém a regulovat zahraniční obchod v "krizové" situaci.

- Meta Platforms oznámila konec programu ověřování faktů třetími stranami a zavedení modelu Community Notes, který je podobný systému na platformě X Elona Muska. Společnost zároveň obnoví politický obsah a zruší omezení týkající se témat, jako jsou migrace a pohlaví.

- Meziroční inflace v eurozóně vzrostla třetí měsíc v řadě, v prosinci dosáhla 2,4 %, uvedl v úterní předběžné zprávě o vývoji spotřebitelských cen Eurostat. Údaj odpovídá očekávání ekonomů oslovených agenturou Reuters a představuje nárůst z revidované listopadové hodnoty 2,2 %.

- Ceny ropy v pátek vzrostly o zhruba tři procenta a severomořský Brent poprvé od loňského října stál přes 80 USD za barel. Důvodem je očekávání nových sankcí proti Rusku, které by mohly omezit dodávky ropy na světové trhy.

- Čínská centrální banka (PBOC) v pátek oznámila pozastavení nákupů státních dluhopisů. Zdůvodnila to nedostatkem nabídky na trhu. Její krok vyvolal nárůst výnosů dluhopisů a spekulace o tom, že cílem je podpora oslabující čínské měny. Podle analytiků může jít o snahu zmírnit negativní očekávání investorů ohledně hospodářského růstu Číny, která ovlivňují důvěru v jüan i celkovou ekonomickou stabilitu.

Výhled

Příští týden bude zejména ve znamení výsledkové sezóny v USA a makroekonomických dat. Ta v USA zahrnou i spotřebitelské a výrobní ceny, jejichž vývoj bude opět dáván do souvislosti s možným dalším rozhodováním centrální banky. Výnosy bondů by mohly dále vzrůst, což by opět spíše nepodporovalo býčí náladu na trhu s akciemi nebo třeba bitcoinem.

"Červené týdenní svíčky jsou od začátku prosince 2024 stále častější. Ve zkráceném obchodním týdnu do 10. ledna odepsal americký akciový index S&P 500 nakonec 1,94 %, když zejména v pátek obchodníci negativně reagovali na pozitivní statistiky z pracovního trhu USA, které zvyšují pravděpodobnost menšího uvolňování měnové politiky. Index se poslední dva měsíce pohyboval v rozpětí 5 870 až 6 100. V pátek intradenně klesl na 5 807, a ačkoli uzavřel o dvacet bodů výše, prolomil support na 5 850 až 5 870. Toto pásmo se tak stává nejbližší rezistencí. Další mohou být na krátkodobých klouzavých průměrech, na psychologicky významné hladině 6 000 a pak na historických maximech v pásmu 6 050 až 6 100. Nejbližší support je na 5 780, odkud se trh odrazil v reakci na výsledek prezidentských voleb. Index je pod 50denním klouzavým průměrem, jehož linie přestává stoupat. Na denním grafu je série nižších maxim, která formuje krátkodobou sestupnou trendovou linii," napsal v pravidelném technickém komentáři k dění na americkém akciovém trhu opční obchodník Josef Košťál.

"Na grafu indexu S&P 500 se vytváří krátkodobý sestupný trend. Pokud jej trh v příštím týdnu potvrdí a prorazí pod support na 5 780, nebude již vše zalité sluncem. Zároveň začíná výsledková sezóna za uplynulé čtvrtletí, od které si býci nepochybně hodně slibují, a blíží se inaugurace Donalda Trumpa. Možná již v řádu hodin po ní by mohlo být jasnější, kolik se svých slibů a hrozeb se nový americký prezident chystá naplnit. Jeho rétorika před volbami i po nich vyznívala všelijak, jen ne ve směru uklidňování v oblasti geopolitiky a mezinárodního obchodu," doplnil Košťál.

Hospodářské výsledky v týdnu oznámí v USA mimo jiné společnosti Blackrock, Wells Fargo, JPMorgan, Goldman Sachs, Citigroup, UnitedHealth Group, Bank of America, Morgan Stanley nebo Schlumberger. V Evropě zatím oznamují čísla pouze menší firmy, v Asii zaujmou čísla firem Infosys a zejména výrobce čipů Taiwan Semiconductor Manufacturing Company.

Z makroekonomických dat zaujmou v USA v úterý výrobní inflace, ve středu ta spotřebitelská, ve čtvrtek maloobchodní tržby a na konci týdne průmyslová výroba. V Číně budou v pátek sledované HDP, průmyslová výroba a maloobchodní tržby. V Evropě vyjde mimo jiné finální údaj o vývoji spotřebitelské inflace v prosinci.

Ekonomický kalendář je zaplněný také v Česku. V pondělí bude pozornost věnována maloobchodním tržbám, běžnému účtu a hlavně spotřebitelské inflaci, v pátek vyjde ještě index cen výrobců. Meziroční míra spotřebitelské inflace se v prosinci podle odhadů analytiků zvýšila z listopadových 2,8 % nad 3 %. Meziměsíční růst cen sice nejspíše nezrychlil nijak výrazně, meziroční údaj ale bude ovlivněn srovnávací základnou z prosince 2023, kdy citelně klesly ceny potravin předtím, než se od roku 2024 změnily sazby DPH.

"Česká inflace v prosinci podle našeho odhadu vystoupala na 3,3 % meziročně, a překročila tak horní mez tolerančního pásma ČNB. Do něj by se ale v lednu měla vrátit. V USA se inflace drží již nějakou dobu poblíž 3 % a prosinec by neměl být výjimkou. Cestu k cíli Fedu komplikuje silná ekonomika podpořená rychle rostoucími spotřebitelskými výdaji. Tamní maloobchodní tržby v prosinci zásluhou motoristického segmentu nadále svižně rostly. Data o vývoji německého HDP za rok 2024 by měla ukázat, že ekonomika našeho souseda druhý rok v řadě poklesla. Čínské ekonomice by se pak mělo zásluhou zrychlení na konci roku 2024 podařit dosáhnout celoročního růstového cíle ve výši 5 %," uvedl ekonom Martin Gürtler z Komerční banky.

Makroekonomický kalendář

- Týden otevřou v pondělí inflační data za prosinec v ČR a také maloobchodní tržby a bilance běžného účtu. Vyjde také čínská obchodní bilance a statistika úvěrů, běžný účet Německa nebo inflace v Rusku. Z USA dorazí index trendů na pracovním trhu a informace o bilanci rozpočtu za prosinec.

- Úterý bude na ekonomické události chudší, zajímavá budou hlavně data o vývoji cen výrobců ve Spojených státech.

- Středa slibuje statistiku vývoje HDP Německa, v Maďarsku bude zveřejněn zápis z posledního zasedání centrální banky, z eurozóny dorazí listopadové výsledky průmyslu a USA nabídnou data o inflaci, výsledky průzkumu mezi zpracovatelskými firmami ve státě New York a také Béžovou knihu Fedu, která pravidelně popisuje stav americké ekonomiky.

- Ve čtvrtek se dozvíme míru inflace v Německu, Eurostat zveřejní výsledky zahraničního obchodu eurozóny a v Polsku centrální banka rozhodne o měnové politice. V USA vyjdou maloobchodní tržby a týdenní data z pracovního trhu.

- V pátek budou v Česku zveřejněny ceny výrobců, z eurozóny dorazí finální data o spotřebitelské inflaci a Spojené státy oznámí mimo jiné vývoj průmyslové výroby.

Z makroekonomického výhledu Komerční banky:

- Data z české ekonomiky by měla ukázat na dočasný nárůst inflace nad 3 % a potvrdit stále relativně slabou spotřebitelskou poptávku. Odhadujeme, že meziroční růst spotřebitelských cen v ČR zrychlil z listopadových 2,8 % na 3,3 % v prosinci. To je zároveň prognóza ČNB. Na nárůstu inflace se podle nás nejvíce podílelo pokračující zdražování potravin, jejichž meziroční cenový růst byl navíc zesílen nízkou srovnávací základnou z konce roku 2023. V meziměsíčním zdražování pravděpodobně pokračovaly také pohonné hmoty. Ty sice oproti loňsku nadále stály méně, tempo jejich meziročního poklesu však výrazně zpomalilo. I v tomto případě na to do určité míry působil efekt statistické základny. Regulované ceny naproti tomu podle nás zůstaly meziměsíčně zhruba beze změny a jejich meziroční růst zpomalil, když postupně odeznívá vliv nízké srovnávací základny u cen energií, který působil na zvýšení meziroční míry inflace především v říjnu. Jádrová inflace se v meziměsíčním sezónně očištěném vyjádření podle našeho odhadu podobně jako v listopadu pohybovala mírně nad 0,1 %, což přispělo k prosincovému zpomalení její meziroční dynamiky z 2,3 % na 2,2 %. V loňském roce celková inflace pravděpodobně dosáhla v průměru 2,5 % a letos očekáváme její pokles na 1,8 %. Ke zpomalení růstu spotřebitelských cen by měla mimo jiného přispět nadále slabá poptávka domácností. Jejich spotřeba se sice postupně zvedá, v 3Q2024 za svou předpandemickou úrovní ale stále zaostávala o 4,6 %. Tempo oživení spotřebitelských výdajů vlivem jen postupně se zlepšující kupní síly domácností a jejich přetrvávajícího zvýšeného sklonu k úsporám zůstává poměrně slabé a vykazuje z měsíce na měsíc velké výkyvy. Tento charakter vývoje by měl potvrdit reálný objem tuzemských maloobchodních tržeb za listopad. Bez prodejů aut očekáváme jejich meziměsíční stagnaci poté, co v říjnu tržby vzrostly o 0,6 %. I tak by spotřeba domácností měla být podle naší prognózy hlavním zdrojem letošního růstu ekonomiky, který očekáváme okolo +1,5 % HDP.

- Německo loni pravděpodobně zaznamenalo druhý rok v řadě pokles ekonomiky. Potvrdit by to měly předběžné celoroční údaje. HDP po snížení o 0,3 % v roce 2023 podle nás v roce 2024 klesl o 0,2 %. Z těchto celoročních statistik bude možné odvodit vývoj německé ekonomiky v 4Q2024. Mezičtvrtletní dynamika HDP podle nás i na konci loňského roku zůstala utlumená při zhruba stagnujícím výkonu. Zatímco spotřeba domácností pokračovala v růstu, spotřeba vlády nejspíše klesla v důsledku rozpadu vládnoucí koalice. S ohledem na útlum průmyslu podporu ekonomice zřejmě neposkytl ani čistý vývoz. Nejistota ohledně vývoje výrobního sektoru a dopadů zavedení cel ze strany USA by se navíc mohla negativně odrazit ve vývoji fixních investic. Velkou neznámou z hlediska vlivu na HDP jsou zásoby.

- Čínská ekonomika ke konci loňského roku podle všeho zrychlila, a naplnila tak celoroční růstový cíl ve výši 5 %. Ukazují na to prohlášení tamní vlády. Podle našeho odhadu se růst čínského HDP v meziročním vyjádření zvýšil z 4,6 % ve třetím čtvrtletí na 5,3 % v tom čtvrtém. S tím by byl konzistentní nárůst mezičtvrtletní růstové dynamiky z 0,9 % na 1,7 %. K tomu přispěla zvýšená podpora ze strany čínské vlády, stejně tak pravděpodobně i efekt předzásobení, který je spjat s hrozbou zavedení cel ze strany USA po nástupu Donalda Trumpa k moci. Pomohlo i oživení pro tamní ekonomiku důležitého nemovitostního trhu.

- Data z USA by měla nadále nahrávat spíše obezřetnému postupu ke snižování úrokových sazeb ze strany Fedu. Zveřejněna bude prosincová inflace. Ta celková podle našeho odhadu v meziměsíčním sezónně očištěném vyjádření stagnovala na 0,3 %, v tom meziročním pak nepatrně zrychlila z 2,7 % na 2,8 %. V případě jádrové inflace očekáváme zpomalení jak v meziměsíčním vyjádření (z 0,3 % na 0,2 %), tak v meziročním (3,3 % na 3,2 %). Po rychlém poklesu z vrcholů dosažených kolem poloviny roku 2022 se jádrová inflace ve druhém loňském pololetí v meziročním vyjádření stabilizovala poblíž 3 %, a její návrat k inflačnímu cíli Fedu se tak zbrzdil. Vliv na to mají silná americká ekonomika a trh práce. Celkově si ale myslíme, že trend ústupu inflačních tlaků by měl pokračovat. Cenový růst v rámci váhově důležitých položek spojených s bydlením v uplynulých měsících významně zvolnil. Meziměsíční dynamika imputovaného nájemného byla v listopadu dokonce nejnižší od ledna 2021, ač v prosinci nejspíše došlo k částečné korekci vzhůru.

- Dynamika amerických maloobchodních tržeb po listopadových +0,7 % meziměsíčně zůstala podle nás silná také v prosinci, kdy odhadujeme nárůst o 0,5 %. Ten byl ale podle nás tažen především silnými prodeji nových aut a nárůstem cen pohonných hmot, které zvýšily v nominálním vyjádření sledované tržby. Po vyloučení celého motoristického segmentu a po očištění o cenové vlivy maloobchodní tržby podle nás v prosinci pouze stagnovaly, což by mohlo indikovat dílčí zpomalení růstu spotřebitelských výdajů. Zatímco pro leden očekáváme stabilitu úrokových sazeb Fedu, v březnu by již americká centrální banka měla podle nás sazby opět snížit o 25 bazických bodů a následně stejným tempem pokračovat jednou za kvartál. S ohledem na sílu americké ekonomiky a případné proinflační působení cel na dovoz do USA jsou však rizika naší prognózy vývoje sazeb Fedu vychýlena ve směru jejich vyšší úrovně po delší dobu.

Aktuality