Bankovní akcie jako černý kůň světových trhů i pražské burzy. Co čeká Erste a Komerční banku?

Bankovní akcie vstoupily do roku 2014 úspěšně. Dosud zveřejněné výsledky velkých bank spíše překonaly očekávání (upřímnou soustrast akcionářům Deutsche Bank) a ceny akcií na burzách se vydaly vzhůru. Podle některých názorů se cenné papíry finančních domů mohou stát pro letošek černým koněm trhů. Příležitosti přitom nabízí i dvojice z pražské burzy - Erste Group Bank a Komerční banka.

Podle Beata Wittmanna, šéfa investiční společnosti TCMG Asset Management, mohou letos akcie evropských bank posílit o 35 %. "Zvýšení kvality úvěrového portfolia, pokrok ohledně bankovní unie a lepší perspektiva růstu půjček a fúzí a akvizic dělají z evropských bank dobrou investici," tvrdí.

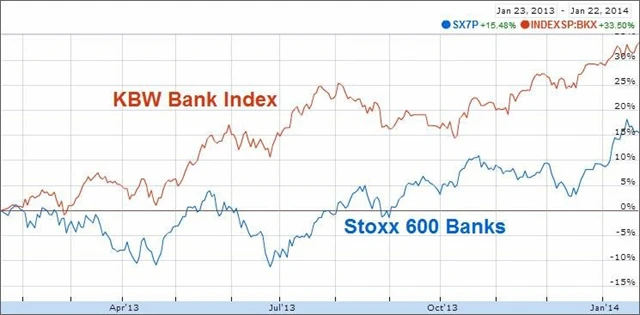

V loňském roce se lépe dařilo americkým bankám. Za posledních 12 měsíců přidal index KBW, který sleduje ceny akcií 24 amerických bank, více než 30 %. Evropský bankovní index STOXX Europe 600 Banks za stejnou dobu vzrostl o 15 %. I to by mělo hovořit pro evropské banky, které jsou proti těm americkým oceněny atraktivněji.

Wittman není v pozitivním názoru na banky výjimkou. "Obecně očekávám pro banky dobrý rok. Díky oživenému růstu globální ekonomiky a poklesu nákladů kapitálu by banky měly na burze patřit k sektorům s nadprůměrnou výkonností. Rozdíly v jednotlivých regionech ale mohou být značné," přidává se s pozitivním hodnocením sektoru analytik Marek Hatlapatka ze společnosti CYRRUS.

Rok pravdy

Rok 2014 bude pro bankovní akcie v Evropě především rokem pravdy. ECB totiž bude evropský bankovní sektor testovat. Očekává se přitom, že by tentokrát nemělo jít o pouhou formalitu, šéf ECB Mario Draghi chce zvýšit důvěru v evropský bankovní sektor. Testy budou probíhat průběžně během roku a mají mít interaktivní charakter. Kritické výhrady ECB by měla banka ihned napravit a regulátor zkontrolovat. Na trh tedy bude přicházet asi větší množství dílčích zpráv o dění v té které bance, což by mohlo přispívat k větší volatilitě.

"Mělo by se také ukázat, co bude mít navrch, zda preciznější testy, důkladnější regulace a transparentnost hospodaření, nebo lobbing, který se může opírat o křehké oživení ekonomiky. Investoři tedy mohou být na straně jedné při důkladném provádění testů vystaveni zprávám o nutnosti dalšího zlepšení kapitálové vybavenosti, odkrývání horší kvality úvěrového portfolia a ztrátám z prodeje špatných úvěrů, nebo na straně druhé mohou tonout v obavách, že jim není řečeno vše, když se například parametry testů a regulace budou změkčovat," varuje analytik z BH Securities Petr Hlinomaz.

Jak upozorňuje makléř David Brzek z Fio banky, akcie bank bude naopak podporovat změkčení podmínek regulace Basel III, o kterém se hovoří.

Co se čeká od dvou bank, s jejichž akciemi se obchoduje na burze v Praze?

Erste Group Bank

Klady:

Dle vlastních kalkulací banky již nyní splňuje kapitálové požadavky standardu BASEL III.

Minimální expozice na jihu eurozóny.

Stále určitý prostor k expanzi.

Zápory:

Maďarsko – přenášení ztrát cizoměnových hypoték na banky a dodatečné náklady spojené s bankovní daní.

Rumunsko - horší podíl špatných úvěrů.

Obecně čelí určitému poklesu poptávky po úvěrech.

Rakouská matka České spořitelny má dle analytiků větší růstový potenciál než Komerční banka, je ale spojený s větším rizikem. "Jsou to dvě různé investice. Rizikovému investorovi doporučuji Erste, konzervativnímu jako stabilitu do portfolia Komerční banku," říká analytik z J&T Banky Milan Lávička.

Největším rizikem je situace v Maďarsku a Rumunsku. V Maďarsku se konají volby a premiér Orbán se netají tím, že by rád přenesl náklady ze ztrát z půjček Maďarů v cizích měnách na banky. Problémové země však mohou být paradoxně i výhodou. "Problémy jsou stále ještě výrazně reflektovány v poměrně nízké valuaci akcií banky, a případné zlepšování problémových faktorů tedy skýtá solidní potenciál zvýšení ocenění akcií Erste," myslí si Hatlapatka.

Jen problémové státy navíc byznys Erste nedělají. "Především zlepšující se situace v rumunské BCR a mírně oživující úvěrový trh v Rakousku a ČR by mohly pomoci k vyšším ziskům Erste v roce 2014," dodává Hatlapatka. Podle Lávičky může být v regionu díky zátěžovým testům, které by Erste neměly nijak výrazně zasáhnout, protože má dostatek kapitálu, příležitost pro akvizice. Té se může Erste chopit a dále expandovat, což naznačil už při prezentaci loňských pololetních výsledků její šéf Andreas Treichl.

Doporučení analytiků z letošního roku zní většinou "koupit" nebo "držet. Průměrná cílová cena z těchto letošních doporučení je 832 Kč.

Komerční banka

Klady:

Stabilní ekonomické prostředí.

Solidní kvalita úvěrového portfolia a jeho krytí ze strany vkladů.

Solidní ziskovost.

Zápory

Obecně čelí určitému poklesu poptávky po úvěrech.

S poklesem úrokových sazeb a s restrukturalizací finančních investic (portfolia dluhopisů) se snižují marže a zhoršuje poměr nákladů a příjmů (cost/income ratio).

Hrozba zavedení sektorové daně.

Ve srovnání s Erste vypadají vyhlídky Komerční banky poněkud mdle. Největší překážkou většího růstu zisku a ceny akcií Komerční banky je naprosto nedostatečný růst úvěrového trhu v ČR a stlačené úrokové marže.

"Banka je již na úrovni velmi vysoké efektivity z pohledu nákladovosti a v loňském roce měla velmi nízké náklady rizika, což znamená, že jediným skutečně významným potenciálním zdrojem nárůstu zisku je top-line, tedy růst výnosů, hlavně těch úrokových. Rizikem pro banku je stále nepochybně i to, že nelze vyloučit zavedení sektorové bankovní daně," říká Hatlapatka.

Jenže co není teď, může přijít později. Banka má silnou kapitálovou pozici. Nijak se jí nebudou týkat ani zátěžové testy, kterými by i tak bez problémů prošla, a bude těžit z oživení domácí ekonomiky. Podle Lávičky bude letošek pro Komerční banku rokem stabilizace. "Úrokové marže se stabilizují, bude to nadechnutí před růstem v roce 2015," říká Lávička.

Komerční banka navíc může být zajímavá kvůli dividendě. Tu by měla oproti předchozímu roku zvýšit. "Banka má vysokou ziskovost, nové úvěry postupně narůstají a na českém trhu je jen málo příležitostí pro akvizice. Nevidíme proto jiné využití pro přebytečný kapitál, než je zvýšení dividendy," řekl už před časem analytik z JPMorgan Paul Formanko.

Komerční banka tak může dodat do portfolia stabilitu a nabídnout potenciál v delším horizontu.

Doporučení analytiků z letošního roku zní většinou "držet". Průměrná cílová cena z těchto letošních doporučení je 4 485 Kč Kč.

Aktualita pro rok 2026

Aktuality