Polovina rodičů dětem pravidelně spoří. Chce to ale vědět, jak na to

Pravidelné spoření, správně zvolené finanční produkty a kvalitní pojištění rodičů. To jsou základní pilíře, které dětem zajistí pevnější start do života. I malé částky odkládané dlouhodobě se mohou díky úročení a investicím proměnit v desítky či stovky tisíc korun. Ty pak mohou pokrýt studium, první bydlení či rozjezd kariéry. Finanční plánování pro děti by ale mělo vždy začínat u rodičů samotných, protože bez ochrany jejich příjmu se i dobře míněné úspory mohou stát jen záplatou na každodenní výdaje.

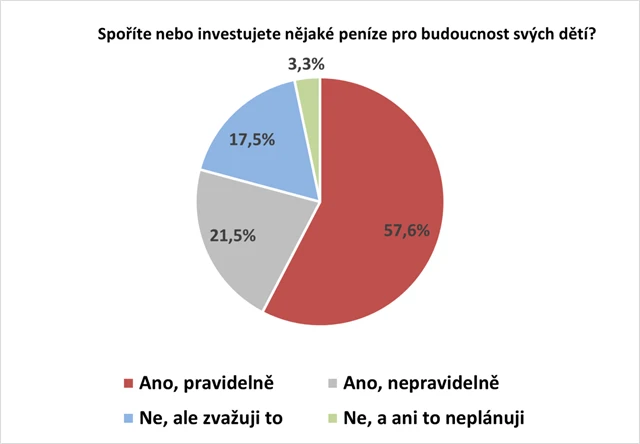

Většina českých rodičů se snaží myslet na budoucnost svých dětí i po finanční stránce. Podle průzkumu, který si nechala zpracovat společnost Swiss Life Select, pravidelně odkládá peníze více než polovina rodičů (58 %). Dalších 22 % se ke spoření či investování uchyluje alespoň nepravidelně. Necelá pětina rodičů (20 %) ale přiznává, že pro své děti žádné finanční rezervy netvoří. To znamená, že děti těchto rodičů vstupují do života bez finanční podpory, která by jim mohla pomoci například při studiu, pořízení prvního bydlení nebo startu samostatného života.

"Klíčem k úspěšnému finančnímu zajištění dětí není jen začít spořit, ale především spořit systematicky a dlouhodobě. I menší částky odkládané pravidelně se v horizontu deseti či patnácti let mohou díky úročení a investicím proměnit ve významný kapitál," uvedl Karel Šulc, generální ředitel Swiss Life Select.

Start do života jako hlavní motivace

Rodiče, kteří dětem spoří nebo investují, mají přitom jasno v tom, proč to dělají. Téměř osm z deseti jich vidí hlavní smysl v tom, aby dítěti usnadnili start do dospělého života, ať už půjde o první větší výdaje, samostatné bydlení či rozjezd kariéry. Silnou motivací je také vytvoření finanční rezervy (44 %) nebo úspory na studium (33 %). Třetina rodičů bere spoření jako příležitost, jak děti postupně učit hospodařit s penězi, což je pro jejich budoucí finanční gramotnost klíčové.

Pokud rodiče spoří na studium či první bydlení, je důležité zvolit řešení, které kombinuje stabilitu a rozumný výnos – například stavební spoření v kombinaci s investicemi do fondů. U delšího horizontu, kdy jde hlavně o vytvoření rezervy pro dospělost, je na místě využít i dynamické investiční strategie, které mohou v čase přinést vyšší zhodnocení.

Jaké částky odkládají rodiče na budoucnost svých dětí? Nejčastěji se jedná o úspory v řádu stovek korun (do 500 Kč) měsíčně. 36 % rodičů ukládá 500 až 1 000 Kč, dalších 27 % se vejde do 500 Kč. Čtvrtina rodičů si může dovolit odkládat 1 000 až 2 000 Kč měsíčně a jen zhruba desetina posílá stranou vyšší částky nad 2 000 Kč. Více než 5 000 Kč si pravidelně ukládají pouze dvě procenta rodičů.

Rodiče by neměli podceňovat ani drobné měsíční částky. Díky pravidelnosti a dostatečně dlouhému časovému horizontu se může i několik set korun měsíčně změnit v desítky či stovky tisíc korun. Klíčové je, aby peníze neležely ladem na běžném účtu, ale "pracovaly".

Rodiče nejčastěji spoří dětem do jejich plnoletosti. Čtyři z deseti uvádějí, že plánují odkládat peníze právě do 18. narozenin. Dalších 14 % by chtělo pokračovat až do 21 let věku dítěte. Pouze malé procento rodičů spoří kratší dobu, do 10 či 15 let věku. Velice významná je ale i skupina 41 % rodičů, kteří nemají přesně určený horizont a spoří spíše, "dokud to půjde" nebo podle aktuálních možností.

Doporučuje se ale, aby si rodiče hned na začátku spoření jasně stanovili cílový horizont, tedy dokdy chtějí peníze odkládat a k jakému účelu mají sloužit (peníze, ne rodiče). Jinak se může stát, že úspory nebudou stačit na plánované potřeby dítěte. Pokud je cílem financování vysokoškolských studií, horizont končí kolem 20. roku věku dítěte. Pokud má jít o podporu při pořízení bydlení, je naopak vhodné plánovat ještě delší období.

Dětský účet versus investice: Jistota, nebo vyšší zisk?

Čeští rodiče se při finančním zajištění dětí nejčastěji spoléhají na tradiční produkty. Nejrozšířenějším nástrojem je dětský spořicí účet (40 %), následuje stavební spoření (36 %), které si udržuje popularitu díky státní podpoře a garantovanému pevnému úročení. Modernější formy, jako jsou investice do fondů (18 %) nebo do akcií a dluhopisů (15 %), zatím využívá menší část rodičů, přestože tyto nabízejí vyšší potenciál zhodnocení.

Mnoho rodičů se spoléhá na konzervativní a "srozumitelné" formy spoření, ale méně využívá možnosti, které by při dlouhém horizontu mohly přinést vyšší zhodnocení. Je vhodné kombinovat bezpečnější produkty (například stavební spoření) s investičními nástroji, aby úspory nejen uchovaly hodnotu, ale také rostly. Investice do fondů nebo doplňkové penzijní spoření pro děti mohou být při plánování horizontu 10 a více let vhodným doplňkem. Klíčové je nenechávat peníze ležet na běžných účtech, kde ztrácejí hodnotu vlivem inflace.

Bez pojištění rodičů je ohrožená celá domácnost

Jako významný nástroj finančního zajištění svých dětí vnímají čeští rodiče pojištění. Pojištění dětí je v českých rodinách poměrně rozšířené. Nejčastěji mají děti sjednáno úrazové pojištění (56 %), které rodiče vnímají jako základní ochranu při sportech či běžných aktivitách. Čtyři z deseti rodičů pak zvolili i životní pojištění dítěte, přestože odborníci upozorňují, že tento typ krytí by měl být spíše doplňkový. Téměř třetina dětí má pojištění pro případ závažné nemoci (29 %) či hospitalizace (27 %). Zhruba každé čtvrté dítě (28 %) ale nemá sjednané žádné pojištění.

V případě dětí má pojištění jinou logiku než u dospělých. Smyslem není chránit jejich příjem, ale především pokrýt náklady spojené s léčbou či dlouhodobou péčí. Proto by měla mít prioritu pojištění vážných nemocí, úrazů a hospitalizace. Naopak životní pojištění dítěte nedává samo o sobě velký smysl, mnohem důležitější je kvalitní životní pojištění rodičů, kteří zabezpečují chod celé domácnosti. Správně nastavené rodinné pojištění tak poskytne dětem mnohem větší jistotu než smlouvy, které cílí přímo na ně.

Přitom jednou z častých chyb je právě absence kvalitního životního pojištění rodičů. Rodiče investují energii i peníze do budoucího kapitálu dítěte, ale neuvažují o tom, co by se stalo, pokud by jeden ze živitelů rodiny přišel o příjem v důsledku nemoci či úrazu. V takových chvílích se dříve budovaná rezerva pro dítě stává prostředkem k pokrytí každodenních výdajů. Namísto prostředků na studium nebo start do samostatného života se tak z úspor stává záchranný polštář na běžné přežití rodiny.

Podle průzkumu si velká část rodičů uvědomuje důležitost vlastního pojištění. Nejčastěji jde o životní pojištění (68 %), následují pojištění pro případ invalidity (52 %) a závažné nemoci (45 %). Významné zastoupení má i pojištění hospitalizace (39 %) a pracovní neschopnosti (32 %). Přesto se najde zhruba čtvrtina rodičů (25 %), kteří nemají sjednáno žádné z uvedených pojištění. To znamená, že jejich rodiny mohou být v případě neočekávaných událostí výrazně zranitelné.

Bez odborníka hrozí špatně zvolená strategie

Výběr konkrétních finančních produktů pro děti rodiče často řeší sami, bez odborné pomoci. Pouze 38 % z nich uvedlo, že se poradilo s finančním specialistou. Dalších 24 % sice zatím pomoc odborníka nevyužilo, ale do budoucna by ji zvažovalo. Přibližně stejně velká skupina (38 %) se ale netají tím, že žádnou konzultaci neplánuje. Tento přístup může být rizikový – bez profesionálního vedení hrozí, že rodiče zvolí produkty, které nejsou pro jejich cíle ideální, případně přehlédnou výhodnější možnosti.

Finanční plánování pro děti je dlouhodobý proces a rozdíl mezi správně a špatně nastavenou strategií může v čase znamenat statisíce korun. Konzultace s odborníkem rodičům pomůže v tom, aby jejich volba odpovídala nejen horizontu spoření, ale i reálným potřebám rodiny. Finanční poradce dokáže najít vhodnou kombinaci konzervativních i dynamických produktů, upozornit na rizika a postavit řešení, které se přizpůsobí změnám v životě rodiny. V praxi to znamená, že rodiče nemusejí spoléhat jen na vlastní intuici.

Výzkum Swiss Life Select proběhl v srnu 2025 na vzorku české populace 104 respondentů, jimiž byli rodiče dětí ve věku 0–18 let. Výzkum se uskutečnil pomocí Instant Research IPSOS.

Zdroj: Swiss Life Select

Aktuality