Bublina jménem Amazon by měla splasknout, očekávání investorů nejsou realistická

Akcie největšího světového internetového obchodu Amazon na konci května poprvé překonaly hladinu 1 000 USD. Od začátku roku 2015 si připsaly zhodnocení téměř 250 %. Je cena okolo 1 000 USD fundamentálně ospravedlnitelná?

Vážně o tom pochybuji. Tradiční valuační poměrové ukazatele Amazonu neodpovídají typické růstové společnosti, ale spíše kulovému blesku. Poměr ceny a zisku 186, poměr ceny k účetní hodnotě vlastního kapitálu 22 a poměr ocenění firmy k provoznímu zisku před odpisy EV/EBITDA 37. Přestřelené valuační úrovně ukazují na výraznou předraženost akcií Amazonu.

Abychom se ovšem s hodnocením neunáhlili, podívejme se na valuaci Amazonu podrobněji. Využijeme reverzní oceňovací model diskontovaného cash flow (DCF). Namísto toho, abychom se snažili zjistit, jaká je férová vnitřní hodnota akcie, budeme se ptát, co je v aktuální tržní ceně kolem úrovně 1 000 dolarů zaceněno, tedy jaký vývoj fundamentů společnosti v dlouhodobém horizontu současná cena implikuje.

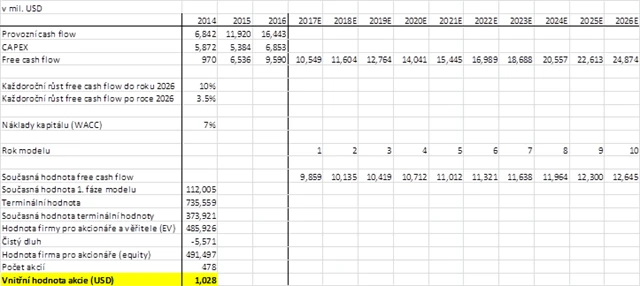

Použil jsem typický dvoustupňový model s první fází deseti let na roky 2017-2026. Pro růst volného cash flow v období po roce 2026, ve druhé fázi modelu, jsem použil konzervativní úroveň 3,5 %, tedy na úrovni dlouhodobého nominálního růstu HDP. Výši nákladů vlastního kapitálu (WACC) jsem stanovil na 7 %, což je relativně nízká úroveň tlačící férovou vnitřní hodnotu akcie nahoru.

Otázka mého reverzního oceňovacího modelu zní následovně: Jak vysoký každoroční růst volného peněžního toku v první fázi modelu mezi roky 2017 a 2026 je implikován v aktuální tržní ceně 1 000 USD? Je to neuvěřitelných 10 %! Investoři tedy předpokládají, že v příštích deseti letech každý rok poroste volný peněžní tok, ze kterého se tradičně vyplácejí dividendy a hradí zpětné odkupy akcií, o extrémních 10 %.

Podle mého názoru je toto očekávání nerealistické, pokud vezmeme v úvahu, že průměrný roční růst zisků amerických korporací od roku 1990 dosáhl asi 6 %. Troufám si tvrdit, že jsou investoři v případě akcií Amazonu přehnaně optimističtí a že je reálné, že se v horizontu několika příštích let ukáže, že tak vysokého růstu zisků a cash flow nebude společnost schopna dosahovat. Na to by cena akcií případně měla reagovat rapidním poklesem.

Akcie Amazonu jsou proto na aktuální úrovni vysoce rizikovou investicí. Očekávaný výnos, ve vztahu k riziku nedosažení aktuálně implikovaných měr růstu fundamentů společnosti, proto podle mě není atraktivní. Ti, kdo momentálně akcie Amazonu drží, se spíše chytají víry v unikátní byznys model firmy. Jak se ovšem v historii finančních trhů většinou ukázalo, tendence k normalizaci růstu tržeb a ziskovosti kapitálu, včetně konkurenčních tlaků, bývají mnohem silnější než víra.