Attila Gyurcsik (Concorde Securities): Maďarsko je zlobivé dítě, které může potěšit

Maďarská burza může v případě dohody země s Mezinárodním měnovým fondem zažít až 20% růst. Nejistota daná tím, že zemi chybí záchranná síť, totiž drží ceny akcií a obecně aktiv u dna. Maďarsko má ovšem smysl sledovat i z jiných důvodů, říká hlavní analytik Concorde Securities Attila Gyurcsik. Jako příklad zajímavého nákupu nabízí dluhopisy MOL denominované v eurech.

Většina investorů i analytiků se teď na Maďarsko dívá skrz prsty. Přicházejí o něco?

Attila Gyurcsik (AG): Pro investory je teď na Maďarsku zajímavá cena, a to jak u makra, tak u mikra. Je to dáno zejména slabým forintem. Naše akcie jsou ve srovnání se zbytkem regionu hodně levné a maďarské pevně úročené produkty (fixed income) nabízejí z celého regionu nejvyšší prémie. A to může určitý typ investorů také lákat.

Nakolik by měla investora znervózňovat nepřízeň trhu, které teď Maďarsko čelí?

AG: Pochopitelně si teď na trhu půjčujeme opravdu draze. Otázkou je, zda se Maďarsku podaří dohodnout se s Mezinárodním měnovým fondem a Evropskou unií. To by mohlo vyústit v pokles sazeb. Pokud k tomu dojde, ceny akcií by mohly růst. Nebo se naši politici rozhodnou před volbami nic nepodepsat, což by podle mě znamenalo mnohem větší riziko. V tom případě by maďarská aktiva zůstala pod tlakem a investoři by se našemu trhu nadále vyhýbali. Klíčová je tedy (ne)dohoda s fondem.

Zmínil jste možné zotavení poháněné právě dohodou s MMF. Jak výrazné by mohlo být?

AG: Podle mě poměrně robustní. S výjimkou vysoké prémie, kterou platíme trhu za půjčky, nemá maďarská ekonomika žádné zásadní problémy. Ano, jsou tu jisté potíže, ale signály z poslední doby jsou povzbudivé. Máme přebytek na běžném účtu, přebytek obchodí bilance a deficit rozpočtu patří k nejnižším jak v rámci regionu, tak v celé Evropě. Takže naděje tu jistě je. Teď potřebujeme, aby nám trhy začaly věřit, a to není nemožné, pokud se Maďarsku podaří dohodnout se s MMF.

Takže dohoda s fondem může vše jako mávnutím kouzelného proutku obrátit k lepšímu?

AG: Od roku 2006 Maďarsko průběžně škrtá v rozpočtu, schodek je na poměrně slušné úrovni. A solidní je i vývoj v poslední době, jak jsem zmínil. V praxi to znamená, že problémem je výše stávajícího dluhu, ne tempo, s jakým se země dále zadlužuje.

Ještě k zotavení nastartovanému případnou dohodou – kolik by si mohly připsat akcie?

AG: BUX je malý index, má v podstatě jen čtyři hlavní komponenty, z nichž polovinu do značné míry ovlivňuje maďarské makro; konkrétně jde o banku OTP a Magyar Telekom. Farmaceutické firmy a MOL, tedy naše energetická společnost, stavem a výhledem maďarské ekonomiky až tak moc ovlivněny nejsou. To znamená, že by na dohodu s MMF mohl BUX zareagovat poměrně výrazně. Dovedu si představit posílení o 15 až 20 %. Pokud tedy půjde o důvěryhodnou dohodu, to je pochopitelně velice důležité.

Které tituly z budapešťské burzy jsou možná i proto v tuto chvíli zajímavé pro někoho, kdo preferuje defenzivu? A které by se naopak daly poradit agresivnějšímu investorovi?

AG: Pokud chcete investovat do Maďarska a jste konzervativnější investor, pak pro vás může být zajímavý fixed income. Ten teď totiž nabízí vysoké výnosy. Konkrétně bych doporučil maďarské dluhopisy denominované v eurech. Ještě zajímavější mi pak přijdou některé korporátní dluhopisy, také denominované v eurech. Ty vydaly například MOL a OTP.

Řekl bych, že MOL je teď nejzajímavější. Nabízí totiž konvertibilní dluhopis, kterému se říká magnolia. Yield to call je v jeho případě 16 %. MOL je nyní bezpečná investice, která zároveň nabízí poměrně vysoký výnos v eurech. Stejně tak bych, pokud chcete sázet na jistotu, doporučil Magyar Telekom, ve kterém 60 % drží Deutsche Telekom.

A co byste dopuručil vyznavačům adrenalinu?

AG: Pokud chcete jít do riskantnějších aktiv, pak bych vám doporučil OTP. Jde o likvidní titul, podle mě dokonce jeden z nejlikvidnějších v regionu. To znamená, že by mohl být zajímavý i pro velké investory. Tento tip je ovšem pochopitelně podmíněn tím, že věříte v dohodu Maďarska a MMF. Z té by totiž podle mě právě OTP profitovala ze všech nejvíc.

A co forint? Na začátku roku se mu dařilo. Má podle vás potenciál dalšího růstu?

AG: Úrokové sazby jsou teď v Maďarsku hodně vysoké, takže je drahé forint shortovat. Pokud tak trhem začne opět výrazně hýbat vnímání míry rizika, je jasné, že měny jako forint budou mezi prvními, u nichž dojde na zavírání short pozic. To je prostě důsledek vysoké volatility a samotného naturelu forintu. Pokud se podíváme na to, co se s ním děje od roku 2010, je jasné, že oslabuje, což je dáno politikou.

Znamená to, že současná úroveň forintu víceméně odpovídá fundamentům?

AG: Současná úroveň forintu vůči euru je na úrovni, kterou čekáme i na konci roku, pokud dojde k dohodě s MMF. Opakuji se, ale je to opravdu důležité.

Na závěr krátké srovnání Maďarska se zbytkem regionu. Jaká má vaše země pro a proti?

AG: Jak jsem řekl, Maďarsko je teď levné. Fixed income teď nabízí vysoké výnosy, jaké nenabízí v podstatě nikdo na světě, nejen v regionu. Co se týče možných proti, stále není jasné, zda se budeme chtít dohodnout s MMF, ani kdy k tomu případně dojde. Pokud se nedohodneme, existuje podle mě riziko, že maďarský forint propadne na ještě nižší úrovně.

Maďarsko stranou, které trhy v regionu se vám teď líbí?

AG: Jako velice zajímavé se mi teď jeví Turecko. Myslím si, že může svůj úspěšný příběh psát klidně dál. A pokud tomu tak skutečně bude, mohla by z toho profitovat i turecká aktiva. Zároveň si myslím, že pokud cena ropy klesne, projeví se to pozitivně na tureckém běžném účtu – a to by opět mohlo nastartovat růst cen tureckých aktiv.

A co trhy ve středoevropském regionu – Slovensko, Česko a Polsko?

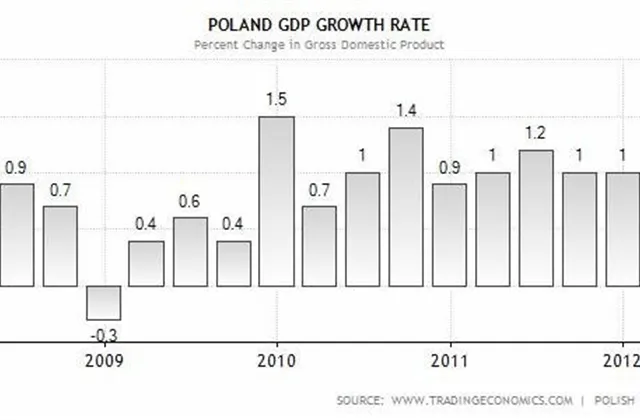

AG: Co se Polska týče, je podle mě oceněno férově. Makro je v relativně dobrém stavu, ale to už se do cen akcií promítlo. Můj postoj k Polsku je proto neutrální. O Česku platí to samé, obě země patří mezi stabilnější ekonomiky a trh to ví, takže jsou obě dražší.

Aktualita pro rok 2026

Aktuality