Island jako vzor pro reformu přerostlých bank

Island se ocitl na pokraji bankrotu, když se do problémů dostaly jeho největší banky. Nyní je pro svět příkladem toho, jak po finančním kolapsu provádět bankovní reformy.

Islanďané se rozhodli bankovní systém reformovat od základů, aby již k další katastrofě, kdy banky narostou do obrovských rozměrů a z domácí ekonomiky udělají "trpaslíka", nemohlo dojít. Prvním z cílů vlády bylo znemožnit bankám, aby využívaly státem pojištěná depozita k financování rizikových investic. Island je první západní zemí, která se po prodělané finanční krizi rozhodla prosadit rozštěpení aktivit velkých finančních konglomerátů.

Nucené rozdělení

Islandští zákonodárci mají jasno: jediný způsob, jak bankám zabránit v tom, aby vytvářely spekulativní bubliny, je schválit zákon podobný americkému Glass-Steagall Act z roku 1933, jenž na více než šedesát let v USA oddělil komerční bankovnictví od investičního. Investiční bankovnictví tvoří v současnosti na Islandu méně než 5 % byznysu bank, jejichž depozita jsou kryta státem. Před krizí byl v největší islandské bance tento poměr 33 %.

Šéf islandské Staumur Investment Bank Petur Einarsson vzkazuje Evropě, aby se podívala, jak moc může být pro ekonomiku přebujelý bankovní systém nebezpečný. "Evropa trpí stejnou chorobou, jakou prodělal Island před rokem 2008. S reformami by autority neměly otálet. Je potřeba ochránit střadatele a firmy, až pak finanční instituce."

Varovné signály byly ignorovány

Excesy tří velkých islandských bank Kaupthing, Glitnir a Landsbanki byly devastační pro celou ekonomiku. Než zbankrotovaly, přerostly HDP celého ostrovního státu 10krát. Následovala mezinárodní pomoc a uvalení kapitálových kontrol.

Mezi lety 2000 a 2007 se nafoukla rozvaha Kaupthingu na 44 miliard USD (islandský HDP v roce 2011 byl 13,5 miliardy USD). Největší islandská banka před tím, než byla v říjnu 2008 zestátněna, otevřela pobočky v Lucembursku, Dubaji nebo New Yorku. Její velikost a komplexnost znemožňovala důkladnou analýzu rizika. Moody's do dne, než banku převzal stát, hodnotila Kaupthing známkou A1 – pátým nejvyšším stupněm.

Finanční regulátor zcela ignoroval varovné signály a v srpnu 2008 prohlásil, že tři velké islandské banky prošly bez problémů zátěžovými testy FSA a měly koncem června 2008 kapitálovou přiměřenost vyšší než 10 % hodnoty rizikově vážených aktiv.

Krize byla bolestivá

V letech po bankovním kolapsu vzrostla nezaměstnanost na Islandu devětkrát a ekonomika upadla do recese, která trvala až do první poloviny roku 2010. 80% propad islandské koruny vůči euru poslal inflaci na 19 %, čímž se zkomplikovala dluhová služba všem domácnostem, které měly na vývoj inflace vázané hypotéky.

Islandské ekonomické reformy se však od roku 2008 prokazují jako úspěšné. Ekonomika předběhla růstem eurozónu a stejný trend očekává MMF i pro příští rok. Islandská koruna zhodnotila oproti euru od března o 14 %, čímž se stala měnou s nejlepším výkonem v rámci emerging markets.

Z chyb se snaží poučit i Spojené státy

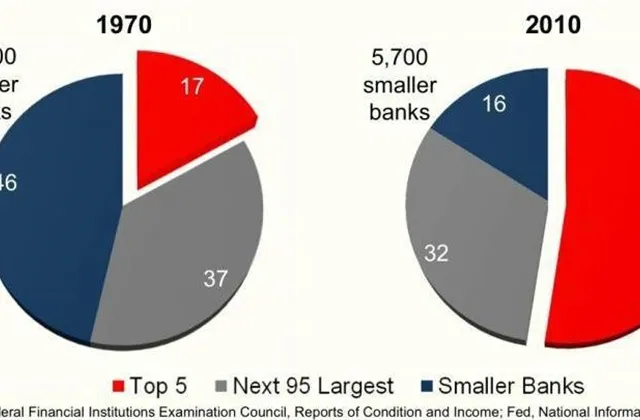

Dokonce i Sanford Weill, bývalý šéf Citigroup, který lobboval za Gramm-Leach-Bliley Act (zákon, jenž v USA dláždil cestu finančním kolosům), nyní souhlasí s tím, že by měly být investiční aktivity bank oddělené od komerčního bankovnictví. Weill přitom v roce 1998 napomohl dohodě o fúzi Travelers Group a Citicorp, která ke svému dokončení potřebovala zrušení zákona o oddělení bankovních aktivit přijatého v reakci na Velkou depresi v 30. letech (Glass-Steagall Act). Citigroup se následně stala největší bankou světa – nedlouho předtím, než musela v roce 2008 přijmout 45miliardovou záchrannou půjčku z peněz daňových poplatníků.

Mezi oponenty rozštěpení bank patří například šéf JPMorgan Jamie Dimon. Zastává názor, že banky potřebují své aktivity diverzifikovat, protože jedině tak rozprostřou rizika mezi různé divize a mohou zůstat konkurenceschopné.

Bývalý šéf Fedu Alan Greenspan, který rovněž bojoval za zrušení Glass-Steagall Act, obrátil už v roce 2009. Tehdy poznamenal, že rozdělení bankovních aktivit by možná některé banky učinilo hodnotnějšími.

Volckerovo pravidlo (součást zákona přijatého v reakci na krizi z let 2007 a 2008 známého pod názvem Dodd-Frank Act) si klade za cíl limitovat transakce, při kterých jsou vystavena riziku státem zajištěná depozita. Američtí regulátoři doufají, že pravidla budou kompletně dokončena koncem letošního roku a banky budou muset splnit deadline - červenec 2014.

Zdroj: Bloomberg

Aktualita pro rok 2026

Doporučujeme

Aktuality