Strategie pro každou tržní situaci

Frustrovaní investoři často utíkají od akcií do bezpečného dluhopisového přístavu. Americké dluhopisy od roku 2000 celkem vynesly zhruba 80 procent, zatímco akcie jsou po několika zhoupnutích zhruba na nule. Co když ale i vládní dluhopisy čeká medvědí trh?

Nejistá doba vrací do hry strategie, které mají zajistit kladné výnosy za každého počasí. Tato vysoce diverzifikovaná a komplexní portfolia nenabídnou nikdy výnos, který investoři očekávají od akcií. Ale snižují riziko za maximální pravděpodobnosti kladných výnosů.

Společnost Brinker Capital nedávno představila portfolio, které má zajistit výnosy zhruba okolo 5 procent ročně. To je podle jejích analytiků zajímavý výnos v době dnešní vysoké volatility a úrokových sazeb.

Investoři, kteří nechtějí sami vytvářet podobná portfolia, mohou využít nabídky podílových fondů, které podobná portfolia spravují.

Jak na to?

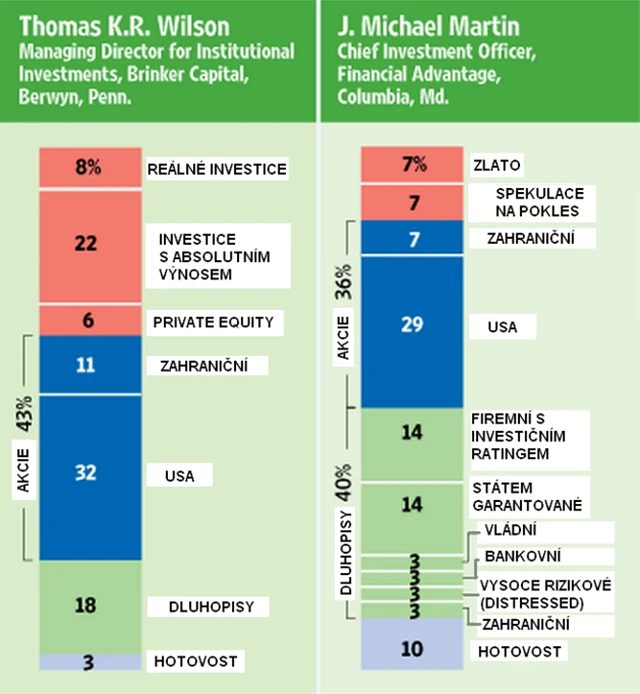

Portfolia zaměřená na co nejjistější výnosy v první řadě omezují akciovou složku, to je logické. Ta se tak ani náhodou neblíží 60 procentům, která s oblibou doporučují finanční poradci. Z akcií pak manažeři vybírají hlavně mladé trhy, které mají podle předpokladů růst rychleji než trhy vyspělé.

Dluhopisy by měly být zastoupeny poměrně výrazně. Jak konkrétně, to záleží na přístupu toho kterého portfoliomanažera. Sam Katzman, stratég Constellation Wealth Advisors, doporučuje vyváženost. Vytvořil portfolio z amerických vládních dluhopisů, z něhož 70 procent tvoří 1- až 5leté dluhopisy a 30 procent dluhopisy splatné za 7 až 8 let. "Chceme využít dlouhodobé vyšší výnosy, ale zároveň se nevystavit dopadům případné inflace vyvolané vládními kroky," vysvětluje Katzman. Absolutní výnos portfolia vyžaduje zahrnutí alternativní složky – od private equity po hedgeové fondy a jejich strategie. Shortování, nebo třeba sázky na přiblížení se kurzů akcií kupované firmy a koupené firmy v rámci nějaké akvizice.

Pro kompletní diverzifikaci chybějí už jen pevná aktiva – reality a komodity. Přes krizi realitního trhu není pochyb o tom, že investovat do hmatatelných aktiv má smysl.

Pro kompletní diverzifikaci chybějí už jen pevná aktiva – reality a komodity. Přes krizi realitního trhu není pochyb o tom, že investovat do hmatatelných aktiv má smysl.

Všeobecný propad?

Hrozbou pro podobná portfolia je snad pouze absolutní krach všech typů investic, který podlě některých analytiků může nastat. Může, ale v tu chvíli investorům nepomůže nic. A sázka na co nejvyšší jistotu v podobě "neprůstřelného" portfolia jim v žádném případě neuškodí.

Zdroj: WSJ