Graf pro pochybovače: Nákupy ve výprodejích se vyplácejí

Globální akcie, a ty americké především, mají za sebou od února pořádnou houpačku. Nejprve hluboký a rekordně rychlý propad, následně odraz od lokálního dna. Stihli jste nakoupit?

Logiku nakupování v době, kdy trh (ne)funguje v režimu paniky, znají asi mnozí, ne každý se ale dokáže (nebo může) řídit rozumem, respektive kupeckými počty. Nakoupit za méně by přitom mělo být snadné. Problém je v tom, že v době, kdy je na trhu panika, jsou nezřídka starosti i s reálnou ekonomikou, což ve svých peněženkách tak či onak pocítí všichni. A peníze se mohou hodit na jiné věci než na nákupy akcií nebo jiných aktiv.

Ekonomickému nikoli, ovšem případnému psychologickému dilematu (formulovanému například "mám nakoupit akcie, i když nevím, jestli ještě nebudou zlevňovat?", "nepřijdu o peníze, když je vložím do akcií, které jsou ve volném pádu?" a podobně) se lze poměrně dobře vyhnout. Pokud máte příjmy anebo rezervy na takové úrovni, že si můžete dovolit i v době krize nakupovat akcie, neměli byste udělat vyloženou chybu.

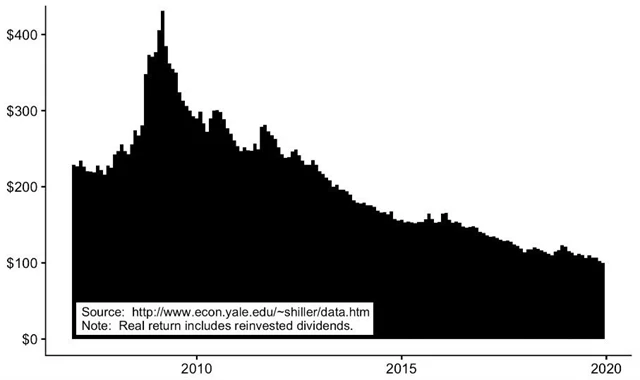

Zmíněnému dilematu se nejlépe vyhnete, když budete investovat pravidelně. Graf ukazuje vývoj hodnoty 100 USD, za které investor každý kalendářní měsíc nakoupil americký akciový index S&P 500. A hovoří poměrně jasně - nákupy akcií z doby finanční krize se ukázaly být nejvýdělečnější. Levný nákup při následném růstu trhu logicky vynáší nejvíce. Těšme se na aktualizaci tohoto grafu třeba za deset let, chtělo by se dodat s trochou koronavirového optimismu.

Vždy v této souvislosti je potřeba připomenout, že vám nikdy nikdo nezaručí, že akcie opět začnou zdražovat a že postupně překonají stará maxima a jako celek porostou. Investoři do japonských akcií vědí své, ať nejdeme pro odstrašující příklad dále než tři dekády. Jde ale o poměrně sporadickou výjimku, například akcie americké třeba ještě nezaznamenaly období dvaceti let, kdy by jako celek nominálně skončily ve ztrátě (ano, se zahrnutím inflace to bylo někdy o dost horší, ale s penězi schovanými v matraci byste v dobách růstu spotřebitelských cen žádné větší štěstí neudělali).