MONETA Money Bank: Cena akcií odráží rizika až příliš, věří Erste

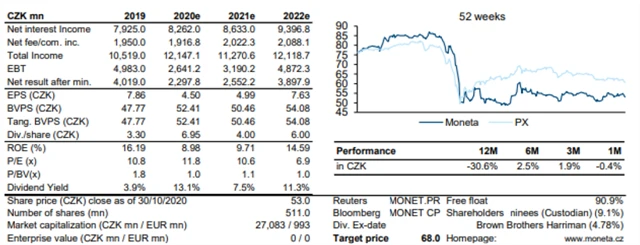

Erste Group Bank ponechala pro akcie Monety Money Bank nákupní doporučení, cílovou cenu ale snížila z předpandemických 102 Kč na 68 Kč.

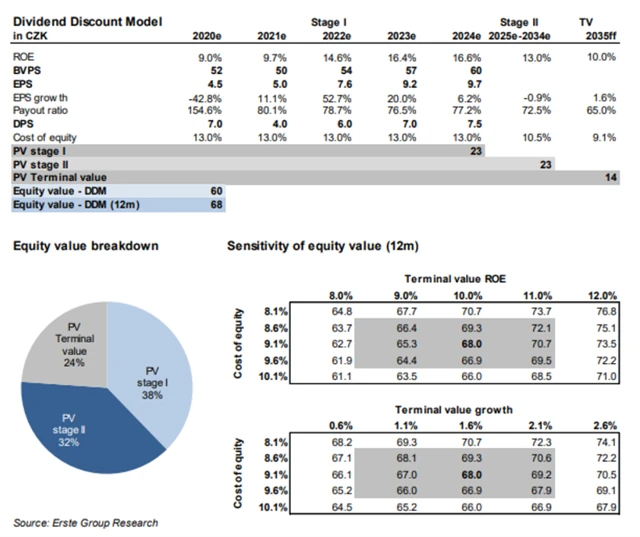

Snížení cílové ceny je do značné míry důsledkem konzervativního nastavení jednotlivých parametrů v rámci ocenění, zejména v nákladech na vlastní kapitál v první fázi DDM modelu (z původních 8,8 % na současných 13 %). Touto změnou analytik Thomas Unger z Erste reaguje na nejistotu a rizika vyvstávající z druhé vlny pandemie koronaviru v Evropě, zejména v České republice.

Vedle toho Erste snížila odhad ziskovosti, nicméně i po těchto úpravách zůstává její ocenění výrazně nad současnou cenou akcií Monety Money Bank. "Současná rizika, byť jsou značná, zatížila akcie Monety více, než podle našeho názoru odpovídá situaci," píše Unger.

3. čtvrtletí: Solidní zisk a zvýšení výhledu

Čistý zisk Monety ve třetím čtvrtletí překonal odhady a management zvýšil výhled pro celý letošní rok. Očekává lepší příjmy a nižší náklady na tvorbu opravných položek než po druhém čtvrtletí. Kapitálové ukazatele zůstávají stabilní, podíl nevýkonných úvěrů (NPL) klesl poté, co banka prodala část úvěrů v selhání. K nízkému objemu nevýkonných úvěrů ovšem přispěla také úvěrová moratoria, která skončila ke konci října.

Dvojí dividenda v roce 2021

Erste očekává, že MONETA v roce 2021 vyplatí zbytek nevyplacené dividendy za rok 2019 spolu s regulérní dividendou za rok 2020. Dohromady by mělo jít o 7 Kč na akcii. Výplata ovšem bude záviset na přístupu regulátora, přičemž signály z ČNB a ECB byly v posledních týdnech smíšené. Riziko prodloužení zákazu výplat dividend mírně vzrostlo, další země v Evropě zavádějí restriktivní opatření. Erste nicméně očekává výplatu dividendy zhruba v polovině roku 2021.

Aktualizace výhledu

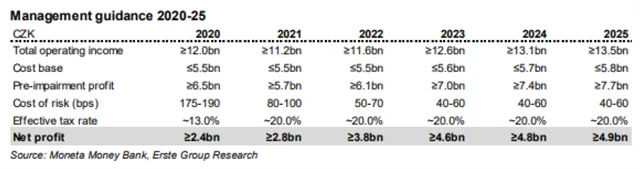

Management Monety společně s výsledky za 3Q2020 aktualizoval svůj výhled, když zvedl odhad na úrovni čistého zisku pro letošní rok na 2,4 miliardy Kč z předchozích 2,1 miliardy Kč. Převážně má jít o důsledek nižších než očekávaných nákladů na tvorbu opravných položek, které jsou pozitivně ovlivněny prodejem nevýkonných úvěrů (celkový výnos pro rok 2020 je odhadován na zhruba 200 milionů Kč).

Výhled provozního zisku v letech 2020-2022 byl také mírně zvýšen v důsledku klesajících nákladů financování a vyššího očekávaného růstu úvěrového portfolia. Stejně tak byl zvýšen i výhled pro provozní náklady (+100 milionů Kč) kvůli dodatečným marketingovým nákladům za účelem podpory prodeje úvěrů maloobchodním klientům. MONETA neočekává, že by objem nesplácených úvěrů v následujících třech letech překročil hranici 5 %, a to i přes očekávané zvýšení objemu nevýkonných úvěrů v nejbližších 12-18 měsících.

Změna v odhadech

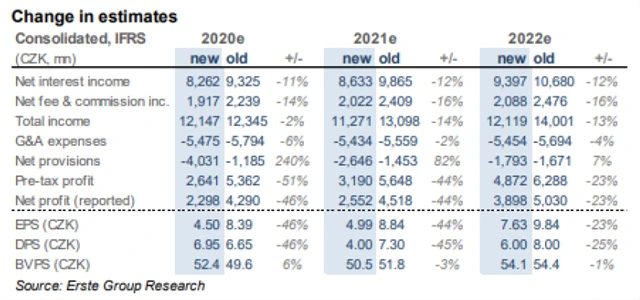

Hlavním důvodem pro úpravu odhadu ziskovosti na nižší úroveň v letech 2020-2022 je pandemie covidu-19. V letech 2020 a 2021 jsou odhady Erste nižší, než je výhled managementu, hlavně kvůli více konzervativnímu postoji k výši nákladů na tvorbu opravných položek. Odhad letošního čistého zisku je těsně pod 2,3 miliardy Kč (4,5 Kč na akcii).

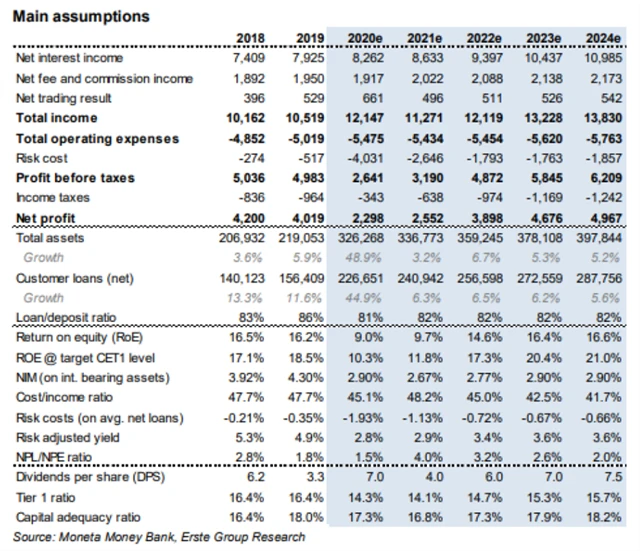

Erste zaujala konzervativnější postoj i na příjmové linii. Po šoku v podobě snížení úrokových sazeb během 1H2020 se čistý úrokový výnos ve 3Q2020 stabilizoval. Očekávané meziroční zlepšení v roce 2021 by mělo být podpořeno nižšími úrokovými náklady v důsledku změny úrokových sazeb na velké části depozit. K tomu Erste očekává solidní růst aktiv v roce 2021 a také v následujících letech, zejména v retailu, když komerční byznys bude ve střednědobém výhledu stagnovat.

Čistá úroková marže se dostala letos pod tlak, a to jednak kvůli nižším úrokovým sazbám, jednak kvůli akvizici Wüstenrotu. V tomto směru Erste sice neočekává výrazné oživení, ale přece jen věří v postupný růst od roku 2021. Na konci výhledu v roce 2024 Erste očekává, že úroková marže bude stále pod úrovněmi, jakých MONETA dosahovala v posledních letech.

U příjmů z poplatků a provizí bylo 2Q2020 pravděpodobně střednědobým příjmovým dnem a Erste očekává, že bude docházet k jejich pozvolnému zlepšování, nicméně současné odhady jsou pod předchozím výhledem.

V rámci nákladů se odhady Erste shodují s managementem jak pro rok 2020, tak pro další roky. MONETA vykázala dobrou kontrolu nákladů a Erste předpokládá, že v tom bude pokračovat.

Banka zveřejnila vysoké náklady na tvorbu opravných položek v 1-3Q2020, když tvořila rezervy s předstihem. Management mírně snížil výhled na tyto náklady na rok 2020 zejména kvůli realizovaným prodejům části nevýkonných úvěrových portfolií. Odhady Erste však zůstávají jak pro rok 2020, tak pro rok 2021 nad tímto výhledem kvůli rizikům plynoucím z druhé vlny pandemie koronaviru. Unger předpokládá, že vytvořené rezervy pokryjí vyšší objem úvěrů v selhání (růst podílu nesplácených úvěrů z 1,5 % v roce 2020 na 4 % v roce 2021).

Celkově Erste očekává pokles čistého zisku Monety v letošním roce na 2,3 miliardy Kč s postupným zlepšením v roce 2021 (2,55 miliardy Kč). Pro rok 2022 Erste očekává čistý zisk již 3,9 miliardy Kč a jeho postupný růst až k 5 miliardám Kč v roce 2024. V letech 2020-2021, tedy v letech ovlivněných covidem-19, by ukazatel ROE měl klesnout na 9 %, respektive 9,7 %. V letech 2022-2024 by se měl vrátit do pásma 14,6-16,6 %.

Akcie Monety Money Bank se ve srovnání s konkurencí obchodují v souladu s průměrem nebo mírně nad ním (P/BV, ROE). Erste však věří, že by se MONETA měla se svým silným střednědobým ziskovým výhledem obchodovat s vyšší prémií.

Hlavním oceňovacím modelem je třífázový model diskontovaných dividend (DDM). Erste zvýšila pro první fázi odhady nákladů vlastního kapitálu na 13 % z 8,8 %. Odhad pro třetí fázi zůstal na 9,1 %. Odhad ROE pro třetí fázi byl pak snížen ze 13 % na 10 % a odhad dividendového výplatního poměru snížila Erste ze 70 % na 65 %.

Zdroj: Česká spořitelna