Jak (ne)investovat aneb tržní psychologie v jediném grafu

Rok 2020 se chýlí ke konci a při pohledu do zpětného zrcátka je možné celkem poctivě zvolat: "To tedy byl rok!" Pro většinu lidí pandemie covidu-19 a její důsledky byly a stále jsou něčím, co v jejich vzpomínkách jen tak něco nepřebije. Divoký byl i vývoj na akciových trzích, byl ale opravdu výjimečný?

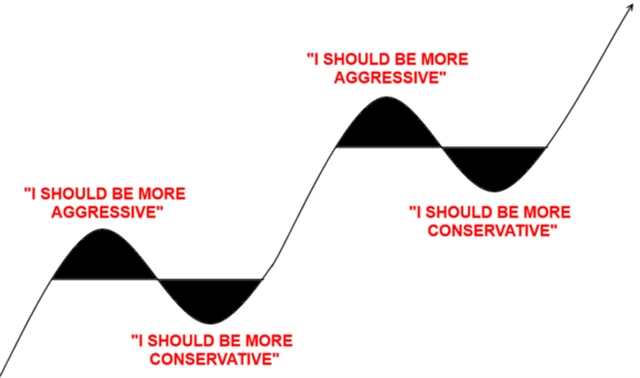

Nejprve růst na maxima, poté nejrychlejší propad (amerických) indexů o 30 % v historii a rekordní volatilita, ovšem poté díky masivní stimulaci ze strany centrálních bank a vlád otočka v tržním sentimentu a další rekordní maxima. Tak rychlé střídání nálady na trhu bylo opravdu unikátní, samotné mechanismy změn nálady investorů ovšem ničím výjimečné nebyly.

Je totiž normální, že trh roste, dokud jej nějaký katalyzátor (mnohdy pohříchu zoufale nečitelný, což ale nebyl případ letošního jara) nezastaví. A to samé se děje po propadech cen, během kterých většina (hlasitých) investorů a médií hovoří o apokalypse. Letos to byl opravdu hukot, tržní kapitalizace globálních nebo amerických akcií ale nikdy nebyla větší než v prosinci 2020.

Jak se v takovém prostředí chovat jako drobný investor? Alfou a omegou je dodržování stanovené investiční strategie, jejímž základem budou pro většinu běžných investičních profilů diverzifikace a pravidelné investování. Snaha prodávat na maximech a nakupovat na minimech (časování trhu) se nevyplácí, což si letos nepochybně připomněly zástupy (nejen) drobných investorů.

"Sedět si na rukou" a vyhnout se šílenství, ať již během letu cen vzhůru, nebo v době jejich bleskových propadů, toť mantra klidně spícího investora. To, že byly letos výkyvy na trzích tak prudké, je důsledkem a důkazem toho, že se tím většina aktivních obchodníků v inkriminovaných časech neřídí. Pokud nemilujete adrenalin a nemáte na burzovní hrátky vyloženě zbytečné peníze, nesnažte se vtlačit do menšiny těch, kteří v takových situacích dokážou významně vydělat.

Když to zjednodušíme graficky, buďte raději stabilně v černé barvě, a to doslova. Bílá znamená extrém, někdy tedy mimořádný zisk, jindy ale hlubší ztrátu, než o jaké si přečtete v novinách.

zdroj: Pragmatic Capitalism

Aktualita pro rok 2026

Aktuality