Medvědí trend: Co (ne)dělat a jak dlouho (to) může trvat?

Medvědí trend na akciových trzích, do toho velká nervozita na trhu s dluhopisy, média plná nepěkných zpráv o koronaviru a hrozbách pro ekonomiku. Co v takové situaci dělat, když tedy nechcete okolní svět úplně ignorovat?

Co (ne)dělat?

- Kupujte akcie. Vzpomínáte si ještě na to, jak jste během býčího trhu litovali, do kolika rozjetých vlaků jste nestihli nastoupit? Teď jsou ceny akcií přívětivější. A klidně zvažte ponížení váhy dluhopisů v portfoliu.

- Nepanikařte. Pokud to nezvládáte sami, proberte to s někým, ke komu máte důvěru. Může to být někdo z rodiny, známých, ale třeba i kvalitní finanční poradce.

- Plánujte na lepší časy. Najednou nemůžeme do kina, cestovat, s kamarády na večeři. Až se koronavirová doba přežene, vzpomeňte si, co vám nejvíce chybělo, a tomu věnujte čas.

- Pozor na práci. Pokud stále máte práci, dobře pro vás. Každopádně si utřiďte myšlenky i administrativu a zjistěte, jak byste to zvládli, kdybyste o práci přišli. Na jak dlouhou dobu bez příjmů jste připraveni? Jak likvidní jsou vaše úspory?

- Pokuste se vyhnout chybám. Ztráty bolí více, než těší zisky, to se ví, ale pokud jste neprodávali v únoru, teď už akcie raději držte.

- Když spekulace, tak s malými částkami. Některé tituly mohou lákat ke krátkodobé hře. Zkusit to můžete, ale ne s velkými sumami.

- Kontrolujte, co můžete. Finanční trh a jeho každodenní výkyvy mít pod kontrolou nemůžete, ale své úspory, výdaje, poplatky v bance nebo při investování, skladbu svého portfolia, snad částečně i vlastní emoce, to všechno hlídat můžete.

- Minulost neřešte. Myslí se tím, že hluboké propady nepotrvají věčně, stejně jako odraz ode dna nemusí vypadat ani trochu podobně jako ty historické.

- Zhodnoťte svůj vztah k riziku. Panikařili jste během výprodejů? Možná je vaše akciová expozice příliš velká. Na velké změny v portfoliu je čas, pokud ale cítíte, že propady o desítky procent nejsou nic pro vás a vaše spaní, v klidnější době si na to vzpomeňte a portfolio tomu přizpůsobte. Aktuálně se ale snažte spíše než na ztráty myslet na možné příležitosti.

- Zaměřte se na úroky. Sazby klesají, a tak není od věci zvážit třeba refinancování hypotéky. Banky nebudou chtít zaplnit své bilance nesplácenými úvěry, přicházející recese přitom právě tím (jako vždy, ať budou vládní opatření jakákoli) bude hrozit.

Jak dlouho může medvědí trend trvat?

Ošidná otázka, na kterou existuje spousta odpovědí. Ta nejupřímnější je asi "nevím", odvážnější operují s výhledem jednoho roku (to by tedy znamenalo parádní odraz ode dna), ti opatrnější pracují s roky několika. A na jejich straně je nejen tak často zatracovaná i vyzdvihovaná historická zkušenost, ale i matematika. Americký index Dow poslouží jako příklad (třeba v Japonsku u indexu Nikkei 225, ale třeba i v Praze s indexem PX čekají investoři na návrat na maxima o poznání déle).

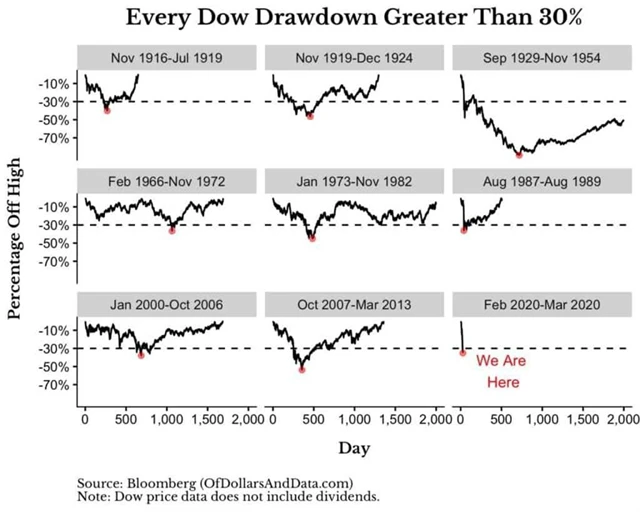

Oživení indexu Dow po 30% propadech (ten současný ještě nemusí být u konce)

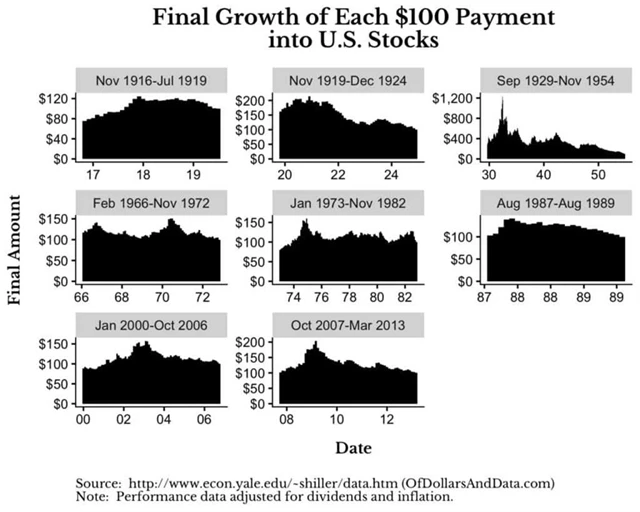

Následující graf ukazuje, že čím větší průšvih aktuálně na trhu probíhal, tím více se daná pravidelná investice (v tomto případě každý měsíc 100 USD) zhodnotila.

Kolik vynesla každoměsíční investice 100 USD při alespoň 30% poklesech do doby, než se index Dow vrátil na původní maximum?

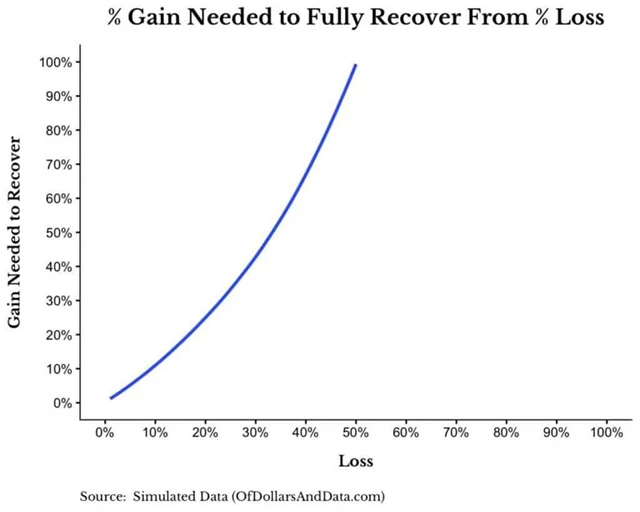

Investoři, kteří řeší, jak dlouho bude medvědí trend trvat a kolik času trhu zabere, než se vrátí na maximum, by měli znát tuto křivku. Ukazuje vztah toho, jaký procentuální zisk je potřeba k nápravě toho kterého poklesu v procentech.

Jak velký zisk je potřeba k nápravě ztráty?

A tím se dostáváme k možná nejpoctivější odpovědi na to, jak dlouho může medvědí trend trvat: Neřešte dobu medvědího trhu, ale jeho hloubku, a podle toho také nastavujte svá případná očekávání. Historie ukázala, že investice co nejblíže dnu poklesu (které nikdo neumí předem určit; i proto se doporučuje investice pravidelná) generuje do budoucna nejzajímavější výnosy. A pamatujte na to, jaké zhodnocení bude potřeba, aby se trh vrátil na původní maximum, v závislosti na době, kterou jste trhu ochotni na tento proces ve své hlavě poskytnout.

Komu nestačí křivka, najde níže ještě stručný výpočet pro modelový, celkem aktuální případ, kdy akciový trh ztratil třetinu hodnoty.

- Čekáte nápravu za jeden rok? Trh bude muset za rok posílit o 50 %.

- Čekáte nápravu za dva roky? Trh bude muset za rok posílit o 22 %.

- Čekáte nápravu za tři roky? Trh bude muset za rok posílit o 14 %.

- Čekáte nápravu za čtyři roky? Trh bude muset za rok posílit o 11 %.

- Čekáte nápravu za pět let? Trh bude muset za rok posílit o 8 %.

Z hlediska historicky běžné výkonnosti amerického akciového trhu by se jevilo jako snesitelné čekat, že se trh vrátí na maximum za 4-5 let. Uplynulá dekáda ale mnohé historické zkušenosti nechala zanést prachem, poslední týdny přitom slibují další nepředvídatelnou jízdu. Kvantitativní uvolňování, rekordně nízké sazby, dopady na trh s dluhopisy, relativní atraktivita jednotlivých aktiv, nová honba za výnosy - to vše jsou faktory, které budou finanční trhy ovlivňovat i v době (po)koronavirové. A teprve uvidíme jak.

Zdroj: Of Dollars And Data, HumbleDollar

Aktualita pro rok 2026

Aktuality