Akciová euforie a komu v ní (ne)naslouchat

Americké akciové indexy v listopadu opět posunuly svá historická maxima a nálada na trhu dosáhla až euforické úrovně. Vzhledem k situaci v ekonomice je to pro leckoho jen těžko pochopitelné, jakkoli se ví, že investoři do cen zpravidla promítají svá očekávání, nikoli dojmy z (letos převážně trpké) současnosti.

Optimistickou náladou na trhu není vlastně míněno samotné překonávání rekordů cen akcií, to je totiž důsledkem euforie investorů. Blíží se vakcína na covid-19, Joe Biden jako prezident bude fajn pro světové ekonomické i politické vztahy a dá se s ním sázet na ekologičtější Ameriku, ve výsledku proto zisky firem strmě porostou, a tak je v pořádku, že se současné ocenění akcií vymyká historicky snesitelné úrovni, již by bylo možné označit za "férovou". Vždyť přece sazby jsou minimální a výnosy dluhopisů tak nízké, že to s dobou internetové bubliny na přelomu tisíciletí ani nelze srovnávat.

Ono to všechno víceméně platí, nebo alespoň může platit, a hlavně to tak reálně funguje. Pravdu má přece trh a rozhodující je cena. A ceny akcií rostou, tak by byla hloupost je nedržet. Analytická oddělení investičních bank navíc s davem celkem drží basu.

Hedgeový manažer a blogger Jesse Felder patří k těm, kteří dlouhodobě upozorňují na všemožná rizika a na "neoprávněnost" růstu cen akcií v době, kdy jsou tyto hrozby doslova na spadnutí. Letos dokonce ani ne na spadnutí, v roce 2020 jsme zažili opravdu strhující medvědí trend. Strhující svou rychlostí, ale také svým jepičím životem.

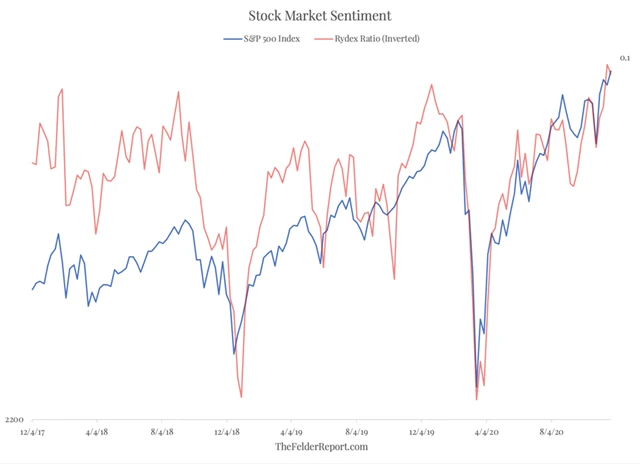

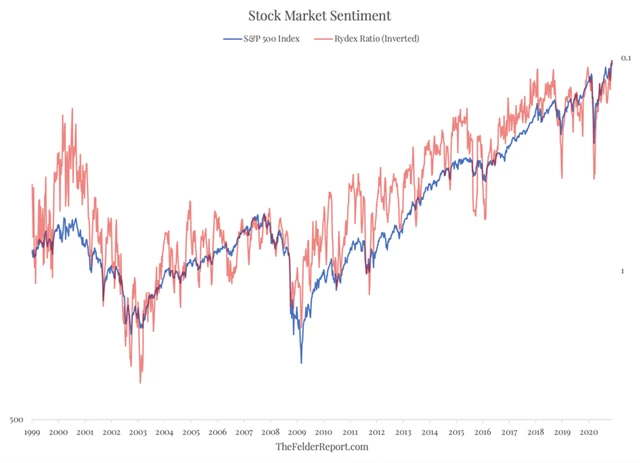

Aktuálně Felder upozorňuje, a je potřeba říci, že správně, na obrovskou vlnu příklonu k americkým akciím v době po prezidentských volbách. Srovnává index S&P 500 s indikátorem objemu aktiv ve fondech sázejících na pokles a ve fondech peněžního trhu v poměru k aktivům pod správou fondů sázejících na růst a v sektorových fondech. Akciový index S&P 500 je de facto na rekordu a sázky investorů jsou extrémně býčí.

Obě linie v grafu se přitom dlouhodobě drží celkem spolehlivě pohromadě. Pokud tedy nežijeme v době, kdy neplatí nic z toho, co nabídla dosavadní tržní historie, lze s poměrně vysokou mírou pravděpodobnosti očekávat, že se oba indikátory vrátí ze současné extrémní úrovně níže (respektive výše v případě ukazatele objemu aktiv ve fondech, ten je totiž v grafu invertován).

Pokud máte dostatečně dlouhý investiční horizont a nakupujete akcie pravidelně, může vám to být vlastně tak trochu jedno. Když ceny klesnou, můžete zainvestovat za stejné peníze do více akcií, které když pak někdy v budoucnu posílí, dodají vašemu portfoliu celkově vyšší výnos. Kdy a co přesně se na trzích stane, ale samozřejmě vědět nemůžete, a tak mohou být příští tržní propady, nastanou-li, pro vaši psychiku stejně náročné jako ty zkraje letošního roku.

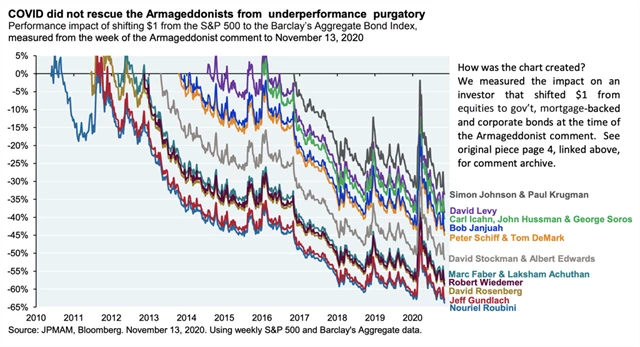

Nepochybuji o tom, že to všechno ještě daleko lépe než já ví také Jesse Felder a všichni ti, kdo již léta pravidelně zásobují čtenáře a diváky finančních médií pesimistickými scénáři. Jejich chvíle přišla letos v únoru a březnu, ale zbytek roku jim opět výrazně zhoršil skóre.

Je nicméně pravda, že právě v dlouhodobém horizontu se mohou některá současná (a některá již řadu let trvající) opatření na podporu ekonomiky projevit způsobem, který nyní neumíme dohlédnout. A protože mnohá tato opatření nemají v historii obdoby, mohou být budoucí tržní a ekonomické důsledky bezprecedentní. Opatrnost je tedy určitě namístě, zůstává ale otázkou, o kolik potenciálních výnosů na trhu přijdete, než se systémově podstatná a pro trhy zásadní rizika případně začnou naplňovat.

Zdroj: thefelderreport.com, JPMorgan

Aktualita pro rok 2026

Aktuality