Koruna ve víru koronaviru

Koruna v pondělí proťala bývalou intervenční hladinu 27 EUR/CZK. Hlavním rizikem je odliv kapitálu, jedinou velkou protistranou při prodejích koruny je Česká národní banka. Oproti finanční krizi v roce 2008 vstoupila koruna do té současné podhodnocená. Vhodnou zajišťovací strategií je široké pásmo nejhoršího a nejlepšího budoucího kurzu (collar), při kurzu 27,2 EUR/CZK například 26,00-28,50 na 2 roky.

Masivní výprodej rizikových aktiv a opatření proti pandemii koronaviru s sebou strhly i kurz koruny, která za tři pekelné týdny ztratila hodně přes dvě koruny na euro. Kurz je opět velice zajímavý pro exportéry na prodej eur na dobu, až (snad) bude po epidemii. V rozhodování o tom, zda a jak aktuálního kurzu využít, uvažujme výchozí pozici koruny a také možnou reakci ČNB. Jako nejvhodnější strategie zajištění kurzu prodeje eura pro aktuální prostředí se jeví široké pásmo (collar).

Předchozí krachy

Koronavirová krize nemá precedent. Přesto se podívejme na to, v čem je koruna méně/více zranitelná než při předchozích velkých výprodejích na globálních trzích.

- Koruna vstoupila do aktuálního krachu na trzích mírně podhodnocená. V obou předchozích případech (2002, 2008) byla naše měna masivně nadhodnocená, což dodalo následnému pohybu kurzu palivo. Těsně před začátkem aktuální krize v polovině února se EUR/CZK pouze přiblížil neutrální úrovni, aktuálně je již koruna výrazně podhodnocená.

- Oproti roku 2008 je nyní výrazně menší objem budoucích eurových příjmů prodaných v rámci zajišťování, navíc páka v zajištění forexovými opcemi je nízká. V letech před krizí z roku 2008 došlo k zajišťování měnových rizik často s finanční pákou, a jejich nucené uzavírání tak následně urychlilo oslabování koruny. V předchozích letech se výrazně změnil přístup k hedgingu, aby nedocházelo k přehnanému zajištění při nenadálém výpadku eurových příjmů (například limity procentního zajištění otevřené pozice a omezení finanční páky v zajištění měnovými opcemi). To by mělo omezit dopad nuceného vypořádání měnových derivátů na kurz EUR/CZK.

- Vzrostl však podíl eurových půjček, a to zhruba na objem jedné třetiny půjček nefinančním podnikům. Nutnost splácet eurové půjčky znamená tlak na měnový kurz, když přirozený příliv eur v reálné ekonomice klesá kvůli omezením spojeným s karanténou. Na druhou stranu, většina eurových půjček se nepřeceňuje proti trhu, a tudíž by nemělo rychle dojít k jejich uzavírání ve velkém.

- Hlavním rizikem oproti rokům 2002 a 2008 jsou pozice nerezidentů v koruně. Ty vznikly během intervenčního režimu ČNB. Z celkové intervence 75 miliard eur dosud necelých 40 % pokryl přebytek eur z reálné ekonomiky. Pokud by došlo k masivnímu odlivu pozic z koruny, reálná ekonomika nemá kapacitu vytvořit protistranu. Jedinou skutečnou protistranou je ČNB, která ostatně tyto pozice umožnila vytvořit. Lze předpokládat, že centrální bankéři zahrnou riziko odlivu kapitálu do rozhodování o tom, jak výrazně snížit úrokové sazby (na začátku týdne, před pondělním snížením sazeb o 50 bodů, trh započítával 125 bazických bodů poklesu do konce roku). Lze také předpokládat, že při kolísání kurzu EUR/CZK výrazně zesílí úvahy ČNB, že opět vstoupí na devizový trh, alespoň verbálně (to ostatně v pondělí po snížení sazeb trh začal řešit). Současně však není namístě spoléhat se na to, že se ČNB vrátí na trh hned, jak na obrazovkách zasvítí 27 EUR/CZK (i to trh v pondělí stihl).

Až pandemie odezní

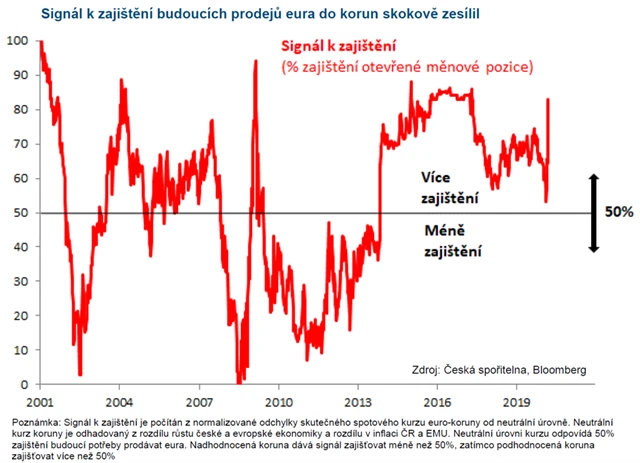

Virová epidemie rozhodila úplně vše a je těžké myslet na vzdálenější budoucnost. Předpokládáme-li, že se s pandemií i jejími následky vyrovnáme, bude potřeba prodávat eura i "po koronaviru". Kurz koruny bude asi nadále velice volatilní, ale již nyní vysílá silný signál fixovat prodej eur do budoucna, protože je koruna již hodně podhodnocená. Rizika pro korunu se jeví jako menší než ta při minulých globálních krizích. Zkušenosti z nich ukazují, že se vyplatilo zajišťovat kurz, jakkoli ten nejlepší je možné "nechytit".

Vhodnou alternativou k pevnému prodejnímu kurzu na forward do velice nejisté doby je zajištění širokým pásmem, takzvaným collarem. Oproti forwardu poskytuje collar nejhorší možný kurz níže než forward, ale současně možnost se daleko více svézt na případném oslabení koruny. Indikativní příklad: Stejný objem eur měsíčně na 2 roky na spotu 27,20 EUR/CZK dává rozpětí 26,00–28,50.

Aktualita pro rok 2026

Aktuality