Jak se připravit na medvědí trh? V LONG pozicích!

Akciové trhy ve Spojených státech za sebou mají dva týdny poklesu. Převládne v příštích týdnech vliv výsledkové sezóny, která začala pozitivně, nebo obavy o ekonomickou kondici Číny a evropských zemí v čele se Španělskem? Pokud si chcete ušetřit nervy, připravte se na případný medvědí trh po svém - dlouhými pozicemi.

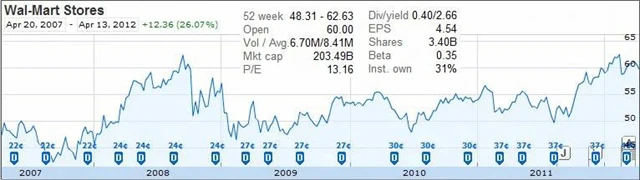

1. Nakupte defenzivní akcie

Příklon k akciím, které prokázaly odolnost proti krizi, je základní strategií pro rozložení rizika v akciovém portfoliu. Vynikajícím příkladem jsou společnosti Walmart a Procter & Gamble.

Volba podobných akcií je vhodná především v době, kdy investoři očekávají začátek medvědího trhu, ale stále věří v určitý růstový potenciál některých sektorů.

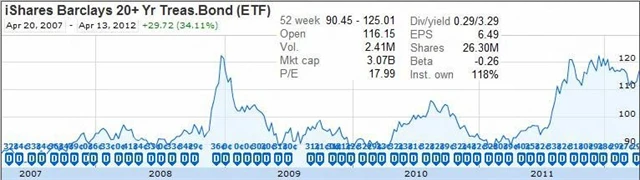

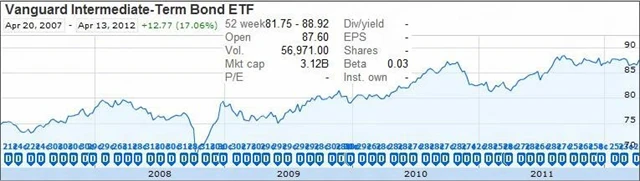

2. Nakupte bezpečný dluhopisový fond

Jakmile se akcie stočí k jihu, je zvykem hledat bezpečný přístav na trhu s dluhopisy. Zapomeňte teď na ty evropské, snad s výjimkou německých, možná i českých.

Zajímavé jsou fondy zaměřené na americké dluhopisy, například iShares Barclays 20+ Year Treasury Bond ETF nebo Vanguard Intermediate-Term Bond ETF. Podobné fondy jsou vhodné k diverzifikaci portfolia nejen v době, kdy se nedaří akciím.

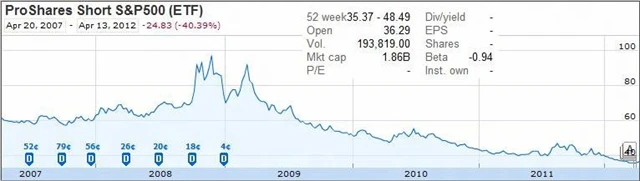

3. Hedge i pro drobné investory

Některé fondy se specializují na shortování trhu, a těží proto ze situace, kdy "propadnou" sázky růstově naladěných investorů. Příkladem je ProShares Short S&P500 ETF. Investice do podobných inverzních fondů je ideální právě na začátku medvědího trhu.

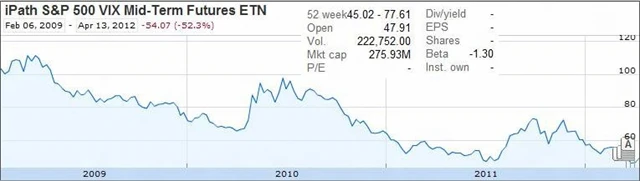

4. Sázka na volatilitu

Během poklesu akcií zpravidla roste jejich kolísavost. Index VIX je zřejmě nejsledovanějším indikátorem volatility, a právě na něj jsou navázány například iPath S&P 500 VIX Short-Term Futures ETN a iPath S&P 500 VIX Mid-term Futures ETN. Jako u všech produktů zahrnujících rolování futures kontraktů ovšem musejí investoři dávat pozor na contango efekt. Hodí se tedy pro velice krátký investiční horizont.

Zdroj: Seeking Alpha

Podívejte se na aktuální video

Aktuality