Výhled na rok 2019: Světové akcie mají potenciál růst, růst zisků ale nemusí stačit

Globálním akciovým trhům se letos příliš nedaří – globální index MSCI All Country World ztrácí kolem pěti procent a rozvíjející trhy jako celek přišly asi o pětinu hodnoty. Napřesrok ale může být lépe.

Mezi podstatné důvody poklesů cen akcií patří zpomalující růst světové ekonomiky, obchodní války mezi USA a Čínou, zpomalující růst čínské ekonomiky, která přispívá k růstu světového HDP celou třetinou, zvyšování sazeb v USA, měnové krize v Argentině a Turecku, obavy z neřízeného brexitu a nejistota ohledně italského rozpočtu a obrovského dluhu. Závěr roku bývá pro akcie příznivý, a tak by trh mohl alespoň část letošních ztrát napravit.

Ocenění a pohled do roku 2019

Klíčovým faktorem očekávané výkonnosti akcií jsou valuace, tedy poměry tržních cen akcií a fundamentálních účetních ukazatelů, jako jsou zisky nebo tržby. Čím nižší jsou valuace, tím jsou akcie ceteris paribus levnější, a tím jejich očekávaná výkonnost vyšší. Platí to samozřejmě také obráceně.

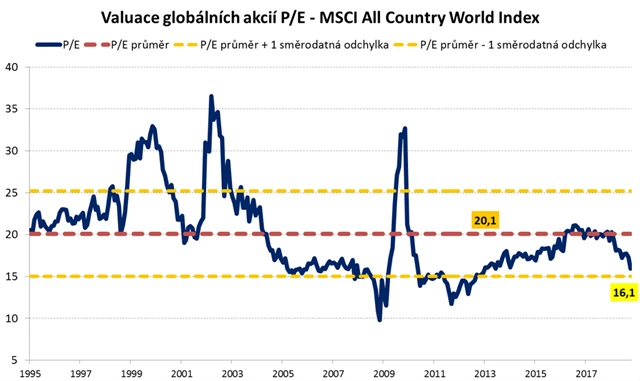

Poměr ceny k zisku na akcii (P/E) se pohybuje okolo 16 (za akcie musejí investoři v průměru zaplatit 16násobek ročního čistého zisku). To je oproti dlouhodobému průměru 20,1 o 20 % méně, akcie tedy nabízejí výrazný diskont. Na první pohled tedy ukazatel indikuje atraktivní ocenění. Je ovšem potřeba zdůraznit, že aktuální hodnota P/E je výrazně zkreslena (snížena) tím, že průměrné ziskové marže obchodovaných společností se pohybují na cyklickém vrcholu okolo 9,3 % (dlouhodobý průměr je 6,3 %).

zdroj: Bloomberg

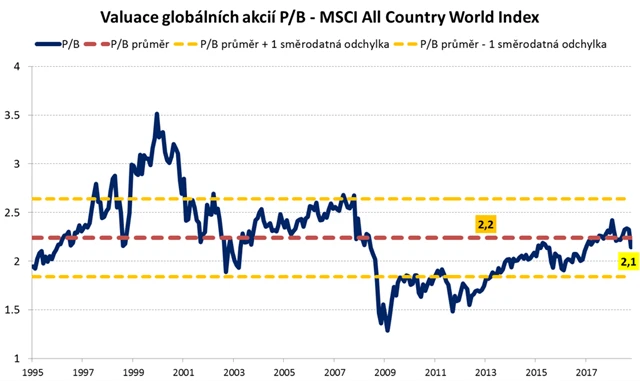

Proto se musíme dívat na další valuační ukazatele. Poměr ceny k účetní hodnotě vlastního kapitálu (P/B) se pohybuje okolo 2,1 (za akcie musejí investoři v průměru zaplatit 2,1násobek vlastního jmění). To je oproti dlouhodobému historickému průměru 2,2jen nepatrný diskont (asi 4 %).

zdroj: Bloomberg

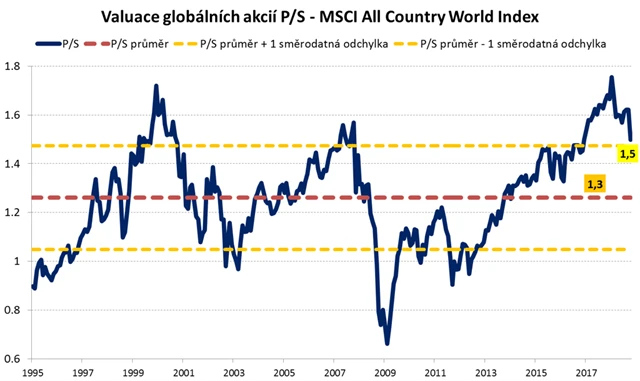

Poměr ceny k tržbám (P/S) se pohybuje okolo 1,5 (za akcie musejí investoři v průměru zaplatit 1,5násobek ročních tržeb). To je oproti dlouhodobému historickému průměru 1,3 o 19 % více, tedy naopak výrazná prémie. Podle tohoto ukazatele jsou globální akcie nyní poměrně drahé. Sluší se dodat, že na základě regresních analýz je to právě indikátor P/S, který má ohledně budoucí akciové výkonnosti nejlepší schopnost predikovat.

zdroj: Bloomberg

Celkově tedy ocenění globálních akcií považujeme za neutrální až mírně nadprůměrné. Vzhledem k tomu, že valuace mají silnou tendenci se v rámci hospodářského cyklu vracet k historickým úrovním, bude tento faktor akciové výkonnosti v příštím roce působit spíše mírně negativně. Očekáváme proto, že valuace budou mírně klesat, a to o přibližně 5 %.

Zisky firem (jen) jako příslib

Druhým klíčovým faktorem pro očekávanou výkonnost akcií je vývoj zisků firem. Aktuálně se na globální úrovni očekává růst zisků v příštím roce o zhruba 9 %. Když k tomu připočítáme očekávaný globální dividendový výnos na úrovni 3 %, mohla by se celková výkonnost akciových trhů v příštím roce včetně dividend pohybovat kolem 7 %:

5% pokles valuací + 9% nárůst zisků + 3% dividenda

To je základní scénář. Na trhu je ale mnoho rizik, která mohou výkonnost akcií zhoršit (podobně jako letos). Podle mého názoru budou dvě klíčová rizika spočívat v horším než aktuálně očekávaném vývoji italské dluhové krize a silnějším než dnes očekávaném zpomalování růstu světového HDP.

Aktualita pro rok 2026

Aktuality