Investiční manuál pro všechny scénáře vývoje dluhové krize: Mezi politickým pohodlím a válkou

Jak investovat v případě různých scénářů řecké krize? Podle nás připadají v úvahu pro EU a akciový trh jako celek čtyři hůlavní scénáře. Tyto varianty vývoje vycházejí z rámce, který udává, kde se ve třech fázích této krize nacházíme, a současných rizik hrozících ze tří pohyblivých částí investičního vesmíru: politiky, hospodářského cyklu a ocenění aktiv.

Pravděpodobnost scénářů se mění každý den, v posledních květnových dnech byly mé odhady zhruba následující:

Pokračuj a předstírej – verze light: 35 %

Pokračuj a předstírej až do fáze japanizace: 45 %

Německo přispěchá s pomocí: 15 %

Revoluce a válka: 5 %

Pokračuj a předstírej – verze light

Chaotickému bankrotu Řecka bez silné reakce ze strany EU by pravděpodobně předcházel "minikrach" na akciových trzích, nebo by takový bankrot podobnou reakci akcií vyvolal. Řecko se rozhodne vystoupit z EU a vyhlásí neschopnost splatit všechny své finanční závazky. To povede k dalšímu riziku nákazy, jelikož sazby v celé periferii Evropy vyletí vzhůru, což si vynutí ještě větší tlak hlavně na Španělsko, Itálii a Portugalsko.

Trh (futures DJ EuroStoxx 50) bude znovu testovat minima z roku 2009 na hladině 1 765, což by představovalo korekci zhruba o 15 až 20 %. Po krachu by ve většině zemí Evropy následovala přísnější kontrola kapitálu a v Řecku znovuzavedení drachmy. **Eurozóna se nakonec rozdělí na dvě části – země podporující fiskální kompakt se stanou novým jádrem evropské měnové unie, zatímco země jako Řecko a možná i Španělsko a Portugalsko přistoupí k devalvaci, ale pak naváží své postdevalvační měny na nové euro podobně jako v současnosti Dánsko.

Nezaměstnanost a ekonomická situace dosáhnou nejhorších úrovní na začátku roku 2013, ale pak se budou poměrně rychle aktivovat soukromé úspory, protože vlády budou nuceny snižovat své výdaje a podporovat soukromé investice. Je to rychlé, ale špinavé řešení, které pravděpodobně vyústí v nejmenší celkové negativní náklady, protože řecké chování budou moci politici i centrální bankéři použít jako "špatný příklad": Buď nyní přijmeme úsporná opatření a reformy, nebo...

Jak se má zařídit investor? Základem je hotovost! Drželi bychom 25 až 50 % v hotovosti. Ne že bychom se báli, ale abychom měli volnou kapacitu na nákup akcií a podniků v případě paniky. Nezapomínejme, že když jsou obavy největší, objevují se ty největší příležitosti. Někteří by také mohli zvážit zajištění důchodových fondů pomocí krátkých pozic v CFD na všeobecné indexy jako CAC 40, DJ EuroStoxx 50 nebo na regionální indexy. Krátké pozice by neměly nikdy tvořit 100 ani 50 % portfolia, rozumná je 25% ochrana proti meznímu riziku.

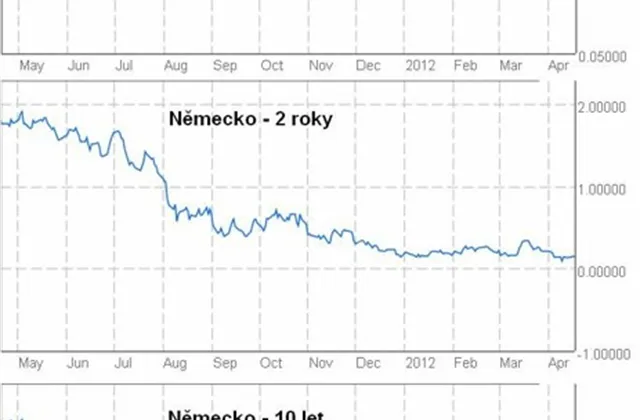

Zbývá 25 %, která bychom použili na získání kvalitnějších korporátních dluhopisů k zajištění příjmů a překonání potenciální krize. Hlavní evropská aktiva s pevným výnosem – například německé, švédské a dánské dluhopisy – nabízejí rovněž určitou podporu, ale jejich výnosy jsou nízké. V některých ohledech jsou státní dluhopisy na akciovém trhu "volnými put opcemi", a když akcie padají, dluhopisy téměř vždy rostou.

Pokračuj a předstírej až do fáze japanizace

Pro většinu z nás, a zejména pro nezaměstnané v Evropě je toto nejhorší noční můra. Politici a zákonodárci budou v zájmu "podpory ekonomiky" dále snižovat sazby a pokračovat v kvantitativním uvolňování a jiných opatřeních na zajištění vyšší likvidity. Toto byl ve všech zemích od roku 2009 modus operandi - a ukázal se být obrovskou chybou. To nemusí politiky nutně zastavit (vzpomeňme si na Japonsko), takže čím více akciový trh klesne, tím pravděpodobnější je další tištění peněz.

Centrální banky a politici jsou přesvědčeni o tom, že všechny dluhy je možné nafukovat tak dlouho, až zmizí. Nakonec však bude dluhové zatížení vzhledem k deflaci příliš vysoké a reálná aktiva klesnou. Nikkei je stále více než 70 % pod svým maximem z roku 1989. To povede k promarněné dekádě (dekádám). A bude to upřednostňovaná cesta politiků, kteří se zajímají pouze o vlastní znovuzvolení, ne o tvrdé reformy.

Jak se má zařídit investor? Domnělý všelék v podobě tištění peněz znamená, že musíte mít majetek a investiční horizont, který vás ochrání v období nízkého růstu, nízkých výnosů a vyšší pravděpodobnosti další japanizace. Hlavními prostředky diverzifikace jsou v tomto scénáři zlato a hmotná aktiva. Doporučujeme investovat 25 % do zlata/stříbra a 15 % do ostatních aktiv, například do zemědělství nebo energetiky.

Investoři se mohou v závislosti na obchodním horizontu poohlédnout po komoditních ETF nebo komoditních CFD (ETF pro delší horizont, CFD pro kratší). Hotovost by opět měla dosahovat 25 %, aby odrážela dislokaci úvěrů, 10 % by mělo jít do firemních dluhopisů a 25 % do akcií s vysokými výnosy (globální tituly). Takové portfolio zajistí reálné výnosy (výnosy chráněné proti inflaci) a umožní přečkat další období neklidu.

Německo přispěchá s pomocí

EU je jako dům bez základů. Měnová unie bez unie politické a fiskální nebude nikdy fungovat. Dnes už je navíc zřejmé, co pro EU znamená nemít své ministerstvo financí. Zatím to vždy dopadlo tak, že Německo na poslední chvíli EU zachránilo, a zatím to vždy vycházelo relativně levně.

Aby však přežila unie v současné podobě, muselo by Německo vystavit záruční bianco šek celému zbytku eurozóny, což podle stávající ústavy udělat nemůže. A nemá ani podporu politiků a veřejnosti. Německo se ocitlo v začarovaném kruhu, možností řešení rychle ubývá.

Pokud se však nakonec Německo po vystoupení dvou periferních států z eurozóny podvolí a v eurozóně vznikne fiskální unie, kde dostane ECB volnou ruku k devalvaci jednotné měny, bude eurozóna v současné podobě víceméně "zachráněna". Pár EURUSD by rychle ustoupil pod úroveň parity (1,00). Znamenalo by to snížení úvěrového ratingu severních států, tedy jádra měnové unie, nicméně devalvace by přenesla krátkodobou bolestivou zátěž mimo periferii a politikům dopřála pár let navíc k prosazení dalších změn.

Jak se má zařídit investor? Trh by získal určitý nastavený čas k nezbytným reformám a snížení fiskálního deficitu v delším, tedy realističtějším časovém horizontu. Tento scénář je daleko výhodnější pro riziko (pozor ovšem na měnová rizika), což by znamenalo, že vhodnou strukturu aktiv by představovalo 50 % akcií (možná s větším důrazem na solidní firmy v periferních zemích, které jednoznačně zůstanou v eurozóně a největší propad mají za sebou), 25 % firemních dluhopisů a 25 % španělských a italských dluhopisů.

U měnových obchodů by bylo nezbytné vstoupit do krátkých pozic v EURUSD. Ačkoli to zdaleka nebude konec všech obtíží (při přetrvávajícím riziku, že po počátečním oživení sentimentu tento scénář volně sklouzne k dalšímu "pokračuj a předstírej"), byl by to krátkodobě nejméně bolestivý postup.

Revoluce a válka

Jde o nejméně pravděpodobný scénář, nicméně v rámci tak významného cyklického kataklyzmatu, kterým momentálně procházíme, je bohužel nezbytné jej vzít v úvahu. Pokud by mělo přes všechnu nepravděpodobnost dojít k jeho naplnění, mohli bychom zažít obdobu krize 20. a počátku 30. let 20. století. Tehdy ztratila veřejnost důvěru nejen v banky, ale i ve vlády. Docházelo buď k monetární hyperinflaci (německá Výmarská republika), nebo deflaci (což bylo častější, nicméně věřte nevěřte – nejhorším si prošla opět Výmarská republika, která si "vzala ponaučení" z hyperinflace). Nedůvěra k měně – či její nedostupnost – způsobily, že v mnoha případech hospodářství v podstatě přešlo na výměnný obchod.

Taková situace vede k občanským nepokojům, neboť namísto zachování bohatství rodiny bojují o holé přežití. Šok způsobený střední třídě radikalizuje ústřední elementy populace, z nichž vychází energie podněcující skutečně revoluční vznět a změnu. To s sebou může nést zvýšené riziko ekonomických konfliktů, poněvadž jednotlivé země se uzavřou do sebe, uvalí sankce či vyhlásí obchodní války (snad je v Evropě příliš mnoho jaderných mocností na to, aby kdokoli byť jen pomyslel na skutečnou vojenskou válku, a to i v rámci tohoto scénáře). Sociální nepokoje a politické násilí by se vynořily jako duchové z minulosti.

Jakkoli se tento scénář zdá být přitažený za vlasy, je cyklický a není možné jej z úvah vynechat. V každé velké historické krizi nastává dramatická fáze, kdy je celý starý řád zpochybňován a rodí se řád nový, což s sebou nese řadu dramatických změn, často provázených násilím. Nedávný vzestup extrémních pravicových stran v Řecku je právě takovým případem, který bychom neměli bagatelizovat. Doufejme však, že obdobné záchvěvy zůstanou jen okrajovým jevem.

Jak se má zařídit investor? V podstatě neexistuje vhodná strategie. Jedinou možností je nákup fyzického zlata, stříbra a dalších hmotných aktiv. Trhy však fungují nadále a jednou z možností by mohly být solidní firmy se silným zázemím v domovských zemích (u těžařských firem se zahraničními vlastníky se již objevuje problém konfiskace), u nichž je určitý předpoklad, že by ze všeho mohly vyjít bez šrámů. Kritické důležitosti nabude vlastnictví půdy a schopnost mít či získat přístup k potravinám.

Za této konstelace by rovněž úplně skončily nekryté měny, tedy ty, které jsou podloženy pouze důvěryhodností a kreditem příslušné vlády, nikoli fyzickými aktivy. Hotovost nekrytá zlatem či stříbrem by v takovém případě záhy ztratila jakoukoli hodnotu, neboť by hrozil přechod na ekonomiku výměnného obchodu. Primární důležitost bude mít přístup ke zdrojům.

Cítím ještě potřebu dodat, že se nedomnívám, že dokáži předpovídat budoucnost. Na tyto scénáře (i argumenty na jejich podporu) je potřeba nahlížet především jako na pokus o načrtnutí jistého rámce pro představu a debatu o tom, jaký by mohly mít dopad na investování.

Takto načrtnutý rámec mě vede k přesvědčení, že se nám podaří krizi překonat, přičemž dopad na dno může být krátký, ale bude bolet. Jsem také přesvědčen, že se záhy dostane ke slovu mikroekonomika, neboť makroekonomické politiky se zdají pošetilejší než kdy dříve. A znovu je potřeba si připomenout největší ironii ze všech, totiž že nejlepší investiční příležitosti se naskytnou, když je na tom svět nejhůře.

Aktualita pro rok 2026

Aktuality