3 grafy z dílny Barclays věstí, že optimismus na trzích nepotrvá dlouho

Nesoulad mezi ekonomickým cyklem a posilujícím americkým akciovým trhem je stále markantnější. Následující tři grafy ilustrují, jak velké naděje jsou nyní započteny v cenách akcií. Investoři věří v úspěšnou výsledkovou sezónu, oživení světové ekonomiky nebo v to, že američtí politici (možná jako obvykle až za pět minut dvanáct) zabrání fiskálnímu útesu, z něhož se má americká ekonomika zřítit začátkem roku 2013.

Na trzích v současnosti dominuje optimismus. Tuto extrémně býčí náladu ale může překazit skutečnost, že všechny dobré zprávy z Fedu jsou už "venku". Nic lepšího než "nekonečné QE" už Ben investorům naservírovat nemůže.

Žádné dobré zprávy na obzoru, jen hrozby

Slabá data potvrzují pouze anemický ekonomický růst, monetární politika stimuluje ekonomiku ze všech sil bez většího úspěchu a politická nejistota vzrůstá. Akciový trh se stává stále závislejším na pomocné ruce centrální banky. K tomu všemu ještě připočtěte vysokou cenu ropy, s níž souvisí drahý benzín, růst cen potravin, rizika z nafukování rozvahy Fedu pro americký dolar a stoupající ceny komodit. Výsledkem je klesající spotřeba, a tím pádem i zpomalující ekonomický růst.

Následující graf srovnává očekávané P/E (podíl ceny akcií a zisku na akcii) a index nových objednávek ISM. Ještě jste toho názoru, že jsou aktuální valuace udržitelné?

Často využívaným způsobem, jak posoudit atraktivitu akcií, je prémie za riziko (equity risk premium – ERP), tedy rozdíl mezi očekávanými výnosy akcií a desetiletých státních dluhopisů. Z historické zkušenosti z období extrémní finanční represe v USA po druhé světové válce vyplývá, že udržitelný pokles ERP se současným růstem P/E není pravděpodobný, dokud Fed nezačne normalizovat svou politiku.

Když do propočtů zahrneme inflaci a poměr akciové k dluhopisové tržní volatilitě, získáme mnohem méně atraktivní obrázek valuací. Fed nepřistoupil k normalizaci své monetární politiky už minimálně tři roky, a tak další graf (reálné úrokové sazby vs. P/E) naznačuje, že jsou současné valuace neudržitelné.

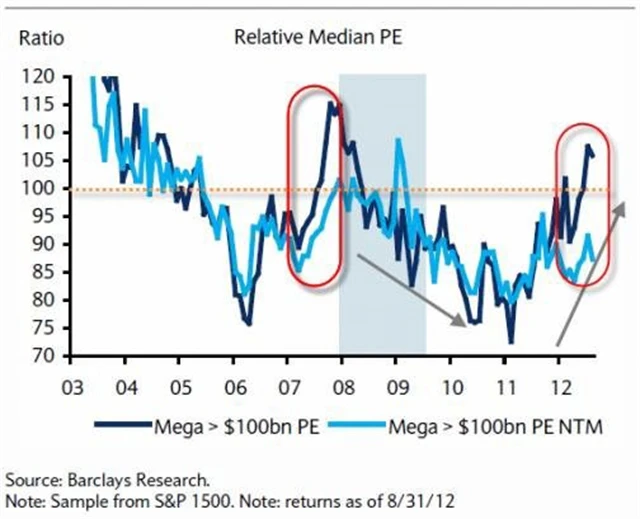

Snaha relativně bezpečně dosáhnout výnosů vedla investory k nákupům defenzivních mega caps s nižší betou, menší volatilitou zisku, skromnějšími P/E valuacemi a vysokými dividendovými výnosy. To zvedlo relativní mediánové P/E mega caps výrazně nad valuace akcií menších společností s vyšší betou.

Závěry lze z toho vyvodit tyto:

Spread mezi LTM a NTM P/E valuacemi se rozevírá (LTM Last Twelve Months = posledních 12 měsíců; NTM Next Twelve Months = následujících 12 měsíců - pozn. red.). Podobného jevu jsme byli svědky v rally předcházející propad trhů v roce 2008.

Mega-caps dominující hlavním indexům, které všichni bedlivě sledujeme (včetně Bena Bernankeho), jsou nadhodnocené ve vztahu k méně defenzivním akciím. Ponechávají spoustu prostoru pro tržní fázi risk-off.

V Barclays jsou daleko méně optimističtí, než bývali touto dobou v uplynulých dvou letech. Investoři mají zřejmě špatnou paměť. Monetární politika nebyla v případě minulých rally, které následovaly po QE2 a operaci Twist, hlavním tahounem akciového růstu. V období předcházejícím QE2 a bezprostředně po jeho spuštění byly ekonomický i politický výhled lepší než dnes.

Zdroj: Barclays

Aktualita pro rok 2026

Aktuality