Akcie: Cenový vrchol je ještě před námi

Existuje nějaký typický vzorec chování akcií z různých sektorů během různých fází býčího trhu, zejména během cenových vrcholů? Otázka, která je velice aktuální. Současný růst akcií trvá s korekcemi již 4 roky, čili "přesluhuje" - průměrný býčí trh trvá 3,8 roku. Konec nemusí přijít hned, ale je dobré se na něj připravit.

Tržní cyklus má čtyři fáze: cenové dno, býčí trh, cenový vrchol a medvědí trh. Existují snahy spojit tyto jednotlivé fáze s fázemi vývoje ekonomiky. V literatuře se například uvádí, že brzká fáze oživení ekonomiky je spojena se silou raně cyklických technologických a finančních titulů, v ekonomické expanzi se přidávají materiálové a průmyslové akcie, v pozdních fázích expanze přejímají vedení energetické akcie a dopravní akcie, během recese pak jsou silné defenzivní tituly ze sektorů nezbytného spotřebního zboží, veřejných služeb a zdravotnictví.

Vytvořil jsem objemové market breadth indikátory (sledující hloubku trhu) pro 4 skupiny akcií – financials, ropa & energetika, průmysl a defenziva (spojení dopravy, spotřebního zboží, veřejných služeb a zdravotní péče). Sektory v poslední skupině by totiž měly být silné v dobách okolo důležitých cenových vrcholů.

Market breadth indikátory jsem silně vyhladil, jde téměř o kumulativní součet oscilátoru, který jinak osciluje okolo nuly (podobně jako se používají sumační indexy, které jsou dostupné například na serveru www.stockcharts.com, například Nasdaq Sumation index, NYSE Sumation index). A vysvětlení pro méně zběhlé čtenáře – market breadth indikátory jsou vytvořeny z celé skupiny akcií, ne z jednoho titulu nebo indexu, a lépe tak vyjadřují slabost nebo sílu celého trhu.

Potvrdilo se mi, že všechny významnější cenové vrcholy bývají spojené se slabostí finančních akcií a silou energetických akcií nebo defenzivních akcií spolu s těmi dopravními.

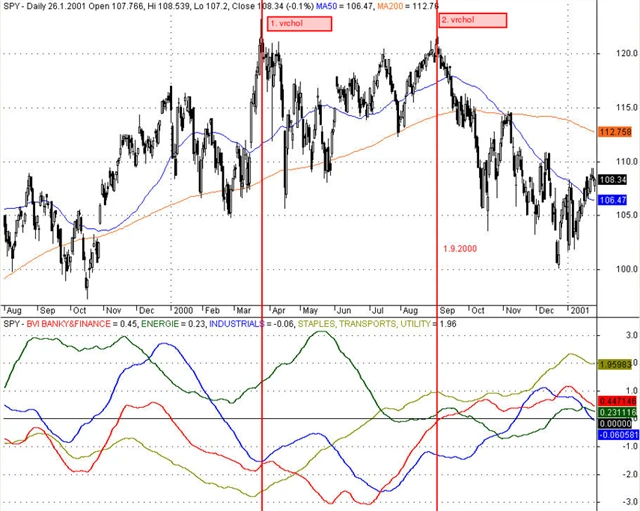

Cenový vrchol v roce 2000 Velmi silné byly ropné společnosti, naopak banky byly slabé. U druhého cenového vrcholu se do vedené dostaly defenzivní sektory spolu s dopravními akciemi.

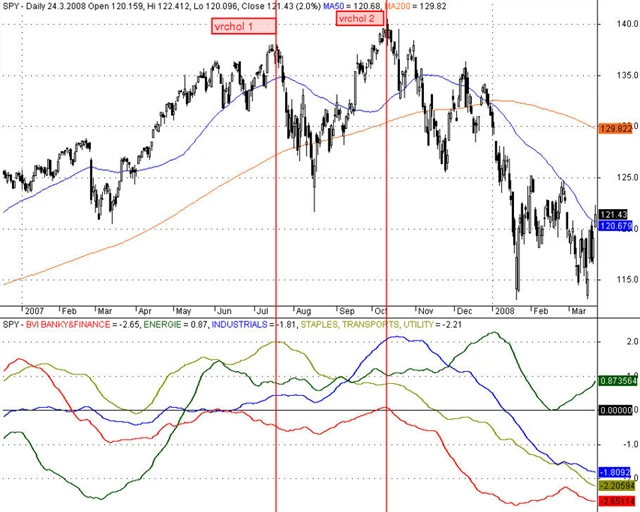

Hlavní cenový vrchol v roce 2007 Ještě na počátku roku 2007 byly finanční akcie silné. V průběhu roku to přestalo platit. U cenových vrcholů byly finance nejslabší. Řekl bych, že to je vůbec nejtypičtější příznak vrcholu. Ostatní sektory se mohou ve vedení střídat.

Také u střednědobých významných cenových vrcholů bývá typická posloupnost dodržena.

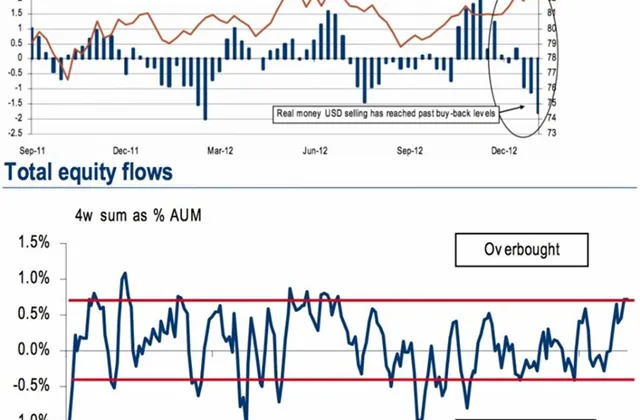

Korekce v roce 2011 Ropné akcie a defenzivní sektory byly ve vedení, finanční byly nejslabší. Podobně to vypadalo například v roce 2005 před jarní korekcí. Dokud jsou finanční tituly na čele, zřejmě není důvod mít strach z toho, že se blíží medvědí trh.

Současná situace

Aktuální situace: Banky ve vedení Je zřejmé, že toto není situace typická pro významné cenové vrcholy.

Je tedy dost pravděpodobné, že trh zkoriguje, ale myslím si, že to nebude znamenat konec růstu cen na akciových trzích.

Aktualita pro rok 2026

Aktuality