Trhy se už nevyvíjejí ruku v ruce. Že by příležitost pro otrávené investory?

V posledních týdnech značně poklesla korelace na akciovém trhu. Znamená to, že jednotlivé akcie a sektory se již nevyvíjejí stejným směrem, jako se to dělo v posledních letech. Značí to, že se vývoj na trhu normalizuje, nebo se naděje konzervativních investorů nenaplní?

Riziko při hře s jednotlivými tituly

Hlavního akciového stratéga Citigroup Tobiase Levkoviche aktuální vývoj znepokojuje. Pokles korelace akcií z 66 % koncem června na pouhých 18 % z posledních týdnů podle něho naznačuje, že to možná investoři přehánějí s výběrem jednotlivých akcií (stock-picking) a ignorují všeobecné faktory, jako jsou například politika Fedu, tržní valuace, trend ekonomického růstu v Evropě, indexy ekonomického překvapení a další. "Nízká korelace odkazuje na míru uspokojení, které na trhu panuje. To ovšem může citelně zasáhnout portfolia investorů," varuje Levkovich.

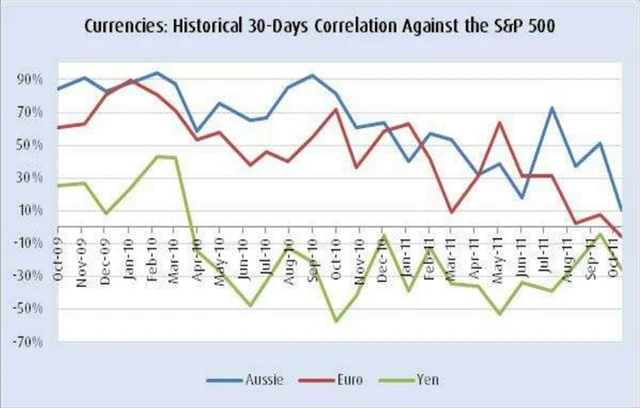

Není to jen korelace akcií, která v posledních týdnech dramaticky poklesla. Na sestupu jsou i korelace akcií s různými měnami, spekulativnějšími dluhopisy a vzácnými kovy.

Šéf tržních strategií ConvergEx Group Nick Colas pokles korelací naopak považuje za pozitivní signál. "Červencová data ukazují, že je možná dlouhé čekání na 'normálnější' prostředí na kapitálových trzích u konce," píše Colas. "Sledujeme data o korelaci na trzích od finanční krize a čekáme právě na tento moment."

Ani výprodej korelaci nezvýšil

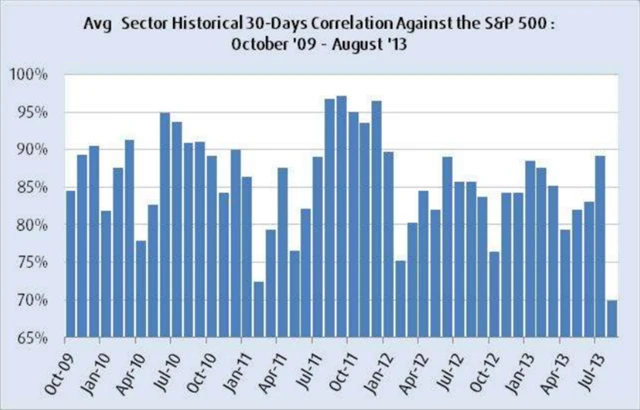

Hlavní sektory indexu S&P 500 v červenci korelovaly s celým trhem ze 70 %, v červnu ještě 89 %. V srpnu byla korelace v prvním týdnu extrémně nízká, a to navzdory výprodeji, který přišel po posunutí historického maxima indexu S&P 500 nad 1 700 bodů.

Na trzích přitom korelace rostla bylo při každém tržním poklesu od roku 2008. Korelace technologických akcií k S&P 500 klesly k 58 % z červnových 92 % a síťových služeb na 47 % ze 75 %.

Spekulativní korporátní dluhopisy nyní vykazují 16% korelaci s americkými akciemi, v předchozích třech měsících byla míra okolo 66 %. Dluhopisy investičních stupňů se vyvíjely v červenci v podstatě nezávisle na akciích oproti 49% korelaci v červnu.

Mezinárodní akcie – rozvíjející se a vyspělé trhy – mají nyní míry korelace 58 % a 76 %. Dříve byly běžné kolem 80 %. Drahé kovy udržely své historicky nízké korelace k akciím na 5 % u stříbra a 15 % u zlata. Pohyb australského dolaru se vymanil z historicky významné závislosti na vývoji amerických akcií. Před třemi měsíci byly cenové korelace mezi oběma 73 %, na začátku srpna byly jen 11 %.

"Trhy jsou snad již připraveny na omezení nákupů dluhopisů Fedu a investoři začínají vybírat vítěze a poražené podle fundamentů," myslí si Colas. "Je to dobrá zpráva pro obchodníky, portfoliomanažery a ostatní firmy, které potřebují růst objemů k navýšení zisků. Aktivní portfoliomanažeři fondů například pozorují příliv peněz do investičních produktů."

Není to jen náhoda?

Colas se zamýšlí nad tím, zda se nemůže jednat jen o falešný signál, kterých se v posledních pěti letech objevilo několik. Na první pohled působily jako předzvěst návratu k normálnějším makroekonomickým a tržním podmínkám.

Data o poklesu měr korelace jsou podle něho ovšem vítána, nicméně je na ně potřeba nahlížet s nadhledem, dokud nebudeme mít větší jistotu, že se trendy ustálily.

Zdroj: Business Insider

Aktualita pro rok 2026

Aktuality