Pravda (nikdy ne úplná) o akciových trzích v grafech

Výkyvy na trzích a s tím související nejistota nutí investory přemýšlet nad tím, jak se zachovat, do čeho investovat, zda není lepší se držet stranou a podobně. Staré pravidlo ale říká, že v dlouhodobém horizontu akcie vydělávají, a to i přes opakující se medvědí trhy.

Akciové trhy jsou rizikovým prostředím, kde není místo pro stres z propadů a ztrát dosahujících i desítek procent. Akciové trhy se však vždy dokázaly z podobných propadů vzpamatovat díky rozvíjejícím se technologiím, změnám a růstu poptávky po nových produktech ze strany spotřebitelů a nakonec i příchodům nových firem, které jsou inovativní a dokáží se lépe přizpůsobit novým podmínkám, čímž nahrazují ty staré a neperspektivní. Je to vidět i na stále častějších změnách titulů ve velkých indexech.

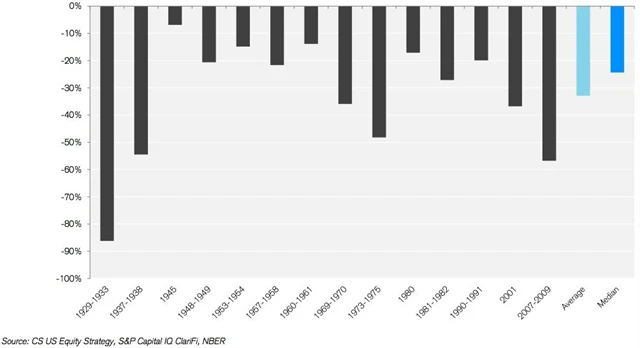

Trhy v průběhu historie zaznamenaly různě výrazné propady, kdy se propadaly z vrcholů na dno o několik desítek procent. Na prvním grafu od Credit Suisse je vidět propady indexu S&P 500 z vrcholů na dno ve 14 recesích od roku 1929 do roku 2009. Průměrná ztráta indexu činí 33 %.

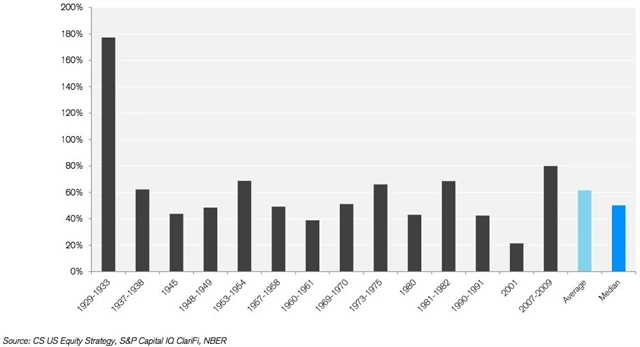

Na druhém grafu je vidět růst indexu ze dna na vrchol v těch samých obdobích, přičemž průměrný nárůst indexu činí 62 %.

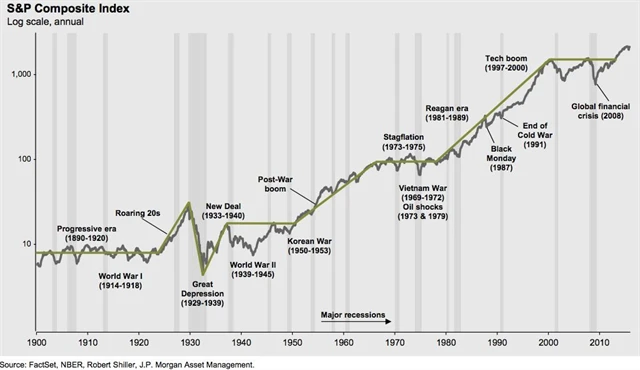

Z toho vyplývá, že opětovné růsty po propadech jsou mnohem výraznější, což vede k celkovému obrázku na dalším grafu od JPMorgan s logaritmickou osou a vyznačením důležitých událostí.

Zde se hodí výtah z jednoho článku legendárního Warrena Buffetta, který publikoval v roce 2008 v New York Times. "V průběhu deprese ve 30. letech klesl index Dow v červenci 1932 na 41 bodů. Ale ekonomické podmínky se zhoršovaly až do nástupu F. D. Roosevelta do úřadu v březnu 1933. Do té doby už trh stačil posílit o 30 %. Také v průběhu druhé světové války, když se USA nedařilo v Evropě ani v Pacifiku, trhy klesaly do dubna 1942. To ale bylo mnohem dříve, než se vojenská situace začala zlepšovat. A stejně tak na začátku 80. let čas k nákupu nadešel v době, kdy ekonomiku drtila inflace. Špatné zprávy jsou zkrátka nejlepším přítelem investora, který říká, že je potřeba si koupit kus americké budoucnosti za nízké ceny. V dlouhém horizontu budou akciové trhy růst. Ve 20. století USA prožily dvě světové války a jiné traumatické a nákladné vojenské konflikty, depresi a několik recesí a finančních krizí, ropné šoky, epidemie nebo rezignace prezidentů. A přesto vzrostl index Dow z 66 na 11 497 bodů."

Stojí za zmínku, že od roku 2008 vzrostl index ze zmiňovaných 11 497 bodů o více než polovinu na více než 18 tisíc bodů. Bez rizika a volatility to ale na akciových trzích nejde. To dokazuje hned následující graf, na němž je zobrazeno několik velmi výrazných propadů, které se odehrály v posledních desetiletích.

Přestože se výprodeje trhům nevyhýbají prakticky v žádném roce, jsou většinou roční výnosy pozitivní. V případě indexu S&P 500 v grafu níže to bylo ve 27 z 36 posledních let.

Je obecně známo, že průměrný roční výnos na akciových trzích se pohybuje kolem 10 %. Jak je ale vidět na grafu, tento průměr se vyskytuje skutečně ojediněle. To samé mimochodem platí pro dluhopisy.

Z dalšího grafu je patrné, že minulé výnosy nejsou zárukou výnosů v budoucnosti, konkrétně že vztah mezi historickými 5letými výnosy a výnosy v následujícím roce je prakticky nulový.

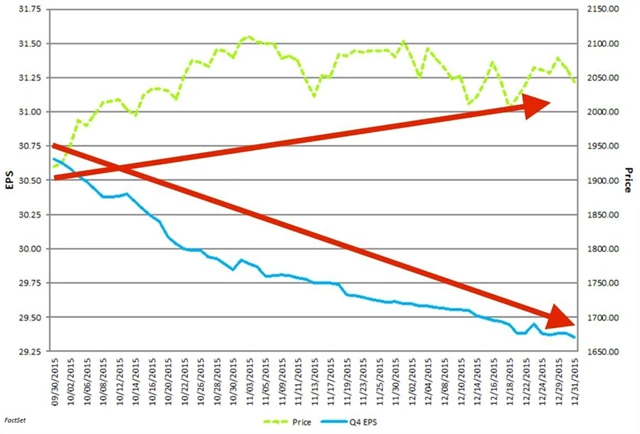

Na trzích to nemusí vždy vypadat tak, jak by podle očekávání mělo. V posledním čtvrtletí 2015 sice odhady zisku na akcii (EPS) klesaly, ale index S&P 500 přidal 6,5 %. A podobné to bylo ve 14 z posledních 20 čtvrtletí, což jen dokazuje, že očekávání investorů a trhy se nemusejí shodovat.

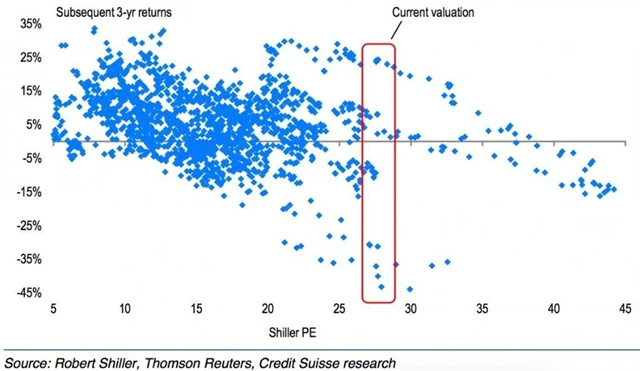

Velký význam investoři často přisuzují ocenění podle poměru P/E, respektive Shillerova P/E (nebo také cyklicky očištěno P/E - CAPE). Vyšší CAPE znamená drahou akcii a riziko poklesu. V grafu níže analytici z Credit Suisse použili stoletá data týkající se CAPE a výnosů v následujících třech letech (s vyznačenou oblastí současného ocenění). Jak je vidět, tento nástroj jako predikce výnosů v nejbližší době moc dobře nefunguje.

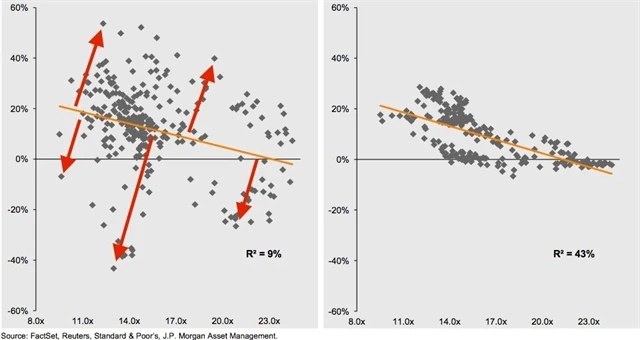

Ale další graf ukazuje, že v delším horizontu může být podobný ukazatel, přesněji forward P/E (poměřuje současnou cenu akcie s očekávaným ziskem na akcii v následujícím roce) dobrým signálem budoucích výnosů. K odhadu výnosů v následujícím roce je sice P/E k ničemu, ale v pětiletém horizontu může fungovat jako celkem dobrý indikátor.

Další graf ukazuje, že i v průběhu dlouhodobých býčích trhů se mohou vyskytnout období, kdy na kratší dobu vzroste volatilita a trhy zaznamenají výraznější pokles (tyto dlouhodobé býčí trhy se jinak také nazývají sekulární). Podle Briana Belskiho z BMO Capital může být součástí sekulárního býčího trendu i současné období propadů a nejistoty. Oproti průměru z dvou předešlých sekulárních býčích trhů by se však ten současný poněkud zpozdil. Na druhou stranu, o tom jak se trhy (ne)strefují do průměru, jsme již psali výše.

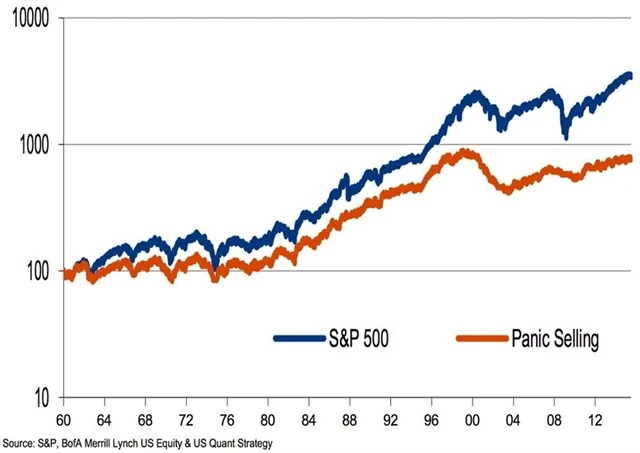

Zda je trh opravdu v medvědím trendu, většina investorů zjistí, až když už je bohužel pozdě. Následující graf ukazuje, že panika a s ní spojené bezhlavé výprodeje se v dlouhodobém horizontu nevyplácejí. Na grafu je porovnání strategie "kup a drž" s panickou strategií, kdy investor prodá akcie po dni s dvouprocentním propadem a nakoupí po dalších dvaceti dnech za předpokladu, že trh jde na konci tohoto období do strany nebo nahoru. Výsledek hovoří sám za sebe.

Na posledním grafu se analytici z Bank of America Merrill Lynch snažili ukázat, jak se index S&P 500 pohyboval (průměr z dvanácti velkých vrcholů od roku 1930) před dosažením vrcholu a po něm. Je potřeba upozornit, že graf zobrazuje jen daný počet dní před a po vrcholu, přičemž mezi těmito obdobími se nacházejí období s méně výraznými pohyby.

Z dat použitých v grafu vyplývá, že medián výnosů v šesti, respektive dvanácti měsících před vrcholem se pohybuje kolem 14 %, respektive 21 %. Následné propady jsou sice výrazné, ale nepřesáhnou předchozí zisky a pohybují se kolem 12 % (medián půl roku), respektive 15 % (medián rok po vrcholu). Trhy se většinou vzpamatují do dvou let, kdy je medián výnosů od vrcholu na hodnotě kolem -1 %. Celkově to vyznívá pro dlouhodobé a trpělivé investory poměrně dobře.

Zdroj: Business Insider