Jak záporné sazby narušují finanční stabilitu v Evropě

Záporné úrokové sazby podrývají ziskovost bankovního sektoru a představují hrozbu pro stabilitu finančního systému. Výměnou za tato rizika mají znamenat ekonomický stimul. Ten je ale přinejlepším slabý, v některých regionech pak nefunguje vůbec. Světová ekonomika je jimi navíc vtahována do neprobádaných vod.

Centrální bankéři opět v akci

Poté, co centrální banky po finanční krizi z roku 2008 snížily oficiální sazby a začaly experimentovat s novými instrumenty monetární politiky, jako je například kvantitativní uvolňování, usedli opět do laboratoře. Stále celkem novým nástrojem jsou záporné úrokové sazby.

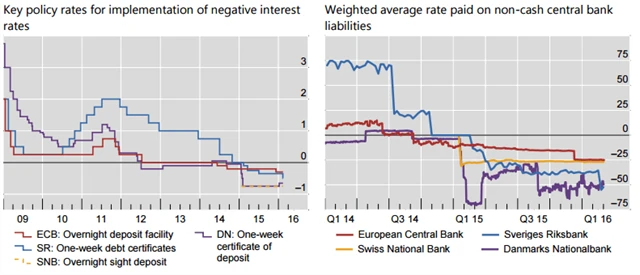

První velkou centrální bankou, která stáhla sazby do záporu, byla ECB. Depozitní sazbu snížila nejprve na -0,1 % v červnu 2014, pak přišla Dánská národní banka a Švýcarská národní banka, které následovala švédská Riksbank v únoru 2015. Jako poslední se do klubu připojila japonská centrální banka v lednu 2016. Nejčerstvější redukci sazeb hlouběji do záporu má na svědomí opět ECB, která 10. března snížila depozitní sazbu o 10 bazických bodů na historické minimum -0,4 %.

Proč jsou záporné úroky nejnebezpečnější experiment v měnové politice za posledních deset let?

V normálních dobách jsou změny úrokových sazeb alfou a omegou měnové politiky. Přitom jsou ale považovány za jednu z nejméně účinných monetárních zbraní z arzenálu centrálních bank, jejich efekt se totiž do reálné ekonomiky promítá jen nepřímo.

Po dlouhou dobu ekonomové věřili, že nominální úrokové sazby nemohou jít nikdy pod nulu. Nebo přesněji, že by tam neměly nikdy klesnout vzhledem k nejistotě, kterou jejich aplikace vyvolává, protože je v takovém případě finanční systém v neznámém teritoriu.

Negativní nominální sazba v podstatě znamená, že věřitel platí dlužníkovi. V takovém stavu se již dlouho nachází reálná ekonomika - při nominální sazbě poblíž nuly zajistí jakákoli pozitivní míra inflace negativní reálný výnos z úvěru. A že by již nikdy do budoucna nerostla inflace? S tím lze stěží počítat.

Na negativní nominální sazby lze snadno vyzrát držbou oběživa, jehož nominální výnos je 0 %. A i proto všichni ti ekonomové varují, že by sazby neměly nikdy klesnout pod nulu, protože již nemohou poskytnout žádný dodateční monetární stimul.

Co způsobují záporné sazby?

V praxi negativní úrokové sazby znamenají, že banky platí za úschovu rezerv v centrální bance přes noc, nebo je půjčují ostatním bankám se ztrátou. Tento poplatek je v běžných dobách vybírán jen na rezervy převyšující určitý limit (obvykle známé pod pojmem přebytečné rezervy). To znamená, že banky nejsou penalizovány za držbu "rozumné" úrovně rezerv.

Negativní úrok na přebytečné rezervy komerčních bank je aplikovatelný do doby, dokud sazby zůstanou jen mírně negativní. Aby se banky vyhnuly penalizaci, musely by vybrat tyto přebytečné rezervy z centrální banky ve formě hotovosti, čímž by jim vznikly dodatečné náklady (na úschovu, zabezpečení a pojištění). Dokud tyto náklady převyšují benefity úprku za fyzickou měnou, může politika záporných sazeb fungovat.

Plus, nebo mínus: Proč fungují záporné sazby jinak?

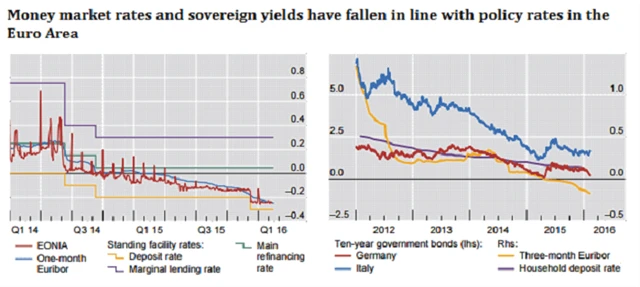

Banka pro mezinárodní vypořádání (BIS) udává, že s tím, jak šly některé sazby peněžního trhu do záporu v důsledku politiky záporných úrokových sazeb, komerční banky začaly půjčovat s negativním nominálním výnosem krátkodobým korporátním dlužníkům. Podle všeho tedy negativní úrokové sazby splnily zamýšlený efekt.

Některé státní dluhopisy se taktéž obchodují s negativními výnosy. Proč? Investorů nakupujících tyto dluhopisy se netýkají negativní sazby centrálních bank. Mohli by se takovýmto aktivům vyhnout.

Je to proto, že některé investiční fondy mají institucionální požadavky na držbu státních dluhopisů, a to nehledě na výnos. Jiní investoři zase možná stále považují bezpečné aktivum s negativním výnosem za rentabilní s ohledem na očekávaný budoucí vývoj měnových kurzů a úrokových sazeb.

Podívejme se na efekty snižování úroků na měnovém trhu. Pokles sazeb oslabuje měnu, investoři jsou při hledání výnosů nuceni kapitál někde "zaparkovat". To je důvod, proč se Švýcarsko a Dánsko, jejichž měny jsou navázány na euro, rozhodly následovat ECB do negativního teritoria.

Proč je situace jiná než s běžnými sazbami?

Záporné sazby se od těch kladných liší přinejmenším v jedné důležité věci - pro banky je těžké, ne-li nemožné, přenést je na drobné střadatele.

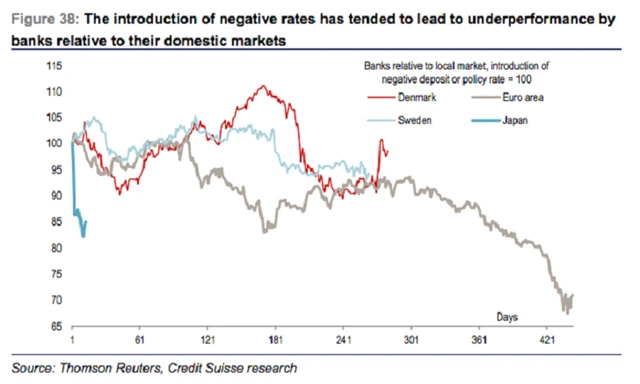

Dobrým ukazatelem bankovní ziskovosti je čistá úroková marže (rozdíl mezi průměrným výnosem, který banky získávají ze svých aktiv, a průměrné míry, jakou platí ze závazků). Důležitým komponentem menšitele je úroková sazba, kterou banky platí z vkladů takzvaného retailu. Když se sazby propadnou do záporu, čistá úroková marže klesne, protože se sníží výnosy z aktiv. Úrok z depozitních závazků je ale nemůže následovat. Téměř polovina zisků plyne bankám v eurozóně z čistých úrokových příjmů. Zejména v důsledku poklesu ziskovosti přitom bankovní akcie od spuštění politiky negativních sazeb zaostávají za širším trhem.

Banky nechtějí aplikovat na střadatele negativní sazby, protože mají strach, že by tento krok odstartoval takzvaný run na depozita. Elasticita vkladů ve vztahu k úrokové míře, která z nich je vyplácena, je v běžných dobách relativně malá (jen málo drobných střadatelů změní banku, pokud klesne depozitní sazba). Tato elasticita by ale mohla stoupnout, pokud by se sazba z depozit propadla pod nulu. Negativní sazby působí jako psychologická hranice.

Situace je dále komplikovaná skutečností, že strategická rozhodnutí bank mohou být koncipována jako vězňovo dilema. Pokud ani jedna z bank nezavede záporné úroky střadatelům, nebude v zájmu žádné z nich s nimi začít. Pokud ale naopak negativní úroky aplikují všechny banky, bude pro každou z bank výhodou s nimi skoncovat jako první.

Jeden experiment za všechny. Malá švýcarská banka Alternative Bank Schweiz (ABS) začala aplikovat záporné sazby drobným střadatelům v lednu 2016. Některé velké banky, včetně Credit Suisse a UBS, udělaly to samé pro institucionální klienty.

Pokud banka nadále není schopna nést provozní náklady dané negativními sazbami, ztráta profitability může mít nezamýšlené vedlejší efekty. Některé banky ve Švýcarsku odpověděly na negativní sazby zvýšením úroků z hypoték.

Nižší ziskovost také zvyšuje bankám nákladovost vlastního kapitálu. Institucionální požadavky nutí banky držet kapitál proti každému novému aktivu, které se objevilo v rozvaze.

Zatímco nákladovost cizího kapitálu by měla následovat oficiální sazbu, negativní sazby nakonec mohou skončit zvýšením průměrných nákladů emise nových úvěrů, pokud dostatečně vzroste nákladovost vlastního kapitálu. V důsledku by stále méně bank bylo ochotno poskytovat nové půjčky.

Banky také podstupují neadekvátní riziko při hledání vyšších výnosů, které potřebují k zajištění ziskovosti. Negativními sazbami banky pomalu krvácejí. Některé by to mohlo vést k zoufalému činu a v extrému až vyvolat opakování roku 2008.

Nová, nižší hranice

Dokud bude existovat jako alternativa k vkladům hotovost, bude fungovat spodní limit na nominální úrokové sazby. Jediný způsob, jak se ho zbavit, by bylo eliminovat oběživo.

Tento spodní limit může být flexibilní. Než by banky mohly vybrat velké sumy rezerv a konvertovat je do hotovosti, by musely zainvestovat velké fixní náklady. Musely by nejprve získat a přizpůsobit zařízení, v nichž by mohly skladovat fyzickou měnu.

Dokud se bude očekávat, že se sazby brzy přehoupnou do plusu, banky se takovýchto investic zdrží. Jakmile ale tyto investice vydají, začnou tolerovat mnohem více negativity v úrokových sazbách. Držet sazby příliš nízko po příliš dlouhou dobu může tedy úroveň limitu ovlivnit.

Co dále?

Negativní sazby sice doputovaly do Japonska, přes Atlantik se ale nejspíše nedostanou, shodují se experti. Pravděpodobná trajektorie úrokových sazeb v USA směřuje nahoru, ne dolů, i když může naznačovat nepříznivý vývoj v Číně nebo Evropě opak.

Fed ideu záporných sazeb zcela nevyvrátil. I jeho zátěžové testy bank pro rok 2016 zahrnují scénář negativních výnosů krátkodobých státních dluhopisů.

Je nepravděpodobné, že by se scénáře eliminace hotovosti nebo jejího silného zdanění v blízké budoucnosti naplnily. Nejisté výhody takového kroku by bylo jen stěží možné tlumočit veřejnosti.

Centrální banky by proto měly sazby začít brzy opět normalizovat (posouvat výše do plusu). Banky vydrží ještě chvíli krvácet, než se začnou škubat ve smrtelných křečích v provozní oblasti. Ve finančním systému, který je již tak pod tlakem, je to ale na úkor všech ostatních.

Zdroj: Global Risk Insights

Aktualita pro rok 2026

Aktuality