Akciové výnosy: Máme se těšit na růst úrokových sazeb?

Akciové trhy by z historického hlediska měly v dlouhodobém horizontu překonávat bezrizikovou úrokovou sazbu. Investoři by si tak logicky měli přát, aby se úrokové sazby co nejdříve dostaly ze současných nezvykle nízkých hodnot, a to i proto, že při nízkých úrokových sazbách jsou výkony akciových trhů statisticky nejhorší.

Pro prokázání tohoto pravidla si u amerických akcií (které nabízejí nejdelší historické datové řady) můžeme vzít jako bezrizikovou úrokovou sazbu výnos 10letých státních dluhopisů USA. Riziková prémie akcií (nadvýnos nad bezrizikovou sazbu) prezentovaných indexem S&P 500 historicky vychází průměrně na asi 4,5 % (striktně vzato 4,5 procentního bodu, ale nechme to tak).

Tato prémie samozřejmě není zaručena, protože kdyby byla, riziko by prakticky neexistovalo. V průběhu let jsme tak byli svědky období, kdy v kratších i delších časových horizontech akcie nenabídly žádný nadvýnos, jindy byl samozřejmě nadvýnos naopak vyšší.

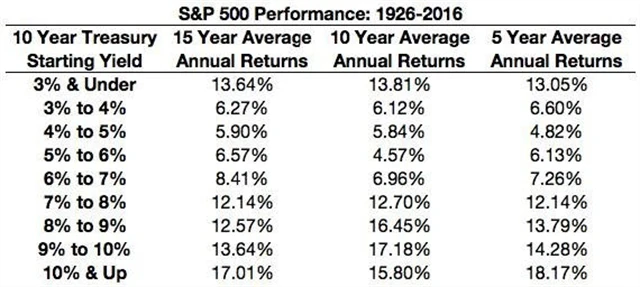

V současnosti, kdy jsou sazby na bezprecedentních minimech, bude zajímavé sledovat, zda to povede také k podprůměrným výnosům z držení akcií, což by bylo zdánlivě logické. Porovnejme historické výnosy akcií v různých obdobích s různými výchozími sazbami u 10letých státních dluhopisů.

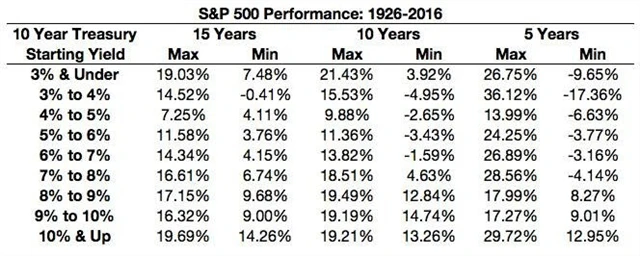

A protože, jak víme, průměr je hodnota, které trhy dosahují jen výjimečně, podívejme se ještě na maximální a minimální výkonnost v daných obdobích.

Zdá se, že pravidlo většinou funguje - čím vyšší výchozí úroková sazba, tím lepší výkonnost akciového trhu. Výjimkou jsou - z hlediska současnosti a snahy pro ni cokoli vyčíst z historie - ovšem výkony akcií v obdobích příliš nízkých úrokových sazeb. Je těžké určit, proč tomu tak je. Může to být tím, že když jsou sazby příliš blízko nule, znamená to velice uvolněnou měnovou politiku kvůli krizové situaci (což by také odpovídalo nižším cenám akcií). Srovnání se současností tedy kulhá.

Investoři, kteří si přejí návrat "normálních" úrokových sazeb, by ale i tak možná měli být ve svých nadějích opatrnější, protože právě v pásmu sazeb mezi 3 a 6 % je následná výkonnost akciových trhů nejhorší. Příčinou těchto špatných výkonů při nízkých úrokových sazbách je to, že v době, kdy se sazby vracejí na své normální úrovně, cyklus se blíží ke konci.

Otázkou i tak zůstává, jaké výnosy očekávat při současných úrokových sazbách, kdy se výnosy 10letých dluhopisů USA pohybují kolem 1,5 % (nyní lehce výše). V minulosti se období, kdy by se sazby dlouhodobě nacházely pod 2% hranicí, nevyskytovala. Pokud se budeme řídit minulostí, nečeká akcie nic veselého. Pokud bychom ale chtěli zůstat optimisty, můžeme si připomenout, že minulost není zárukou budoucích výnosů.

Zdroj: A Wealth of Common Sense

Aktualita pro rok 2026

Aktuality