2020 vs. 2000: Jsme skutečně svědky nové technologické bubliny?

Technologická rally na americkém akciovém trhu pokračuje. Index Nasdaq 100 přidává od začátku roku více než 20 %, zatímco široký benchmark S&P Composite 1500 ztrácí zhruba čtyři procenta. Někteří investoři varují před přifukováním technologické bubliny. Je to ale opravdu tak vážné?

Mezi roky 2013 a 2018 vzrostla kumulovaná tržní kapitalizace společností Facebook, Apple, Amazon, Microsoft a Google (Alphabet) z asi 1,2 bilionu dolarů na čtyři biliony dolarů. Nyní dosahuje market cap těchto podniků zhruba 6,5 bilionu dolarů.

Pět společností, o nichž se hovoří i pod zkratkou FAAMG, reprezentuje z hlediska tržní kapitalizace více než 23 % indexu S&P 500, má stejnou hodnotu jako téměř 370 nejmenších firem z S&P 500 a má dohromady třikrát větší "cenu" než všechny podniky v benchmarku Russell 2000.

Není se co divit, že někteří investoři varují před novou technologickou bublinou. Když ovšem srovnáme situaci s obdobím před rokem 2000, dostaneme docela jiný obrázek.

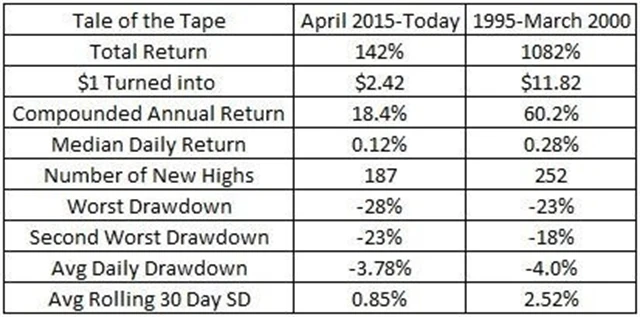

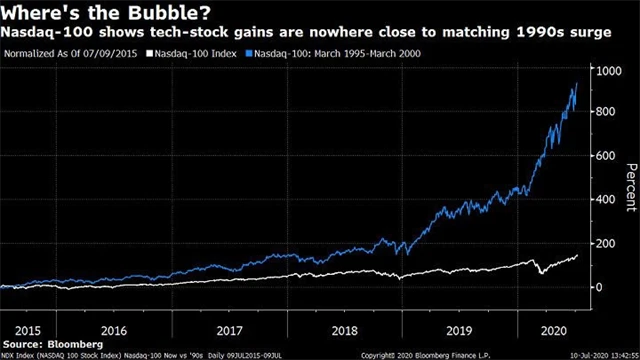

Jeden dolar investovaný na jaře 2015 do indexu Nasdaq 100 by se do konce června zhodnotil na 2,42 USD. To představuje průměrný roční výnos přes 18 %. Od roku 1995 do března 2000 však dosahoval průměrný roční výnos asi 60 % a jeden dolar investovaný do indexu na začátku roku 1995 se ke dni dosažení vrcholu technologického odvětví v březnu 2000 zhodnotil na 11,82 USD.

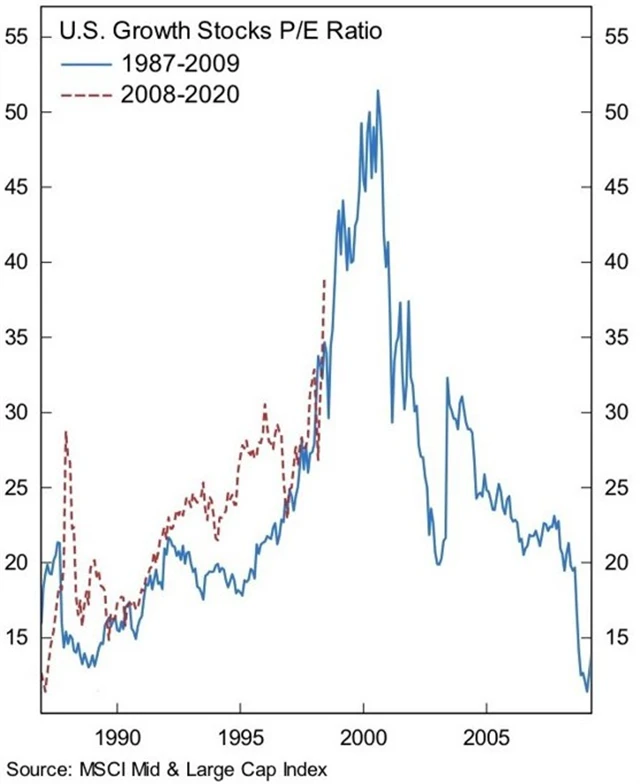

Investoři také často upozorňují na ukazatele ocenění. I ty ale při prostém srovnání současné situace s vývojem kolem roku 2000 ukazují, že nynější zdražování růstových akcií v USA ještě nemusí být u konce, respektive že varovaní před brzkým splasknutím bubliny je pravděpodobně přehnané.

Ačkoli se zdá, že americký technologický sektor je v bublině, do jejíhož splasknutí zbývají týdny, nejvýše měsíce, realita může být jiná. "Jak naznačuje srovnání současné situace s dobou formování bubliny v technologickém odvětví před více než dvaceti lety, současná rally v technologickém odvětví je výrazně klidnější z pohledu nominálního i relativního ocenění," potvrzuje Michael Batnick z Ritholtz Wealth Management.

Zdroj: The Irrelevant Investor

Aktualita pro rok 2026

Aktuality