Morgan Stanley: Toto jsou levné akcie evropských firem s kvalitními globálními byznys modely

Evropské akcie od letošního února překonávají globální benchmark MSCI All Country World, ale podle investiční banky Morgan Stanley jsou stále tak trochu v nemilosti globální investorské veřejnosti. Analytici z americké banky proto v době sílícího hospodářského oživení (a vyšší inflace) ukazují na dvacet firem, které mají velice silné byznys modely a jejichž akcie jsou aktuálně levné ve srovnání s konkurencí.

Evropské akcie jako celek byly v období po propadů trhů na pandemické dno loni v březnu po dlouhou dobu ve stínu americké konkurence, jejíž součástí byla a je v daleko větší míře skupina růstových společností, mnohdy zaměřených na takzvanou domácí ekonomiku. V době, kdy by mělo hospodářství začít výrazněji ožívat z recese uplynulého roku, se ale do popředí zájmu investorů dostávají cyklické a hodnotové společnosti, které by měly z růstu ekonomické aktivity těžit nejvíce.

Právě akciová Evropa je v tomto směru celkově zajímavější sázkou, protože na starém kontinentu hrají prim zejména průmyslové, maloobchodní, dopravní a finanční společnosti, zatímco v USA trh do značné míry táhnou technologické tituly. Morgan Stanley ale upozorňuje na to, že navzdory rekordnímu přílivu peněz na akciové trhy v posledních třech měsících je to nadále Evropa, která stojí poněkud stranou zájmu investorů. A analytici z americké investiční banky to považují za chybu.

Ocenění evropských akcií je ve vztahu k valuacím v USA poblíž desetiletých minim, a to jak celkově, tak upraveno o váhy jednotlivých sektorů. Podle ekonomů z Morgan Stanley navíc v USA výrazně dříve než v Evropě začnou debaty o zpřísňování měnové politiky, což by mohlo vyvolat další přesun poptávky po akciích z USA právě na starý kontinent. Na rozdíl od uplynulé dekády, kdy klesaly výnosy dluhopisů, by navíc mělo být současné prostředí pro Evropu příznivější. Vyšší výnosy totiž svědčí hospodaření bank, které mají na evropském akciovém trhu velkou váhu.

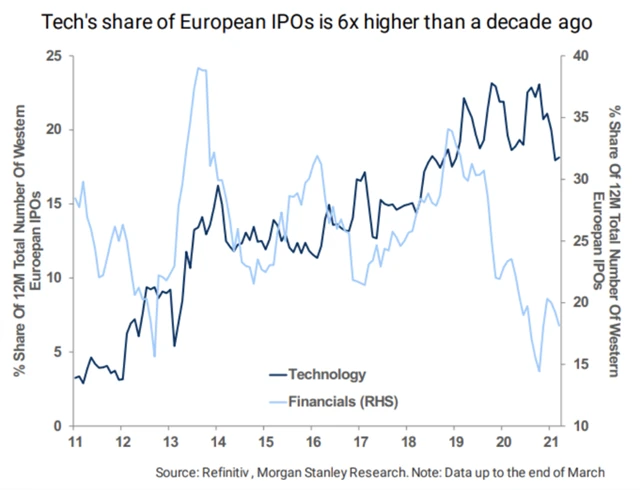

Vedle bank navíc váhově v posledních letech i na starém kontinentu "zabraly" technologie. A přece jen narůstající podíl technologií na akciovém trhu v Evropě by měl v delším horizontu zajistit zajímavější potenciál růstu zisků. Zjednodušeně řečeno, co v posledních letech investoři nacházeli hlavně v USA, mohou v delším horizontu nyní nacházet i v eurozóně.

Pro nejbližší období ale bude podle Morgan Stanley podstatnější již zmíněné více cyklické a hodnotové složení akciového trhu v Evropě.

Americká banka vzala vše uvedené v potaz a pomyslným analytickým sítem prohnala evropské tituly, které aktuálně doporučuje k nákupu. Jako další sledované ukazatele využila valuace ve srovnání se srovnatelnými společnostmi, ovšem při splnění podmínek solidního globálního zaměření firem a jejich růstových vyhlídek. Veškerá data jsou k 6. květnu 2021 (čísel je trochu více, ale tabulka by nebyla o mnoho přehlednější).

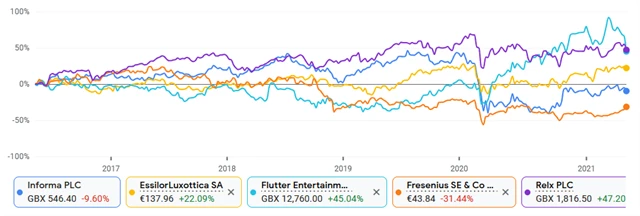

1. Informa

Sektor: Média a zábava

Potenciál vzhledem k cílové ceně Morgan Stanley: 21 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 38 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -38 %

Dvouleté forwardové P/E: 15,7

Medián dvouletého forwardového P/E globální konkurence: 27

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 41 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 16 %

2. EssilorLuxottica

Sektor: Zboží dlouhodobé spotřeby

Potenciál vzhledem k cílové ceně Morgan Stanley: 6 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 35 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: 36 %

Dvouleté forwardové P/E: 28,4

Medián dvouletého forwardového P/E globální konkurence: 35,8

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 11 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 14 %

3. Flutter Entertainment

Sektor: Spotřebitelské služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 12 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 63 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -35 %

Dvouleté forwardové P/E: 35,5

Medián dvouletého forwardového P/E globální konkurence: 98

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 25 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: -18 %

4. Fresenius

Sektor: Zdravotnické vybavení a služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 18 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 93 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -35 %

Dvouleté forwardové P/E: 10,5

Medián dvouletého forwardového P/E globální konkurence: 20,9

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 12 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 12 %

5. Relx

Sektor: Komerční a profesní služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 9 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 31 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -24 %

Dvouleté forwardové P/E: 19,3

Medián dvouletého forwardového P/E globální konkurence: 29,8

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 11 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 17 %

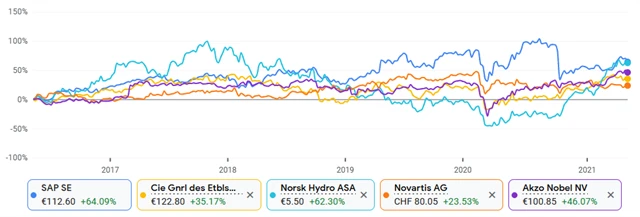

6. SAP

Sektor: Software a služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 8 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 32 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -30 %

Dvouleté forwardové P/E: 22,4

Medián dvouletého forwardového P/E globální konkurence: 31,1

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 3 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 13 %

7. Michelin

Sektor: Automobily

Potenciál vzhledem k cílové ceně Morgan Stanley: 1 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 20 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -32 %

Dvouleté forwardové P/E: 10,7

Medián dvouletého forwardového P/E globální konkurence: 12,1

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 17 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 8 %

8. Norsk Hydro

Sektor: Základní materiály

Potenciál vzhledem k cílové ceně Morgan Stanley: 22 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 102 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -39 %

Dvouleté forwardové P/E: 12,3

Medián dvouletého forwardového P/E globální konkurence: 11

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: -1 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 5 %

9. Novartis

Sektor: Farmacie a biotechnologie

Potenciál vzhledem k cílové ceně Morgan Stanley: 29 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 71 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -9 %

Dvouleté forwardové P/E: 12,4

Medián dvouletého forwardového P/E globální konkurence: 12,9

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 8 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 7 %

10. Akzo Nobel

Sektor: Základní materiály

Potenciál vzhledem k cílové ceně Morgan Stanley: 18 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 52 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -34 %

Dvouleté forwardové P/E: 18,1

Medián dvouletého forwardového P/E globální konkurence: 23,8

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 12 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 10 %

11. Rentokil Initial

Sektor: Komerční a profesní služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 18 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 52 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -24 %

Dvouleté forwardové P/E: 27,1

Medián dvouletého forwardového P/E globální konkurence: 42,4

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 10 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 12 %

12. Ryanair Holdings

Sektor: Doprava

Potenciál vzhledem k cílové ceně Morgan Stanley: 2 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 33 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -58 %

Dvouleté forwardové P/E: 12,6

Medián dvouletého forwardového P/E globální konkurence: 14,2

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 369 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: -

13. ArcelorMittal

Sektor: Základní materiály

Potenciál vzhledem k cílové ceně Morgan Stanley: 13 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 56 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -45 %

Dvouleté forwardové P/E: 8,9

Medián dvouletého forwardového P/E globální konkurence: 11,3

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: -28 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: -13 %

14. BioMérieux

Sektor: Zdravotnické vybavení a služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 34 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 78 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -19 %

Dvouleté forwardové P/E: 28,2

Medián dvouletého forwardového P/E globální konkurence: 26

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 3 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 7 %

15. Wolters Kluwer

Sektor: Komerční a profesní služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 4 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 14 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -34 %

Dvouleté forwardové P/E: 21,9

Medián dvouletého forwardového P/E globální konkurence: 28,4

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 7 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 16 %

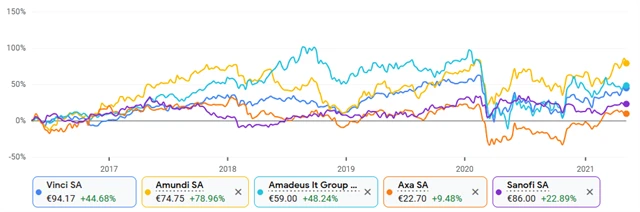

16. Vinci

Sektor: Kapitálové zboží

Potenciál vzhledem k cílové ceně Morgan Stanley: 9 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 38 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -16 %

Dvouleté forwardové P/E: 14,2

Medián dvouletého forwardového P/E globální konkurence: 15,8

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 24 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 16 %

17. Amundi

Sektor: Finance

Potenciál vzhledem k cílové ceně Morgan Stanley: 15 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 72 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -39 %

Dvouleté forwardové P/E: 12,6

Medián dvouletého forwardového P/E globální konkurence: 19,2

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 7 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 11 %

18. Amadeus IT Group

Sektor: Software a služby

Potenciál vzhledem k cílové ceně Morgan Stanley: 23 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 72 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -39 %

Dvouleté forwardové P/E: 31,5

Medián dvouletého forwardového P/E globální konkurence: 47

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 190 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 55 %

19. AXA

Sektor: Pojištění

Potenciál vzhledem k cílové ceně Morgan Stanley: 2 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 39 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -63 %

Dvouleté forwardové P/E: 7,9

Medián dvouletého forwardového P/E globální konkurence: 12,3

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 6 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 14 %

20. Sanofi

Sektor: Farmacie a biotechnologie

Potenciál vzhledem k cílové ceně Morgan Stanley: 19 %

Potenciál vůči cílové ceně v případě optimistického vývoje: 44 %

Riziko vůči cílové ceně v případě nepříznivého vývoje: -19 %

Dvouleté forwardové P/E: 12,4

Medián dvouletého forwardového P/E globální konkurence: 13

Průměrná očekávaná míra růstu (CAGR) zisku na akcii v letech 2021-2023: 8 %

Medián CAGR zisku na akcii v letech 2021-2023 v rámci globální konkurence: 7 %

Zdroj: Morgan Stanley

Aktualita pro rok 2026

Aktuality