Burzovní kalendář (27. 1. - 31. 1. 2025)

Příští týden se finanční trhy zaměří na případné další novinky v oblasti politiky amerického prezidenta Donalda Trumpa, rozhodnutí o sazbách významných centrálních bank (Fed by měl ponechat měnovou politiku beze změny, ECB by ji měla uvolnit) a výsledky hospodaření řady velkých firem v čele s Microsoftem, Applem, Teslou a Meta Platforms. Sledovaná budou také makrodata, mimo jiné údaje o růstu HDP v USA, eurozóně, Německu, Francii, Itálii nebo Španělsku, výdaje amerických domácností nebo předběžné inflační statistiky v Německu, Francii a Španělsku. V Číně budou trhy od úterý uzavřené kvůli oslavám začátku nového lunárního roku, vyjdou ale indexy nákupních manažerů.

Ohlédnutí

V uplynulém týdnu, který byl v USA zkrácený o pondělní svátek, se investoři soustředili na výroky nového amerického prezidenta Donalda Trumpa nejen u příležitosti jeho pondělní inaugurace. Zaznělo a stalo se toho hodně, od opětovného odstoupení USA od Pařížské klimatické dohody a plánovaného odchodu ze Světové zdravotnické organizace přes omezení rozvoje obnovitelných zdrojů energie v USA až po celní politiku (první na řadě bude pravděpodobně Čína, a to již od února). Z evropského hlediska je jedním z nejvíce sledovaných témat právě celní politika, směrem k Evropě ale zatím nic nového konkrétního zmíněno nebylo.

V prvních hodinách ve funkci Donald Trump podepsal 26 exekutivních nařízení, včetně vyhlášení stavu nouze na jižní hranici, stavu nouze v energetice, omezení vládní regulace a zrušení 78 exekutivních opatření a nařízení z Bidenovy éry. Mezi nejvýraznější patřily exekutivní příkazy týkající se imigrace a ochrany hranic (obnovení politiky "zůstaňte v Mexiku", aktivace zákona Alien Enemies Act z roku 1798, označení drogových kartelů jako teroristických organizací a ukončení usídlování uprchlíků a dalších programů pro žadatele o azyl). V oblasti obchodní politiky Bílý dům předložil komplexní plán na prošetření různých obchodních vztahů, včetně nekalých obchodních praktik, devizové politiky, posouzení stávajících obchodních dohod, přehodnocení obchodních vztahů s Čínou a výzvy k případnému zavedení cel. Trump navíc později potvrdil, že od 1. února by mohla být uvalena 25% cla i na dovoz z Mexika a Kanady.

"Klíčovou z makroekonomického pohledu je změna imigrační politiky. Jestřábí postoj ohledně kontrol na hranicích, který Trump zaujal, by měl výrazně snížit čisté migrační toky a v krátkodobém horizontu působit proinflačně, protože inflační šok z úbytku pracovní síly, který tlačí na růst mezd, převáží nad negativním poptávkovým šokem. V dlouhodobějším horizontu ale očekáváme, že tento poptávkový šok začne převažovat, protože efekty přenosu na zbytek pracovní síly sníží růst ekonomiky USA," uvedli analytici z Fidelity International. "Zatím méně provokativní přístup k mezinárodnímu obchodu je dobrým znamením pro inflační rizika v nejbližším období. Podpořilo to finanční situaci a rizikový sentiment, což způsobilo růst cen akcií i dluhopisů a oslabení dolaru. Hrozba cel však bude udržovat zvýšenou volatilitu na trhu, dokud se situace bude vyvíjet. V konečném důsledku stále hrozí možnost globální obchodní války."

Vedle toho trhy sledovaly výsledkovou sezónu. Ta pokračovala v celkově pozitivním duchu, potěšily mimo jiné údaje od společností Netflix, Johnson & Johnson nebo Adidas, takzvaný profit warning naopak vydal výrobce letadel Boeing.

Pozitivní vyznění výsledkové sezóny a celkově prozatím neutrální vliv prohlášení Donalda Trumpa vyústily v pokračující zájem investorů o riziková aktiva. Akciové index v USA za týden zpevnily (Dow +2,15 %, S&P 500 +1,74 %, Nasdaq Composite +1,65 %), evropské trhy vyšly z posledních pěti obchodních seancí smíšeně (STOXX Europe 600 +1,23 %, německý DAX +2,35 %, ale britský FTSE 100 -0,03 % a francouzský CAC 40 -2,75 %).

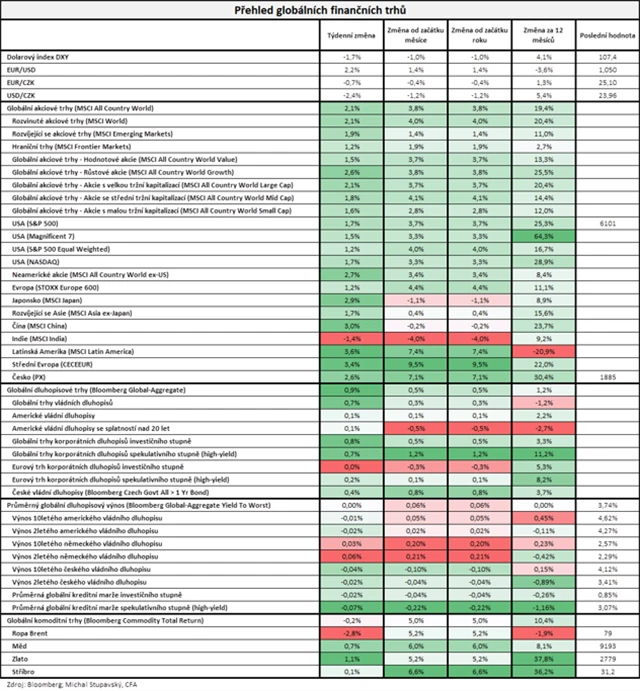

"Vývoj na trzích byl velice pozitivní. Investoři si především pravděpodobně hodně oddechli, že ze strany staronového amerického prezidenta Donalda Trumpa zatím nepřišla zásadní opatření v oblasti mezinárodního obchodu, například zavedení až 60% cel na čínské exporty. Dolar jako hlavní barometr globálního rizikového sentimentu ve výsledku poměrně výrazně oslabil, dolarový index klesl o 1,7 % na 107,4 bodu. To korespondovalo s velice pozitivním vývojem na akciových trzích, kde nejširší globální index MSCI All Country World vzrostl o 2,1 %. Globální dluhopisový index Bloomberg Global-Aggregate si připsal 0,9 %, zatímco globální komoditní index Bloomberg Commodity Total Return nepatrně oslabil o 0,2 %," doplnil stratég Michal Stupavský ze společnosti Conseq Investment Management.

Index pražské burzy PX dále vylepšuje mnohaletá maxima, zejména díky akciím ČEZ přidal solidních 2,6 % na 1 885,5 bodu. Šéf hnutí ANO Andrej Babiš zopakoval, že by chtěl vykoupit podíly minoritních akcionářů ČEZ. Na nákup těchto podílů by chtěl využít peníze ze samotné firmy. "Podle nás jde spíše o politické prohlášení, které pouze potvrzuje dřívější postoj Andreje Babiše. V ceně akcií jsou již podle našeho názoru podobné výroky zohledněny. Management ČEZ také v týdnu popsal investiční plány na prodloužení životnosti aktiv společnosti. Podporou pro akcie firmy mohly být i v poslední době lehce rostoucí ceny elektřiny, nedochází ale k výrazným výkyvům oproti poslednímu období. Titul zakončil týden silnější o 6,3 % a táhl pražský trh nahoru," uvedl analytik Milan Vaníček z J&T Banky. "Nejvíce ztrácejícím titulem byl Gevorkian (-2,2 %), a to bez konkrétních zpráv."

Ministr průmyslu a obchodu Lukáš Vlček uvedl, že byl ze strany jihokorejské společnosti KHNP ujištěn, že by dohody s americkou společností Westinghouse neměly mít negativní dopad na harmonogram a rozpočet projektu dostavby Jaderné elektrárny Dukovany. "KHNP a Westinghouse se dohodly na urovnání sporů o duševní vlastnictví týkající se jaderné technologie. Očekává se, že ČEZ podepíše smlouvu s KHNP o výstavbě jaderných bloků do konce března 2025," napsali analytici z České spořitelny.

Společnost Philip Morris ČR oznámila, že v rámci investice do rozšíření výrobního závodu v Kutné Hoře oznámené v červnu 2023 bude nově vyrábět nikotinové sáčky známé jako ZYN, které neobsahují tabák, pouze nikotin farmaceutické kvality získaný z tabáku. Výrobky ZYN jsou součástí portfolia bezdýmných produktů stejně jako produkty iQOS a jsou od ledna v prodeji i v České republice. "Z našeho pohledu není úplně jasné, zda v rámci plánovaného rozšíření kutnohorského výrobního závodu budou rovněž vyráběny náplně do bezdýmných zařízení iQOS, což měl být podle našeho předpokladu původní záměr, nebo bude docházet pouze k výrobě ZYN. Titul za týden zdražil o 1,7 %," napsal Vaníček.

Podle hlášení pro Českou národní banku prodala německá společnost Plath Corporation svůj 5% podíl na akciovém kapitálu firmy Primoco UAV. K prodeji došlo již 16. listopadu a hlášení neuvádí důvod prodeje nebo to, kdo byl nabyvatelem podílu. "Prodej podle nás souvisí s rozvázáním obchodní spolupráce Primoca a Plath, o čemž se zmiňuje zpráva Primoca k 3Q2024. Generální ředitel a zakladatel firmy Ladislav Semetkovský v týdnu také zmínil, že je cílem společnosti letos vyrobit zhruba 70 bezpilotních letadel. V horizontu tří až pěti let by pak firma mohla díky novému závodu v Písku vyrábět až 250 letadel ročně. Odhadujeme, že za loňský rok Primoco dodalo asi 26 letadel, nárůst na 70 by tak byl na více než dvojnásobek. Společnost neuvedla, které konkrétní zakázky chce letos realizovat. Její akcie zakončily týden prakticky beze změny," doplnil Milan Vaníček z J&T Banky.

Týden do 24. ledna na amerických trzích

Týden do 24. ledna na evropských trzích

Týden do 24. ledna na pražské burze

Další významné události uplynulého týdne:

- Americký prezident Donald Trump představil projekt Stargate, společný podnik technologických gigantů OpenAI, SoftBank a Oracle, který plánuje investovat až 500 miliard dolarů do infrastruktury pro umělou inteligenci v USA. Během projevu ve Washingtonu Trump uvedl, že Stargate téměř okamžitě vytvoří přes 100 000 pracovních míst.

- Japonská centrální banka zvýšila úrokové sazby na nejvyšší úroveň za 17 let. Základní sazbu posunula z 0,25 % na 0,50 %. Rozhodnutí Bank of Japan přišlo jen několik hodin poté, co byla zveřejněna zpráva o inflaci za prosinec, podle které meziroční růst spotřebitelských cen bez zohlednění vývoje cen potravin v zemi vycházejícího slunce zrychlil na 16měsíční maximum 3 %. "Trhy zvýšení sazeb již dlouho očekávaly, oznámená míra inflace v Japonsku krok centrální banky pouze potvrdila. Japonský jen nicméně později oslabil, protože tisková konference po zasedání vyzněla spíše holubičím směrem. Guvernér Ueda zmínil, že další zvyšování sazeb nebude závislé na hospodářském růstu, ale na hodnotě jenu. Přesně takové rétoriky se trhy obávaly," uvedl Tomáš Babušík, analytik z F.X.C.G.

- Americký dolar oslabil na nejnižší úroveň za více než měsíc. Pokles je způsoben posílením hlavních světových měn (zejména japonského jenu) a změnou vnímání vlivu ekonomických opatření administrativy Donalda Trumpa.

- Podnikatelská aktivita v eurozóně se v lednu podle předběžných indexů nákupních manažerů (PMI) zvýšila. Kompozitní PMI stoupl na 50,2 bodu z prosincových 49,6 bodu. Růst ukazatele se očekával, ale jen o desetinu bodu na 49,7 bodu. Dílčí PMI pro výrobu stoupl na 46,1 bodu z 45,1 bodu (odhad: 45,3 bodu), PMI ve službách se snížil na 51,4 bodu z prosincových 51,6 bodu, když se čekala stagnace. Klíčová je úroveň 50 bodů, která odděluje pásma očekávaného růstu a poklesu aktivity.

- Důvěra investorů v německou ekonomiku se v lednu výrazně zhoršila, uvedl v úterý německý hospodářský institut ZEW. Jeho index důvěry klesl na 10,3 bodu z prosincových 15,7 bodu. Analytici v anketě agentury Reuters odhadovali, že index klesne pouze na 15,3 bodu.

- Dánská farmaceutická společnost Novo Nordisk oznámila slibné výsledky rané fáze klinických testů nového léku na obezitu Amycretin.

- Generální tajemník NATO Mark Rutte ve čtvrtek na zasedání Světového ekonomického fóra v Davosu vyzval Spojené státy, aby pokračovaly v dodávkách zbraní Ukrajině, přičemž náklady na tuto pomoc by podle něj měly nést evropské země. "Potřebujeme, aby se USA dále angažovaly. Pokud je nová Trumpova administrativa ochotna pokračovat v zásobování Ukrajiny zbraněmi, Evropané účet zaplatí. Jsem o tom přesvědčen, musíme být připraveni to udělat," uvedl.

- Zástupci členských zemí EU se v pátek v Bruselu nedokázali shodnout na prodloužení ekonomických sankcí vůči Rusku, které jinak vyprší 31. ledna. Prodloužení blokuje Maďarsko, které má podle diplomatických zdrojů k návrhu výhrady. Další pokus o dosažení dohody se očekává na pondělním zasedání ministrů zahraničí EU nebo na úterním jednání ministrů pro evropské záležitosti. Pokud by k dohodě nedošlo, přestaly by platit dosavadní sektorové sankce i zmrazení ruských aktiv.

- Americký prezident Donald Trump ve čtvrtek během virtuálního vystoupení na výročním zasedání Světového ekonomického fóra v Davosu vyzval podniky, aby přesunuly výrobu do Spojených států. Výměnou za to jim nabídl nižší daně. Pokud neuposlechnou, čeká je prý placení cel.

- Předsedkyně Evropské komise Ursula von der Leyenová na zasedání Světového ekonomického fóra v Davosu zdůraznila riziko eskalace ekonomických nástrojů, jako jsou sankce, vývozní omezení a cla, v rámci globální geostrategické soutěže. Zároveň apelovala na spolupráci při modernizaci pravidel globálního obchodu.

- Evropa by měla počítat s možností zavedení cel ze strany administrativy Donalda Trumpa. Ve středečním rozhovoru pro televizi CNBC to uvedla prezidentka Evropské centrální banky Christine Lagardeová.

- Generální ředitel společnosti BlackRock Larry Fink na Světovém ekonomickém fóru v Davosu uvedl, že bitcoin může díky svému globálnímu využití překonat lokální ekonomické obavy. Podle něj by přijetí bitcoinu jako investičního nástroje mohlo jeho hodnotu vynést až na 700 000 dolarů.

- Microsoft, největší investor a hlavní cloudový partner OpenAI, přišel o pozici výhradního poskytovatele výpočetní kapacity pro tento startup zaměřený na umělou inteligenci. Americký technologický gigant bude mít nadále "právo prvního odmítnutí", pokud OpenAI bude hledat další kapacity, než osloví jiné partnery.

- Citigroup zvýšila výhled cen ropy na rok 2025. Jako klíčové faktory označila geopolitická rizika spojená s Íránem a konfliktem mezi Ruskem a Ukrajinou. Současně očekává, že opatření americké vlády mohou významně ovlivnit trh s ropou. Nově čeká, že cena ropy Brent dosáhne v roce 2025 v průměru 67 dolarů za barel (dosud 62 dolarů), u ropy WTI banka předpokládá průměrnou cenu 63 dolarů za barel.

- Generální ředitel americké investiční banky JPMorgan Chase Jamie Dimon označil americký akciový trh za přehřátý a vyjádřil obavy z rizik spojených s deficitním utrácením, inflací a geopolitickými konflikty. Na Světovém ekonomickém fóru v Davosu upozornil na nutnost prorůstových strategií, ale i na možné negativní dopady dění ve světě.

- Severní Korea v sobotu provedla strategický test řízené střely, na který dohlížel vůdce země Kim Čong-un, uvedla severokorejská státní zpravodajská agentura KCNA. Podle zprávy se jednalo o zkoušku "důležitého zbraňového systému", při které střely vypuštěné z vody na hladinu urazily 1 500 kilometrů a zasáhly cíle po letu trvajícím lehce přes dvě hodiny.

Výhled

Poslední lednový týden slibuje zasedání klíčových centrálních bank a pokračování výsledkové sezóny. Pozornost na sebe také jistě bude poutat Donald Trump a jeho další případné kroky v obchodní či bezpečnostní politice.

Ve středu by měl Fed ponechat základní úrokovou sazbu beze změny a zopakovat obezřetný výhled závislý na aktuálních datech z ekonomiky. To by trhu opět připomnělo, že letos nelze počítat s výrazným uvolňováním měnové politiky v USA, a mohlo by to mít za následek obnovený růst tržních sazeb a o něco opatrnější přístup investorů k rizikovým aktivům.

Evropská centrální banka by naopak měla pokračovat ve snižování sazeb a tento trend potvrdit i ve výhledu na další období. Podstatné bude, nakolik holubičí budou vyjádření Christine Lagardeové na tiskové konferenci po zasedání. Nižší úrokové sazby v Evropě, byť z důvodu horšího makroekonomického výhledu, by měly rizikovým aktivům pomáhat.

"S tím, že Fed ponechá sazby beze změny, trhy již počítají. Důležitá budou vyjádření Jeromea Powella na tiskové konferenci. Samotné rozhodnutí by nemělo mít větší vliv na hodnotu dolaru," zmínil Tomáš Babušík z F.X.C.G. "Pokud ECB následně ve čtvrtek sníží úroky, mělo by to vést k oslabení eura. Bude ale záležet na řadě dalších faktorů, například na vývoji inflace v Německu. Nevylučoval bych ani možnost, že banka v lednu nakonec ponechá sazby beze změny."

"Americký akciový index S&P 500 za týden zpevnil o 1,74 % a poprvé v historii se vyhoupl nad 6 100 bodů. Ve středu intradenně testoval historická maxima a ve čtvrtek již vystoupal a také uzavřel na novém rekordu. Překonal tak rezistenci na 6 050 až 6 100. V pátek mírně klesl a uzavřel na 6 101. Případná další zavírací cena nad kulatou hladinou by potvrdila býčí trend. Index 500 je na úrovni, která by se z rezistence mohla stát supportem. Další hladina podpory je na 6 000, těsně pod ní jsou 20- a 50denní klouzavý průměr. Důležitý support je okolo 5 800," napsal v pravidelném technickém komentáři k dění na americkém akciovém trhu opční obchodník Josef Košťál.

"Index S&P 500 předchozí týden vzrostl o 2,91 % a v tom uplynulém o dalších 1,74 %. I přes pokles na začátku roku je zatím v lednu o 3,73 % výše. Zatím se zdá, že by se mohl naplnit sezónní vzorec, podle kterého v prvním měsíci roku americké akcie mají tendenci spíše posilovat (lednový efekt). Index byl od poloviny prosince do poloviny ledna rozkolísaný a na denním grafu se formoval krátkodobý sestupný trend. K obratu došlo 13. ledna a krátký pokles (jako již tolikrát v uplynulých letech) přešel ve svižný růst na nové maximum. V posledním lednovém týdnu budou mít investoři možnost reagovat na výsledek zasedání FOMC (čeká se ponechání sazeb beze změny) a na sérii hospodářských výsledků velkých firem," doplnil Košťál.

V rámci výsledkové sezóny čeká trhy jeden z nejnabitějších týdnů. Svá hospodářská čísla oznámí mimo jiné Meta Platforms, Tesla, Apple, Microsoft nebo Visa. V Evropě se přidají mimo jiné ASML Holding, SAP, Shell, LVMH, Ryanair nebo Novartis.

V pátek své hospodaření za loňský čtvrtý kvartál a za celý rok odhalí MONETA Money Bank. "Na úrovni čistého zisku očekáváme za poslední čtvrtletí 1 480 milionů Kč (+20 % meziročně), za celý rok pak 5,7 miliardy Kč (+10 %). Očekáváme návrh hrubé dividendy 10 Kč na akcii. Výhled čistého zisku za letošní rok by mohla banka zvýšit z 5,3 miliardy na 5,5 miliardy Kč," napsal v týdenním výhledu Milan Vaníček z J&T Banky.

Na makroekonomické úrovni budou v USA zásadní ve středu výsledek zasedání FOMC, ve čtvrtek statistiky HDP a po celý týden údaje z nemovitostního trhu. V Evropě se investoři zaměří na podnikatelskou náladu v Německu a tamní HDP, maloobchod a inflaci. V Číně budou sledované v pondělí indexy nákupních manažerů. "HDP eurozóny za závěrečné čtvrtletí loňského roku bude tlačit níže výsledek za Německo a Francii. Slabý hospodářský růst na konci minulého roku bude podle našeho odhadu reportovat také Český statistický úřad," uvedl Jan Vejmělek, hlavní ekonom Komerční banky.

Makroekonomický kalendář

V pondělí zaujmou indexy nákupních manažerů v Číně, index podnikatelské nálady Ifo v Německu a veřejné vystoupení Christine Lagardeové. V USA pak vyjdou index aktivity chicagského Fedu, prodeje nových domů a index průmyslové aktivity dallaského Fedu.

V úterý bude sledovaná španělská nezaměstnanost, francouzská spotřebitelská důvěra a další veřejný projev Christine Lagardeové. V Americe pak budou oznámeny Objednávky zboží dlouhodobé spotřeby, index cen domů S&P/Case-Shiller a spotřebitelská důvěra.

Ve středu se dozvíme, jak se vyvíjely inflace v Austrálii, japonská, německá a italská spotřebitelská důvěra nebo španělský HDP. Ve Spojených státech budou oznámena týdenní data z hypotéčního trhu, obchodní bilance se zbožím, velkoobchodní zásoby a také zásoby ropy. Největší pozornost bude věnovaná výsledku zasedání FOMC. O měnové politice rozhodnou také centrální banky Kanady nebo Brazílie.

Ve čtvrtek zaujmou mimo jiné statistiky HDP ve Francii, Německu a za celou eurozónu, španělská inflace nebo míra nezaměstnanosti v zemích platících eurem. O sazbách rozhodne Evropská centrální banka. V USA budou oznámeny vývoj HDP, týdenní data z pracovního trhu a rozjednané prodeje domů.

V pátek bude pozornost věnována japonské nezaměstnanosti, průmyslové výrobě a maloobchodu, výrobním cenám v Austrálii, německým maloobchodním tržbám a míře nezaměstnanosti, cenám nemovitostí v Británii a francouzské inflaci. V Česku vyjde odhad vývoje HDP. Kanada také oznámí data o HDP a v USA budou sledované osobní příjmy a výdaje (včetně ukazatele takzvané PCE inflace) a také index nákupních manažerů v oblasti Chicaga.

Z makroekonomického výhledu Komerční banky:

- Pokud se trhy oprostí od určitého zklamání z toho, že se silná předvolební protekcionistická rétorika Donalda Trumpa zatím neodráží v jeho prvních krocích, měly by události týdne nahrávat spíše dolaru na úkor eura. Platí to, pokud jde o výsledky zasedání centrálních bank na obou stranách Atlantického oceánu včetně předpokládaných komuniké centrálních bankéřů, i pokud se jedná o zveřejňovaná americká i evropská data. A platí to pro první statistiky HDP za závěrečné čtvrtletí loňského roku i aktuální předstihové indikátory.

- Předběžné údaje o vývoji HDP USA za 4Q2024 by měly ukázat na pokračující nadprůměrnou růstovou dynamiku. Mediánová projekce FOMC pro potenciální růst činí pouze 1,8 %, Rozpočtový úřad Kongresu (CBO) odhaduje potenciální růst HDP na 2,1 %. My skutečný růst pro závěrečné tři měsíce loňského roku vidíme na 2,3 % mezikvartálně anualizovaně, trh je dokonce ještě optimističtější (+2,7 %). Základem růstu je přitom spotřební poptávka, vzestup reálných spotřebitelských výdajů za stejné období vidíme dokonce vyšší o 3,1 % mezikvartálně anualizovaně. Podprůměrně zřejmě rostly investice, slabší byl i příspěvek zásob a čistého exportu.

- Síla domácí poptávky se samozřejmě projevuje i v relativně perzistentní jádrové složce inflace, což na konci týdne ukáže jádrový PCE index. Celkově tato konstelace nevolá po rychlém a razantním snižování úrokových sazeb ze strany Fedu. FOMC podle nás i v souladu s tržním očekáváním ponechá úrokové sazby nezměněné. Pro další výhled se nebude chtít zavazovat k nějakým krokům, bude indikovat závislost na zveřejňovaných datech. Náš pohled na Taylorovo pravidlo, inflační očekávání a reálné úrokové sazby indikuje, že sazby Fedu letos budou klesat. Tento krok čekáme na březnovém zasedání. A pak každý kvartál jedno snížení.

- Evropská ekonomika naopak vykazuje silné známky snižující se aktivity, na kterou bude ECB reagovat nejen dalším snižováním úrokových sazeb, ale i závazkem v uvolňování měnové politiky pokračovat. Na čtvrtečním zasedání bude depozitní sazba ECB snížena o 25 bazických bodů na 2,75 %, další obdobné kroky podle nás přijdou v březnu a dubnu, což bude znamenat, že depozitní sazba klesne na 2,25 %.

- Předstihové indikátory v Evropě, zejména z průmyslu, jsou slabé. Německý index Ifo se sice za leden lehce zvedne, ale celkově zůstává hodně nízko. Zlepšení nálady v průmyslu naznačí také indikátor Evropské komise za leden, oproti konsenzu se ale obáváme zklamání, u služeb dokonce vidíme hrozbu poklesu.

- Celkově nevýrazný růst ekonomiky eurozóny za závěrečné čtvrtletí loňského roku odhalí odhad vývoje HDP. Za eurozónu jako celek předpokládáme růst o pouhých 0,2 % mezikvartálně (po předchozích +0,4 %), tržní konsenzus je ještě o desetinu bodu níže. Z velkých ekonomik růst potáhnou ty, kde je větší zastoupení služeb, tedy Španělsko (0,5 %) a Itálie (0,4 %), naopak průmyslové země budou zaostávat (Německo -0,1 %, Francie -0,2 %). Z poptávkového pohledu bude za růstem stát v podstatě výlučně spotřeba domácností.

- I z Česka se v závěru týdne dočkáme odhadu dynamiky HDP za závěrečné čtvrtletí loňského roku. Oproti tržnímu konsenzu se obáváme zklamání. Zatímco mediánový odhad tržních analytiků předvídá mezičtvrtletní růst o 0,5 %, my to vidíme pouze na 0,1 %, tedy na stejné dynamice, jako ukazuje tržní konsenzus pro eurozónu jako celek, a nad -0,1 %, které vyhlížíme pro Německo. Z pohledu koruny to příliš povzbudivá zpráva nebude, a to zejména v kontextu toho, pokud by se naplnily předpoklady a dolar v týdnu opět posiloval. Slabší růst by byl také popudem k dalšímu uvolnění měnové politiky ČNB, což vzhledem k současnému tržnímu očekávání rovněž nebude pozitivní zpráva pro korunu.

- V závěru loňského roku tedy ekonomika podle našeho odhadu zaznamenala pouze nepatrné zlepšení a za celý rok 2024 vzrostla o 0,9 %. Pro 4Q2024 odhadujeme růst HDP o již zmíněných 0,1 %. Z hlediska struktury by k němu měla přispět hlavně domácí poptávka. Spotřeba domácností se na pozadí obnoveného reálného růstu mezd a mírného zlepšení spotřebitelského sentimentu v 4Q2024 podle nás zvýšila o 0,5 % mezikvartálně. Čekáme i nárůst spotřeby vlády. Do toho by se mohla promítnout pomoc zasaženým regionům po rozsáhlých zářijových povodních. Mírně mezičtvrtletně vyšší podle nás byly i fixní investice. Pozitivně mohly působit investice státu do dopravní infrastruktury a obecně investice do dopravních prostředků, jak naznačuje poslední vývoj tržeb za prodej automobilů. Příspěvek čistého vývozu na druhou stranu pravděpodobně zůstal záporný a mezičtvrtletní růst HDP brzdil. Situace ve zpracovatelském průmyslu se nezlepšila. Naopak ve čtvrtletí pravděpodobně došlo k urychlení mezičtvrtletního poklesu jeho produkce na více než -1 % po -0,2 % v 3Q2024. Záporný příspěvek pak předpokládáme také pro změnu stavu zásob, mělo by tak dojít k částečné korekci výrazně kladného příspěvku z 3Q2024. Vývoj této položky je však velkou neznámou, a nejistota ohledně našeho odhadu vývoje HDP je proto zvýšená.

Aktuality