Komerční banka zvyšuje cílovou cenu akcií ČEZ

Pro akcie společnosti ČEZ potvrzujeme doporučení "koupit" s novou cílovou cenou na 717 Kč (dosud 620 Kč), píše analytik Miroslav Frayer z Komerční banky. Čím argumentuje?

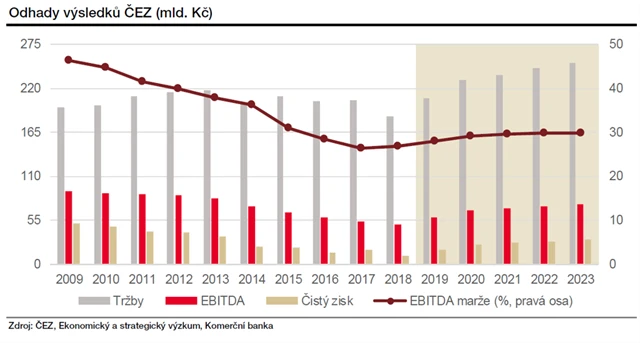

Loňský rok byl pro ČEZ posledním z období dlouhodobého propadu ziskovosti. Očekáváme, že vyšší realizační ceny elektřiny povedou k opětovnému nárůstu zisků.

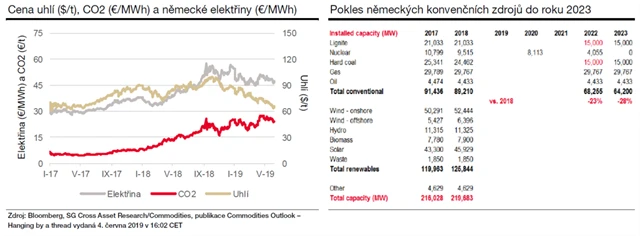

V dlouhodobém horizontu pak vidíme potenciál pro další růst díky omezování přebytku emisních povolenek a snižování výrobních kapacit konvenčních zdrojů v Německu.

Očekáváme plné využití jaderných zdrojů s minimálními odstávkami na běžné opravy a doplňování paliva a intenzivnější využívání modernizovaných uhelných elektráren. Na základě nové strategie managementu by měl výrazněji růst podíl vyrobené elektřiny z obnovitelných zdrojů (OZE).

Investice by měly směřovat především do nové teplárny v Mělníku, distribuce a obnovitelných zdrojů v České republice.

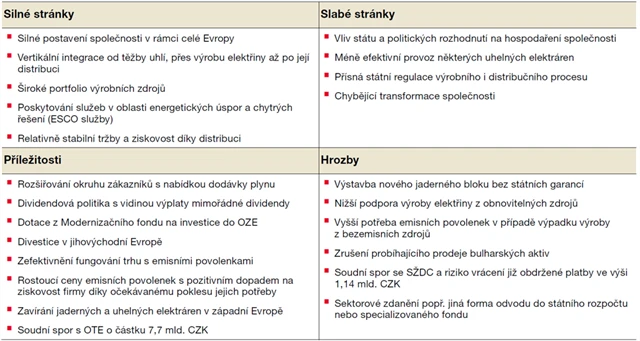

Jednorázové faktory v prognóze neuvažujeme. Za nejpravděpodobnější, které se mohou v letošním roce projevit v hospodářských výsledcích, lze považovat prodej bulharských aktiv a rozhodnutí ve sporu se SŽDC. Strategie firmy ale počítá s prodejem dalších aktiv v Rumunsku, Turecku a Polsku. Management se tak chce stáhnout z neperspektivních regionů a zaměřit se na Českou republiku, případně ESCO služby i v Německu.

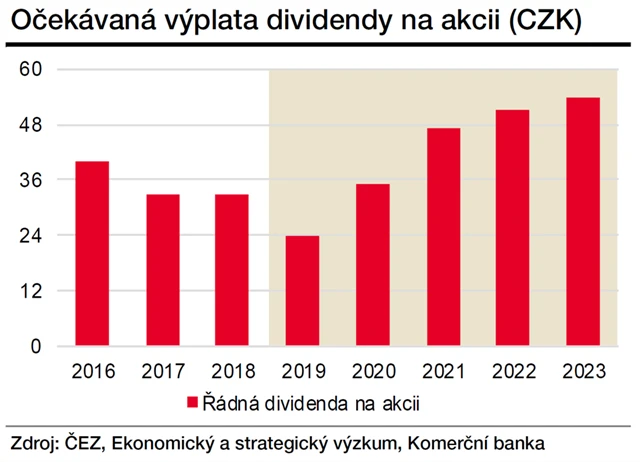

Dividendová politika firmy byla mírně poupravena, když rozmezí výplatního poměru bylo zúženo na 80-100 % očištěného čistého zisku. V horizontu prognózy počítáme s výplatou dividendy na horní hraně pásma. Analýza nepočítá s mimořádnou dividendou, ale po nedávných komentářích managementu jí dáváme velkou šanci. Na naše ocenění firmy by ale měla minimální dopad.

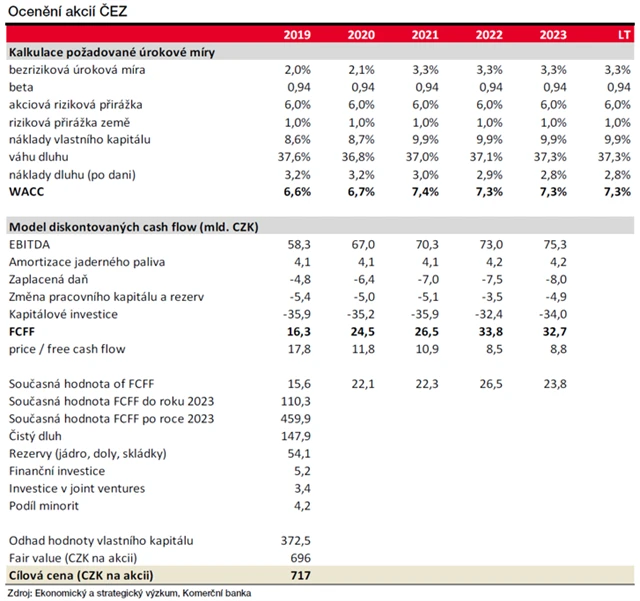

Ocenění akcií ČEZ jsme provedli na základě modelu diskontovaného volného cash flow. Fair value jsme odhadli na 696 Kč, cílová cena je stanovena o 3 % výše na 717 Kč díky sektorovému doporučení "nadvážit".

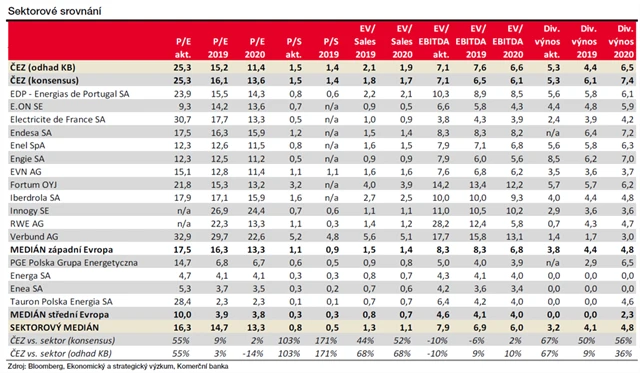

Akcie je obchodována na násobcích odhadovaného P/E na základě zisku za letošní rok na úrovni 15,2 (západoevropské síťové společnost 16,2 a celá Evropa 14,6), EV/EBITDA je 7,6 (8,3 a 6,9) a dividendový výnos 4,4 % (4,5 %, 4,1 %).

Z hlediska provozu považujeme za největší riziko neplánované odstávky jaderných elektráren, které by vedly k nutnosti zajistit dodávky elektřiny z emisních zdrojů, což by si vyžádalo nákup emisních povolenek za výrazně vyšší ceny. Propad cen elektřiny by měl vzhledem k zajištěným prodejům produkce dopad na hospodaření až v delším horizontu.

KOMPLETNÍ ANALÝZA

Zdroj: Komerční banka

Aktualita pro rok 2026

Aktuality