Proč mít v portfoliu (americké) vládní dluhopisy? Historie nabízí pádnou odpověď

Mnozí investoři se mylně domnívají, že ceny amerických akcií a vládních dluhopisů negativně korelují. Historie ale ukazuje, že to není pravda.

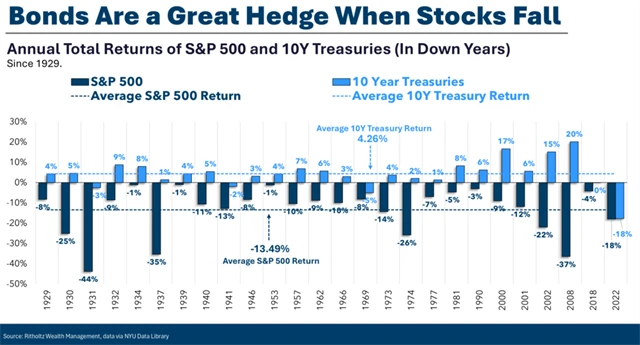

Podívejme se nejprve na výkonnost amerických vládních dluhopisů (ve srovnáních jde o ty 10leté) v letech, kdy americké akcie (index S&P 500) ztrácely. Bondy většinou posilovaly. Většinou, tedy ne vždy. Historie nicméně ukazuje, že kvalitní dluhopisy velice dobře fungují jako zajištění pro případ, že se nedaří akciím.

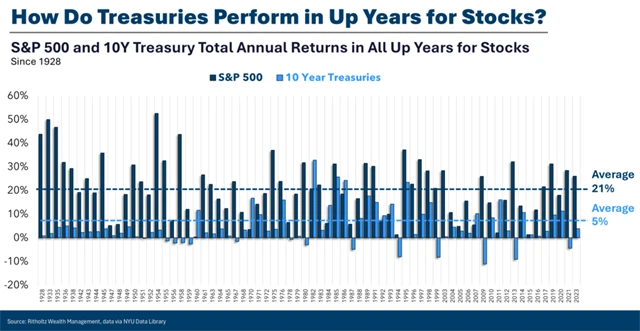

Ale je potřeba se zabývat i roky, kdy se americkým akciím naopak dařilo. Pokud by fungovala negativní korelace, dluhopisy by měly převážně ztrácet. Ale tak tomu v minulosti nebylo. Vládní bondy USA naopak měly tendenci posilovat ruku v ruce s akciemi.

Dařilo se jim dokonce lépe než v letech, kdy akciový trh klesl.

Dluhopisy americké vlády jsou evidentně jako aktivum cenově stabilnější než americké akcie. Když index S&P 500 rostl, 10leté bondy ztrácely ve 20 % případů, zatímco když akcie oslabovaly, dluhopisy zlevnily v 19 % případů. V průměru bylo zhodnocení dluhopisů v obou případech podobné a také poměr ziskových a ztrátových let byl pro bondy téměř shodný.

Co si z toho vzít?

- Zaprvé, bondy jsou velice dobrý diverzifikační prvek. Ano, v historii nastaly i epizody, během kterých kombinace amerických akcií a dluhopisů v portfoliu téměř dokonale nefungovala (rok 2022 si asi ještě všichni pamatujeme). Diverzifikace zkrátka také funguje jen většinou, a to ještě ne ideálně.

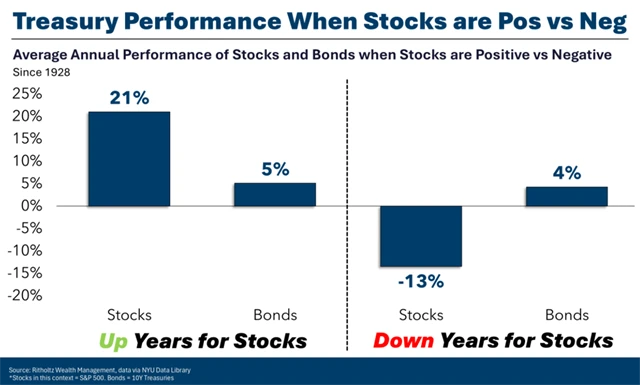

- Zadruhé (ale ono to souvisí), dluhopisy vykazují menší cenové výkyvy než akcie. Průměrný ziskový rok pro index S&P 500 znamenal posílení o 21 % a průměrná roční ztráta byla lehce přes 13 %, zatímco průměrný zisk dluhopisů za kalendářní rok byl 7,1 % a průměrná roční ztráta 4,9 %.

- Zatřetí, bondy v rámci kalendářních let zdražily častěji než akcie (80 % vs. 73 % případů v letech 1928-2023).

To vše dohromady potvrzuje, že takzvaná riziková prémie na akciovém trhu dává smysl. V průměru lze dosáhnout vyššího zhodnocení investovaných peněz na trhu s akciemi, ovšem s rizikem výraznějšího poklesu hodnoty vloženého kapitálu. Investoři přitom mají poměrně solidní šanci, že jim v portfoliu posílí obě hlavní třídy aktiv najednou (60 % případů), bondy svým zhodnocením překonaly zhodnocení akcií v 36 % kalendářních let.

Akciový trh je dlouhodobě vítězem, bondy nicméně zpevňují ve většině případů, a to bez ohledu na výsledky akcií. Pevně úročené cenné papíry tedy byly, jsou a podle všeho budou nejjednodušší příměsí, jíž si lze zajistit akciové portfolio.

Zdroj: A Wealth of Common Sense