Euro cestuje na jih. Vsaďte na jeho pokles!

Eurozóna se v posledních několika měsících potýká s největšími problémy od svého vzniku. Řecko zbankrotovalo a pod tlak se dostává i zbytek zemí PIIGS (Portugalsko, Irsko, Itálie, Řecko, Španělsko). Nekončící jednání čelních představitelů eurozóny vedla k vytvoření záchranného plánu, který měl na několik měsíců uklidnit nervózní finanční trhy. Vzápětí ovšem překvapilo Řecko, které oznámilo záměr vypsat referendum o dalším balíku finanční pomoci, čímž šokovalo trhy. Potíže Evropy nezmizely a záchranná opatření pouze oddalují nevyhnutelné.

Starému kontinentu hrozí v následujících měsících recese. Francie se obává snížení úvěrového ratingu. Na situaci reaguje i jednotná evropská měna. Několikaměsíční růst se zastavil a euro pomalu ztrácí půdu pod nohama. Na základě fundamentální a technické analýzy očekáváme, že jednotná evropská měna v průběhu 3-6 měsíců vůči americkému dolaru oslabí na úroveň 1,30. Jaké jsou hlavní důvody?

Dluhová krize pokračuje

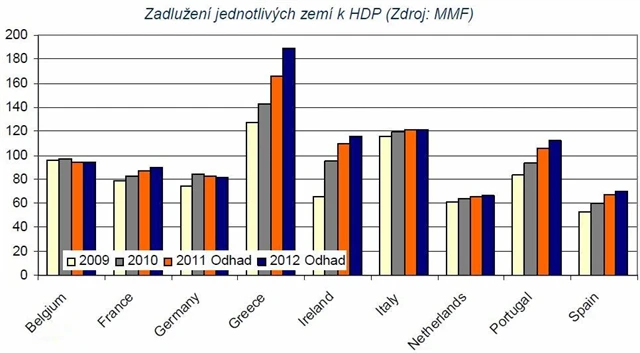

Největší hříšník eurozóny (Řecko) zbankrotoval. Do potíží se dostaly Irsko a Portugalsko. Oba státy byly nuceny požádat o pomoc. Nejistota převzala otěže a pod tlakem se nachází i Itálie nebo Španělsko. Výnosnosti desetiletých dluhopisů raketově rostou.

Uspokojivé řešení, jak dlouhodobě snížit vysoké zadlužení výše uvedených zemí, které by vyhovovalo politikům v Evropě, se prozatím nenašlo. Podávaným lékem jsou úsporná opatření, která podvazují růst eurozóny. Nervozita spojená s vysokými dluhy jednotlivých států zřejmě ještě zdaleka neskončila.

Reálné riziko snížení ratingu Francie

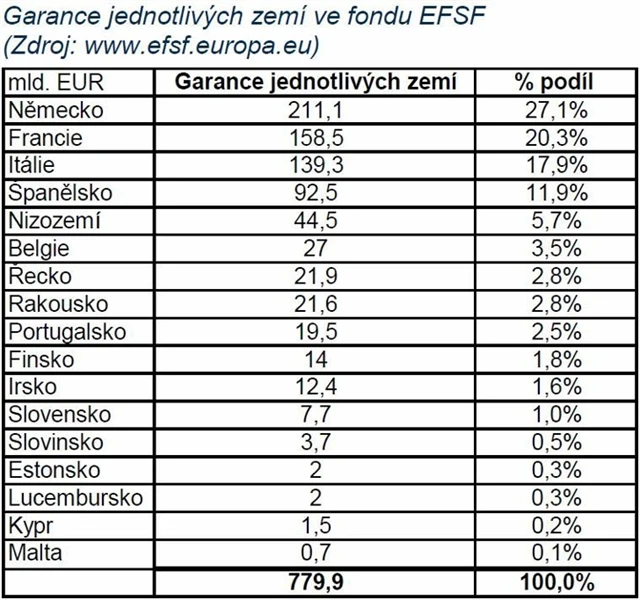

Francie je spolu s Německem páteřní zemí, která financuje záchranné operace v rámci eurozóny. Doposud se může pyšnit nejvyšším ratingem AAA. Agentura Moody's ovšem varovala před možným snížením úvěrového hodnocení. Případné snížení by bylo pro eurozónu dalším šokem.

Pokles úvěrového hodnocení Francie by snížil úvěrovou kapacitu evropského záchranného fondu EFSF o 35 procent. Ztráta AAA ratingu by snížila schopnost země garantovat dluhy fondu. EFSF má být přitom zcela zásadním pilířem při stabilizaci dluhové krize. Ratingové agentury navíc pokračují ve snižování úvěrového hodnocení vybraným zemím eurozóny.

Eurozóně hrozí recese

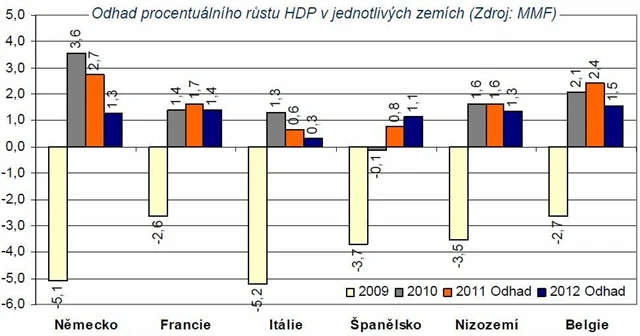

V dlouhodobém horizontu jsou úsporná opatření a fiskální disciplína jednotlivých zemí krokem správným směrem. Krátkodobě ovšem povedou k poklesu hospodářského růstu, což se již nyní začíná projevovat. Slabší růst znamená nižší příjmy z výběru daní a větší než očekávané schodky státních rozpočtů.

Z grafu je zřejmé, že v 5 ze 6 případů bychom se měli v roce 2012 dočkat nižšího růstu HDP. Situace se může ještě zhoršit a vyloučena není varianta návratu recese v celé eurozóně. Evropská centrální banka již proto snížila základní úrokovou sazbu na 1,25 %. Pokles sazeb euru dlouhodobě také nenahrává.

Technická analýza

Euro kleslo pod dlouhodobý 200denní klouzavý průměr, který zatím nicméně stále směřuje vzhůru. Střednědobý 50denní průměr již míří k jihu. Aktuálně se nacházíme na supportu na úrovni 1,37. V průběhu následujících měsíců by euro mohlo poklesnout až k úrovni psychologického supportu na 1,30, což je těsně pod 61,8% korekcí předchozího růstu (1,31).

Aktuální kurz EURUSD sledujte zde

Strategie

Vhodnou strategií je prodej futures kontraktu na burze CME. Pozici lze ochránit nákupem call opce, která umožní obchod držet i při jakýchkoli výkyvech ceny v opačném než očekávaném směru. Např. prosincová call 1.40 má aktuálně kurz 0,0148, tedy stojí 1 850 USD. Nákupem call opce vznikne v kombinaci se short futures kontraktem strategie s omezeným rizikem a neomezeným ziskovým potenciálem.

Možná rizika

Nečekané fiskální či monetární stimuly do ekonomiky

Řecko nevyhlásí referendum

Eurozóna zažije oživení hospodářského růstu

Rating Francie zůstane nezměněn

Specifikace kontraktu

Futures na euro, (CME Group, New York)

Měsíc dodání prosinec 2011 (případně další měsíce při dlouhodobé investici)

Objem kontraktu 125 000 eur

Pohyb kurzu o 0,0001 dolaru znamená zisk/ztrátu 12,5 USD na kontrakt

Margin 8 800 USD/kontrakt