6 argumentů pro zlato v portfoliu, 1 900 USD na dohled

Nejvýznamnější měnové instituce světa představily stimulační opatření v řádu desítek až stovek miliard dolarů. Ta spolu s výpadky produkce odstartovaly nový růstový trend, který by měl pokračovat i v následujících měsících. Aktuálně je však zlato poměrně překoupené. Na úrovni 1 720 USD za unci je nicméně vhodné vstupovat do dlouhodobých long pozic. Cena by mohla v časovém horizontu následujících 3 až 6 měsíců otestovat maximum na úrovni 1 900 USD za unci.

1. Uvolněná měnová politika – nový stimul pro zlato

Centrální banky se rozhodly bojovat s recesí prostřednictvím extrémně uvolněné monetární politiky. Cílem bylo co nejdříve dosáhnout oživení hospodářského růstu. Do finančního systému zamířily obrovské objemy likvidních prostředků. Hlavní úrokové sazby byly v řadě zemí sníženy na historická minima. V USA a Velké Británii poklesly prakticky na nulu, výrazného poklesu jsme se dočkali i v eurozóně. Monetární autority šly však ještě dál a představily nové netradiční nástroje měnové politiky v podobě programů kvantitativního uvolňování.

V uplynulém čtvrtletí byly představeny nové stimulační kroky. Čelní představitelé monetárních institucí v úvodu třetího kvartálu naznačovali, že hodlají pokračovat v extrémně uvolněné měnové politice a podpořit slábnoucí ekonomický růst. V září se slovní intervence proměnily ve skutečnost.

Nejvýznamnější měnové instituce světa představily nová stimulační opatření v řádu desítek až stovek miliard dolarů. ECB oznámila program neomezeného nákupu státních dluhopisů problematických zemí eurozóny se splatností 1 až 3 roky. Nákupy bondů budou sterilizovány. Podmínkou je zároveň zapojení dané země do programu EFSF/ESM a plnění jejich pravidel.

Fed představil QE3. Jedná se o časově neomezený program nákupu cenným papírů zajištěných hypotékami v objemu 40 miliard USD měsíčně. Centrální banka zároveň hodlá ponechat současné extrémně nízké úrokové sazby minimálně do poloviny roku 2015. Bank of Japan rozšířila program nákupu aktiv o 126 miliard USD.

Kromě monetárních stimulů byly představeny i fiskální stimuly. Čína podpoří ekonomický růst v zemi investicemi do 2 018 kilometrů silnic. Výše uvedené kroky by měly v následujících měsících podpořit cenu zlata. Zájem investorů s největší pravděpodobností dále poroste.

2. Evropská dluhová krize pokračuje

V posledních několika měsících utichly problémy spojené s dluhovou krizí v Evropě. Důvodem byl zásah Evropské centrální banky, která porušila svůj mandát a hodlá nakupovat v neomezené míře státní dluhopisy problematických zemí. Finančním trhům se dočasně ulevilo. Výnosové míry španělských a italských desetiletých dluhopisů poklesly.

Problémy Evropy však nezmizely! Evropské státy se dále zadlužují, rozpočtové deficity přetrvávají, bankovní sektor je výrazně podkapitalizován a bez intervencí centrální banky by hrozil jeho kolaps. Mezinárodní měnový fond ve své poslední zprávě varoval před nucenými prodeji aktiv ze strany bank. Pokud se politici nedohodnou na rozumném řešení dluhové krize, potom by bankovní sektor musel prodat do konce roku 2013 aktiva ve výši až 4,5 bilionu USD, což je o 18 % více, než byl dubnový odhad. Smysluplné dlouhodobé řešení je však prozatím v nedohlednu.

Řecku již tradičně docházejí finanční prostředky a žádá o další pomoc a další uvolnění peněz. Španělský finanční sektor je nesolventní a vynutil si záchranu ve výši 100 miliard eur ze zahraničí. Agentura S&P snížila úvěrové hodnocení země na jeden stupeň nad úrovní prašivých dluhopisů. Německo nese na bedrech záchranu celé Evropy a voliči ztrácejí trpělivost.

Zásah ECB finanční trhy dočasně uklidnil. Ďábel se však jako vždy skrývá v detailu. Ten je skryt v tomto případě v podmínce centrální banky, že bude nakupovat cenné papíry problematických zemí pouze v případě, že země požádají oficiálně o pomoc záchranný fond ESM a budou plnit přísně nastavené podmínky. Španělsko se však nechalo slyšet, že žádnou finanční pomoc nepotřebuje a v nejbližší době o ní neuvažuje. Nehodlá přijmout přísná opatření diktovaná ze strany jiných států. ECB tak zatím nenakupuje dluhopisy, což by mohlo v budoucnu situaci Španělska dále zhoršit.

Problémy v jihoevropské zemi se navíc kupí. Jednotlivé provincie uvažují o odtržení, což celou situaci na jihu Evropy dále zhoršuje. Dluhové problémy starého kontinentu se dosud nevyřešily. Stále jsme svědky krátkodobých opatření, které situaci neřeší a jsou jen dočasným uklidněním pro trhy. Dříve či později se situace opět zhorší, a to bude opět dobrá zpráva pro zlato.

3. Investiční poptávka je vysoká

Zájem investorů o nákup zlata dlouhodobě roste. Tento vývoj ukazují údaje o objemu majetku spravovaného v zlatých ETF fondech. V největším takovémto fondu na světě SPDR Gold Trust je přes 1 340 tun zlata. Jedná se o nejvyšší množství žlutého kovu v trezorech od založení fondu. Ještě před pěti lety držel fond ve svých trezorech jen 400 tun. Londýnské banky již vydaly upozornění, že je kapacita trezorů téměř vyčerpána a že musejí postavit další sklady.

4. Centrální banky nakupují

Evropské centrální banky na konci 90. let uzavřely pětiletou smlouvu (označovanou CBGA 1) o limitech prodejů zlata z oficiálních rezerv, která byla později prodloužena o dalších pět let (CBGA 2). V prvním období bez problémů prodaly dohodnutých 2 000 tun, avšak ve druhém se již zdráhaly dosáhnout zvýšeného limitu 500 tun/rok. Přijata byla již i nová smlouva CBGA 3, ve které se snížil roční limit oficiálních prodejů z 500 na 400 tun. V tom je již zahrnut i prodej 403 tun ze strany Mezinárodního měnového fondu.

Centrální banky v posledních dvou letech výrazně omezily své prodeje, naopak začínáme být svědky nákupů. Obzvláště pak v případě asijských centrálních bank, které se tímto způsobem snaží diverzifikovat své devizové rezervy. Podle odhadů GFMS nakoupily centrální banky mimo rozvinutý svět (non-Western central banks) v roce 2011 přibližně 457 tun zlata. V letošním roce se očekávají nákupy ve výši 493 tun.

5. Nepokoje v JAR způsobují výpadky produkce

Jihoafrickou republiku v posledních týdnech a měsících paralyzuje vlna stávek. Země přitom patří mezi největší producenty drahých kovů na světě. V případě zlata je JAR pátým největším producentem. Horníci požadují zvýšení platů a zajištění větší bezpečnosti při těžbě. Odborové organizace pořádají stávky, horníci odmítají nastoupit na svá pracoviště. Jednání s těžebními společnostmi se prodlužují. Nespokojenost zaměstnanců přerostla v násilné nepokoje, při nichž bylo zabito několik lidí. K dalším protestům povzbudil horníky výsledek jednání zaměstnanců a společnosti Lonmin, kteří se dohodli s firmou na zvýšení platů v rozmezí 11 až 22 %.

Stávky se negativně odrážejí na úrovni produkce. Přibližně 40 % celkových produkčních kapacit na těžbu zlata je v JAR v současnosti mimo provoz.

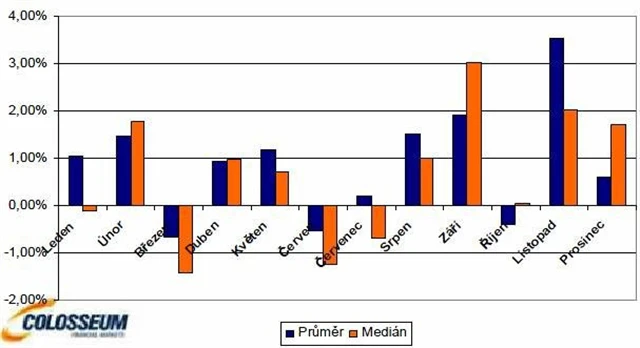

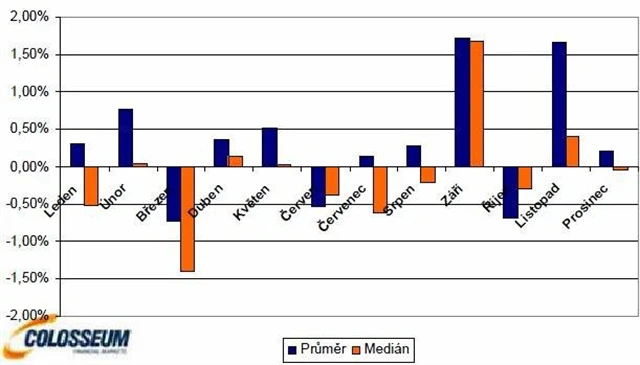

6. Ve prospěch zlata hraje i sezónnost

Na grafu je znázorněna sezónnost vývoje ceny zlata v období od roku 2000 do roku 2011 a sezónnost v období od roku 1990 do roku 2011. Je zde uvedeno průměrné zhodnocení v jednotlivých měsících a dále medián. Z grafů je zřejmé, že zlatu se nejvíce daří v září a v listopadu. Z historie vyplývá, že říjen byl vhodným měsícem pro přikupování. Při zkoumání sezónnosti je však potřeba brát v úvahu fakt, že se jedná pouze o studium historie, která se nemusí v budoucnu opakovat.

Možná rizika investice do zlata

1. Deflační tlaky převládnou nad reflační politikou centrálních bank.

2. Nelze vyloučit, že by případná korekce mohla cenu zlata srazit ještě pod úroveň 1 720 USD.

Zdroj: Colosseum

Aktualita pro rok 2026

Aktuality