Podpora pro zlato od amerického Fedu

U.S. Global Investors nedávno přivítali do svých řad Douga Petu, ekonoma z BCA. Představil zajímavou prezentaci ohledně cyklu sazeb Fedu a analýzu toho, co mohou změny kurzu politiky americké centrální banky znamenat pro zlato.

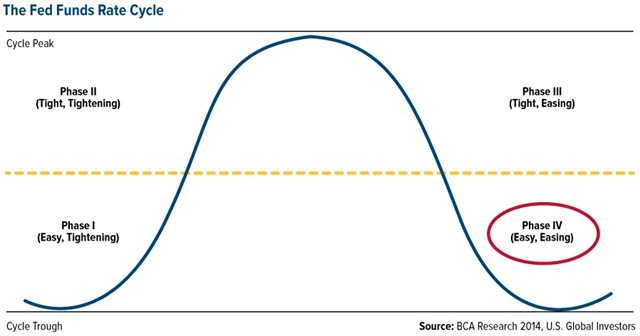

Následující graf BCA znázorňuje cyklus úrokových sazeb Fedu. Červený kruh značí fázi, v níž se nacházíme nyní, tedy fáze IV, uvolňování měnové politiky (známé jako kvantitativní uvolňování), spuštěné centrální bankou na konci finanční krize.

Fed se uchýlil k uvolněné měnové politice za účelem stimulace americké ekonomiky. Udržuje nízké úrokové míry, minimální požadavky na rezervy a pokračuje v "tištění peněz". Když jsou peníze lehce dostupné, firmy mohou získat financování na projekty a spotřebitelé mají snazší přístup k úvěrům. Historicky je fáze IV (podobně jako posun k fázi I) nejpříznivější pro akciové investory, akcie během těchto dvou období obvykle posilují.

Proč jsou tyto fáze dobré i pro zlato?

Ve fázi IV se trh nachází několik let a setrvat by v ní měl až do roku 2015. Pak Fed začne měnovou politiku zpřísňovat a zvýší úroky (i když budou i tak v historickém srovnání stále nízké). Jakmile to přijde, posune se trh do fáze I.

Co se výkonnosti zlata a zlatých akcií týče, historie naznačuje, že se blýská na dobré časy, soudě podle toho, v jaké je trh fázi.

Tabulka znázorňuje mediánové výnosy během cyklu a dívá se zpětně až k roku 1971, respektive 1970. Fáze IV a I znamenají nejvyšší mediánové výnosy pro zlato a zlaté akcie. Důvodem pro vysoké výnosy během obou fází je existence levných peněz. Jejich nedostatek, na němž jsou postaveny fáze II a III, je typicky nepříznivý pro investory do zlata (když je peněz nedostatek, nebývá vysoká inflace a investoři se nepotřebují uchylovat ke zlatu jakožto zajištění proti ní).

Navíc v době, kdy jsou peníze snadno dostupné, bývají nízké úrokové sazby, což znamená nižší náklady příležitosti držby drahého kovu (například v porovnání s uložením peněz v produktech peněžního trhu, které během uvolněné fáze nenabízejí skoro žádný výnos, nebo může být jejich výnos vlivem inflace dokonce záporný).

Vzorec platí celosvětově

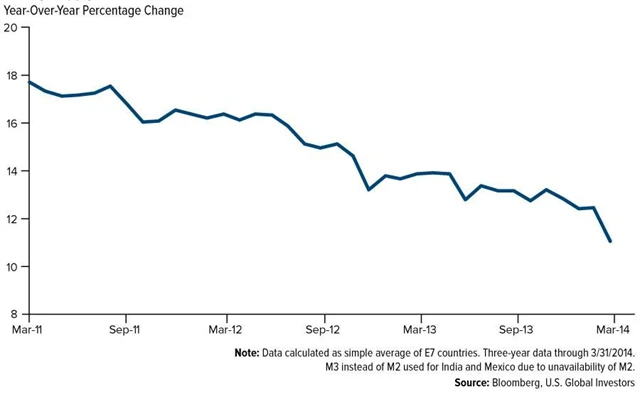

Trendy v uvedeném cyklu nejsou specifické jen pro USA. Vše platí i v případě stimulativních politik ECB a Japonska. Na celém světě aplikuje programy monetární stimulace stále více zemí, i když během posledních několika let vidíme zpomalení růstu peněžní nabídky v zemích E7 (Čína, Indie, Brazílie, Mexiko, Rusko, Indonésie a Turecko).

Jde přitom o země, u nichž je silná šperkařská poptávka po zlatě pro náboženské a další kulturní události. Spolu s menším množstvím peněz na útraty a úvěrování ustupuje nejen tato poptávka, ale klesá také světový růst HDP.

Monetární stimuly v některých zemích (včetně mladých trhů) by naopak mohly ke světovému růstu HDP přispět. V roce 2014 se podle posledních projekcí Světové banky očekává růst světového HDP 3,2 %.

Měnová zásoba USA stabilně roste a očekává se, že i peněžní zásoba v zemích E7 změní kurz. Již se k růstu vrací, i když pomalejším tempem. Soudě z amerických dat, nové kroky uvolnění v E7 (obzvláště u velkých spotřebitelů zlata) jsou dalším pozitivním znamením pro drahý kov.

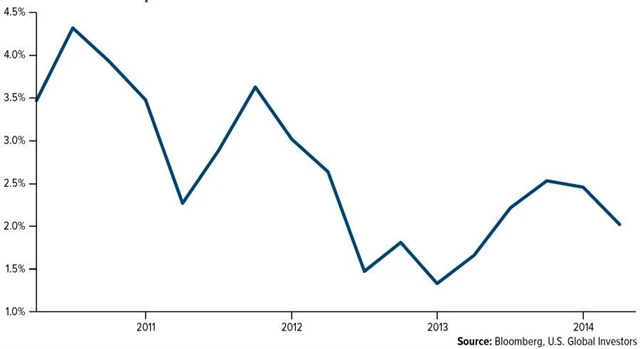

Reálné úrokové míry se ve světě drží většinou na minimech. Peněžní zásoba roste a lze očekávat inflační tlaky. Platí to hlavně pro USA blížící se k fázi I, tedy ke konci uvolněné měnové politiky v roce 2015. Takovýto vývoj může snížit důvěru v papírové peníze, což je další podporou pro zlato.

Zdroj: BCA research

Aktualita pro rok 2026

Aktuality