10 varovných signálů na prahu roku 2016

Fed se v týdnu chystá k něčemu ne úplně běžnému, a sice k zahájení cyklu zvyšování sazeb v prostředí světové ekonomiky na pokraji recese. Jak dlouho vydrží křehká americká ekonomika utahování měnové politiky, než přejde do fáze kontrakce, nezaměstnanost začne opět růst a akciový trh se zhroutí?

V moderní éře papírových peněz došlo od roku 1971 k šesti recesím. Průměrně stáhly S&P 500 dolů o neuvěřitelných 36,5 %. Vzhledem k tomu, že se akcie opět pohybují poblíž historických maxim, může se příští tržní krach podobat debaklům z let 2001 nebo 2008, kdy akcie odmazaly polovinu hodnoty. Extrémní zadlužení a kapitálové nerovnováhy jsou živnou půdou pro vypuknutí další finanční krize. Investoři by proto měli k trhu přistupovat s extrémní opatrností.

Varovné signály budoucí korekce se již prosazují, ale jsou obratně bagatelizovány finančními institucemi a autoritami. Co všechno by investoři při vstupu do roku 2016 neměli přehlížet?

1. Baltic Dry Index

Ukazatel míry dodávek a barometr světové poptávky po komoditách nedávno spadl na nejnižší úroveň od roku 1985. Index demonstruje pokles světového obchodu a hrozbu globální recese.

2. Komoditní trh

Dalším potvrzením významného zpomalení světového růstu je komoditní index CRB, který sleduje 19 světových komodit. Po mírném oživení v roce 2011 nyní klesl pod úroveň z roku 2009, tedy z období finanční krize.

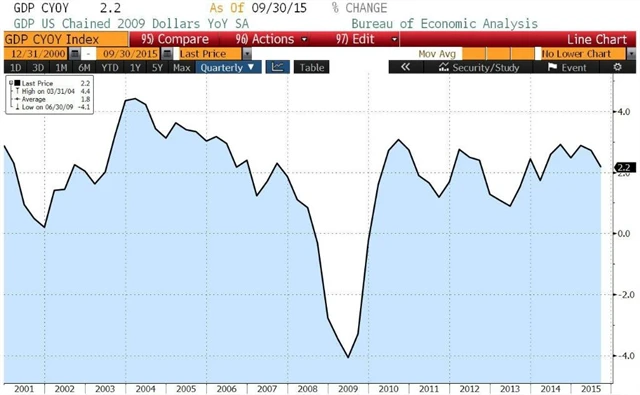

3. Nominální HDP

Janet Yellenová se chystá zvedat sazby, ačkoli ve třetím kvartálu 2015 dosáhl růst amerického HDP jen 2,2 %. Poslední cyklus zvýšení sazeb začal v druhém kvartálu 2004, kdy HDP rostl o 6,6 %. I v dalších z posledních případů, kdy Fed začínal s utahováním měnové politiky, se růst HDP pohyboval mezi 5 a 7 %.

4. Poměr celkových firemních zásob k tržbám

Ukazatel signalizuje přebytky - prodeje klesají a zásoby narůstají. Takhle začínala každá recese.

5. Spread mezi výnosy 10letých a 2letých dluhopisů

V současnosti klesl výnos 10letého státního dluhopisu na třítýdenní minimum, zatímco u dvouletého je na pětiletém maximu. Spread se zužuje kvůli tomu, že investoři na krátkém konci křivky očekávají zvýšení sazeb Fedu, zatímco na dlouhém konci pomalý růst a deflaci.

Banky, které si půjčují na krátkém konci křivky a vypůjčují klientům na dlouhém konci, jsou méně ochotné úvěrovat, když se spread takto zužuje. To tlumí efekty růstu peněžní zásoby a způsobuje recese.

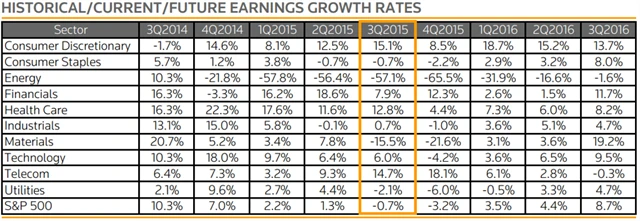

6. Zisky

Zisky v rámci indexu S&P 500 ve vyjádření non-GAAP už třetí kvartál v řadě klesají o 1 %, v účetních standardech GAAP dokonce o 14 %. Společnosti se chtějí zavděčit Wall Street a snaží se pomocí kreativního účetnictví vykouzlit lépe vypadající výsledky. Je nepochopitelné, proč jsou ochotni investoři platit za akcie 17násobek zisků, když tyto zisky klesají. Navíc jsou agresivně manipulovány zpětnými odkupy a dalšími účetními operacemi.

7. Americký dolar

Dlouhodobě je posilující dolar pro USA přínosem, nicméně krátkodobě nejenže negativně ovlivňuje zisky firem, silná měna dopadá na tržby a zisky nadnárodních korporací, které si od poloviny 80. let užívaly oslabování dolaru. Už takhle firmy bojují, aby vykázaly aspoň nějaké zisky v prostředí zpomalující světové ekonomiky, a nyní se musejí ještě vypořádat s negativními dopady vývoje kurzů měn.

8. Výroba

Aktuální makrodata potvrzují, že se americká výroba nachází ve fázi recese. Listopadový index ISM poprvé za 36 měsíců klesl pod 50 bodů a již pátým měsícem klesl. Špatná čísla vykazují také další indexy nákupních manažerů a podnikatelského klimatu.

9. Kreditní spready

Kreditní spready se rozšiřují s tím, jak investoři unikají z korporátních dluhopisů do bezpečí dluhopisů státních. TED spread (rozdíl mezi úrokovými sazbami u mezibankovních půjček a krátkodobých amerických vládních dluhopisů) je v růstovém trendu od roku 2013. Na konci září byl nejvyšší od srpna 2012, kdy zuřila evropská dluhová krize.

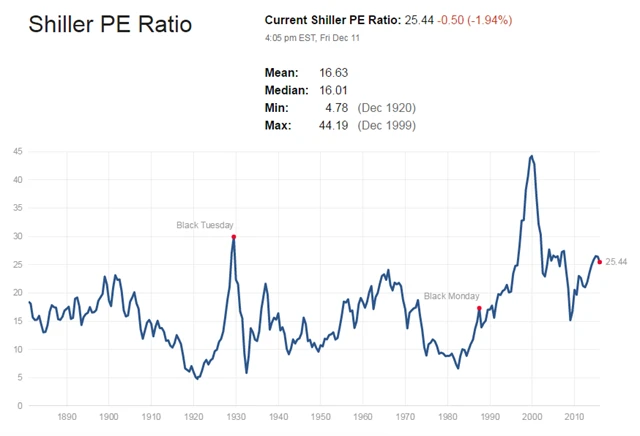

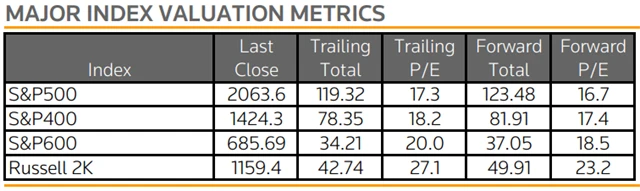

10. Valuace S&P 500

Cyklicky očištěné P/E bylo v listopadu 26,19. Hodnota nad 25 indikuje, že jsou akcie historicky nadhodnocené. V průměru bylo od roku 1881 CAPE 17.

Také P/E na základě aktuálních zisků je s hodnotou 17 nad svým historickým průměrem 15. Ukazatel celkové tržní kapitalizace firem k HDP je 120, tedy o 10 procentních bodů nad úrovní z roku 2007 a o 80 procentních bodů výše než v roce 1980. P/S je 1,82, tedy více než v roce 2007, kdy bylo 1,52, a je tak nejvyšší od roku 2000.

NYSE Margin Debt (půjčky obchodníků na nákupy akcií na NYSE) signalizuje vysokou "zapákovanost" trhu. Margin debt je o 20 % vyšší, než byl na vrcholu technologické bubliny.

Zdroj: CNBC

Aktualita pro rok 2026

Aktuality