Takhle se vybírá správná akciová investice

Obecně platí, že je kurz akcie jakékoli společnosti funkcí dvou základních charakteristik: toho, jak si společnost vede, respektive jak se bude s největší pravděpodobností v budoucnu vyvíjet její hospodaření, a průměrného názoru všech účastníků trhu, jakou by tento předpokládaný scénář měl mít podobu.

Dá se nadefinovat několik dvojic ukazatelů, které popisují tyto dvě základní charakteristiky. Nejčastěji se používají ukazatele zisku na jednu akcii (EPS) a násobku tohoto zisku (P/E). Podobné dvojice lze definovat i pro ukazatele tržeb (a násobku tržeb – P/S), účetní hodnoty (a násobku účetní hodnoty P/BV), provozního zisku (a násobku provozního zisku EV/EBITDA) nebo čistého cash flow (a úrovně požadovaného výnosu, kterým je budoucí čisté cash flow diskontováno).

Budu se věnovat pouze nejčastěji používané dvojici ukazatelů EPS a P/E, nicméně mnohé z níže uvedených závěrů lze aplikovat i pro zbývající ukazatele.

Touto rovnicí lze definovat potenciální výnos investora z investice do libovolné akcie. Zjednodušeně lze říci, že je výnos dán tím, jak se v čase držení akcie změní hospodaření společnosti, jak se změní pohled účastníků trhu na její budoucnost a jak velký výnos případně poplyne z vyplacených dividend.

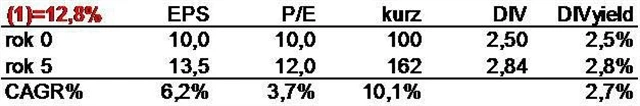

Následující dva příklady podle mého názoru dobře ilustrují rozdíl mezi lepší a horší investici. V případě (1) jsem investoval do společnosti, jejíž ziskovost za 5 let držení vzrostla, akcie byla na začátku podhodnocená (investoři nevěřili, že ziskovost společnosti může takto vzrůst) a vyplácela dividendu. Celkový výnos 12,8 % ročně je z historického pohledu nadprůměrný.

Jaký růst ukazatele EPS je dobrý? Pohled do historie ukazuje, že za posledních zhruba 80 let největší americké společnosti zahrnuté v indexu S&P 500 vykázaly v průměru přibližně 6,2% růst EPS. Pokud tedy narazím na společnost, o níž se domnívám, že by mohla zvyšovat svůj ukazatel EPS o více než 6 %, a tento předpoklad se později naplní, mám velkou šanci, že můj výnos z této investice bude nadprůměrný.

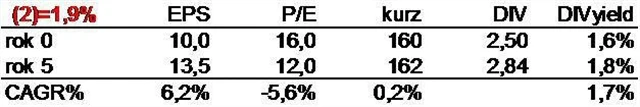

Nesmí však nastat případ (2).

Jedná se o investici do stejné společnosti, nicméně na počátku investoři očekávali, že ziskovost společnosti poroste tímto tempem (tudíž budoucnost již byla započtena v ceně akcie), po naplnění tohoto růstu tedy došlo k poklesu relativního ocenění. Počáteční optimismus ohledně budoucnosti akcie byl vystřídán mnohem konzervativnějším pohledem a veškerý růst, který by za předpokladu neměnnosti relativního ocenění investor získal z titulu růstu ziskovosti, byl eliminován právě poklesem relativního ocenění.

Takže ani sebelepší společnost nemusí být skvělou investicí – pokud je již budoucnost správně započtena v ceně akcií, investor nedosáhne zajímavého výnosu.

Z uvedeného je zřejmé, o co se všichni investoři neustále snaží, tedy nalézt takové společnosti, od kterých většina investorů nic významného neočekává, ale ony pak překvapí nadprůměrným růstem. Investoři se současně chtějí vyvarovat takových investic, kdy společnosti nenaplní očekávání ohledně budoucího nadprůměrného růstu EPS.

Velmi dobrá společnost se pozná tak, že má zpravidla jeden nebo více produktů, které jsou stále více poptávané, konkurence je nedokáže napodobit, případně překonat, náklady společnosti rostou pomaleji než její tržby, díky čemuž dochází i k vyššímu růstu ziskovosti společnosti, než je její růst tržeb, a společnost tento svůj růst nemusí neustále financovat vydáváním nových akcií.

Samozřejmě, takto jasně lze identifikovat velmi kvalitní společnost většinou až poté, co svého úspěchu dosáhne. Kouzlo úspěšného investora spočívá v tom, že je schopen tento budoucí scénář vidět dříve, než nastane a než zbytek trhu dospěje ke stejnému přesvědčení ohledně tohoto scénáře.

Protože investování nikdy není o 100% úspěšnosti investorských předpovědí a je naprostou samozřejmostí, že se hospodaření mnoha společností nevyvine podle představ investora, je k dlouhodobé úspěšnosti v investování potřebné, aby investor dosahoval alespoň nadpoloviční úspěšnosti svých odhadů budoucnosti.

Toho lze podle mě dosáhnout jen tím, že investor porozumí specifikům podnikání konkrétní firmy, díky čemuž má i šanci přesněji než zbytek investorů odhadnout budoucí vývoj hospodaření dané společnosti.

Věřím, že mi metoda "focus investing", tedy zaměření se na menší okruh společností a sektorů a důkladná analýza příslušných podnikatelských modelů, kterou používám při řízení fondu ISČS Top Stocks, může pomoci k dosažení tohoto cíle. Podle mě v tom spočívá umění investovat – když investor přijde na to, jak může vypadat budoucnost jednotlivé společnosti, je zpravidla velmi lehké spočítat její hodnotu (čemuž já říkám řemeslo investování) a dojít k závěru, zda je již tento scénář započítán v ceně akcií, tedy zda je v jejím případě prostor pro úspěšnou investici.

Aktualita pro rok 2026

Aktuality