Cash flow je k ničemu

Akvizice firmy dokáže pořádně zamíchat s jejím účetnictvím. V reálu se nic nezmění, pro akcionáře to ale znamená hodně.

Mám pro vás investiční otázku. Při pohledu na výsledovku, která z následujících firem je cennější?

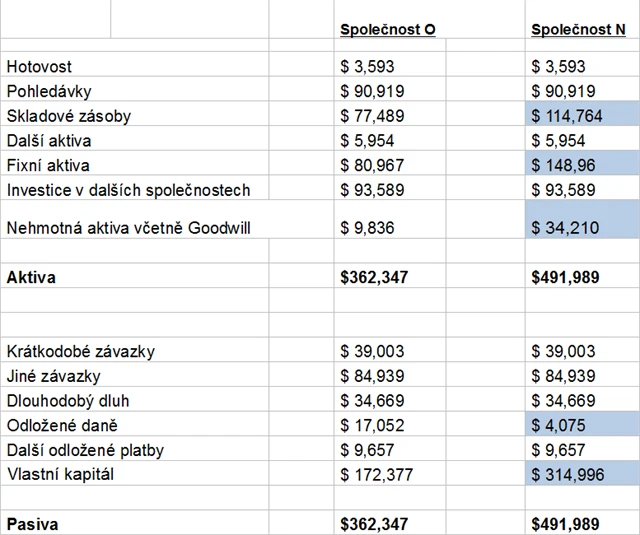

Možná jste uhodli, že se jedná o identickou společnost. Čísla podniku O (Old) ukazují firmu jako samostatnou, hodnoty N (New) se účetně změnily po převzetí jinou společností (třeba X). I když jde o stejnou ekonomickou realitu (tržby, mzdy, daně), účetní zisk se podstatně liší. Co odráží lépe realitu? V čem mohou být účetní standardy zavádějící?

Při akvizici je kupní cena obvykle jiná (vyšší) než čistá hodnota firmy, je tedy nutné upravit rozvahu přebírané firmy, aby účetně odpovídala. Vraťme se k příkladu společnosti O a N. Protože společnost X zaplatila při převzetí O prémii 130 milionů USD oproti účetním aktivům, je nutné ji (nově jako N) zkonsolidovat s touto hodnotou.

Přehodnotí se skladové zásoby, navýší se cena fixních aktiv, a to, co zbude, se zaúčtuje jako Goodwill (modře zvýrazněno). Tyto položky jsou v průběhu následujících let odepisovány (červené zásahy do výsledovky N), takže rozvaha N postupně konverguje k O, ale účetně to snižuje zisk pro mateřskou X.

Jak ziskovou společnost tedy X koupila (O, nebo N)? Odpověď nabízí konstrukt "zisk pro vlastníka", který vymyslel Warren Buffett a který není v souladu s mezinárodně uznávanými účetními principy (GAAP).

Zisk pro vlastníka = A) reportovaný zisk + B) opotřebení, amortizace a další náklady (jako u výsledovky N body 1 a 4) – C) průměrný náklad na udržení konkurenční pozice (obnova strojů, kontrakty, reklama atd.). U O a N jsou všechny položky totožné (stejná společnost), takže pro vlastníka O a N vyjdou nastejno (jaké překvapení). Ovšem zábava začíná, když se nejedná o stejnou společnost.

Realitní fond, který koupil portfolio budov a nyní ho pouze spravuje, bude mít B) téměř totožné s C). Jeho hlavním nákladem je vskutku opotřebení. Ovšem průmyslový podnik, který musí masivně investovat rok co rok, aby si udržel pozici na trhu, může mít C) výrazně vyšší než B). Musí inovovat, jinak by ztratil konkurenceschopnost. V jeho případě bude tedy "zisk pro vlastníka" nižší než GAAP zisk.

Tento přístup diskvalifikuje užitečnost klasického přehledu "cash flow", který Wall Street tak ráda používá jako červený šátek pro nalákání býčích kupců. Cash flow ukazuje pouze B, ale nesnaží se kvantifikovat C. Nedělá to pouze ze zlého úmyslu, je v tom i praktický aspekt. Náklady C jsou v nejlepším pouze kvalifikovaně odhadnutelné (ne exaktní), vycházejí ze zkušenosti managementu a specifik daného oboru. Ale jak prohlásil John Maynard Keynes, "raději budu mít zhruba pravdu, než se exaktně mýlit".

Zdroj: Dopis Berkshire Hathaway akcionářům z roku 1986

Veškeré názory uveřejněné v tomto textu jsou mým soukromým názorem. Obsah nebyl konzultován se zaměstnavatelem, společností BROKERJET České spořitelny, a.s., sdělení tak mohou být v přímém rozporu s jeho názorem.

Aktualita pro rok 2026

Aktuality