Delta varianta koronaviru, obavy z inflace a geopolitická rizika: UBS varuje před novou vlnou volatility a ukazuje na tři jednoduché strategie ochrany hodnoty investičního portfolia

Podle Marka Haefeleho, investičního ředitele UBS Global Wealth Management, mohou akciové trhy dále růst, ale hrozí návrat vyšší volatility. Investoři by proto měli věnovat pozornost svým portfoliím a reagovat na rizika, jako jsou inflace, nové mutace koronaviru nebo geopolitický vývoj.

Mark Haefele dobře ví, že neví, co se bude na trzích dít. Připouští, že ceny akcií mohou dále růst, vidí ale poměrně zřetelná rizika pro lineárně býčí tržní vývoj, a navrhuje proto některá preventivní opatření, jež mohou pomoci chránit peníze investorů. A protože obchodováním živy jsou investiční společnosti, tato opatření zahrnují větší aktivitu, než jakou by bylo mnohými zastánci pasivního přístupu doporučované "sezení si na rukou". Tím se Haefele nijak netají, budiž mu to tedy přičteno k dobru stejně jako zmíněné uvědomění si nevypočitatelnosti dění na trzích.

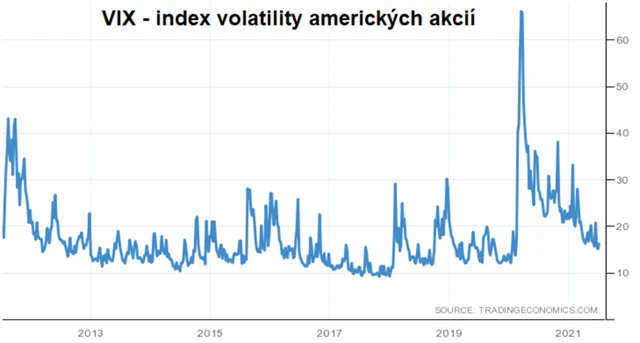

Nižší volatilita (index VIX poměrně hluboko pod 20 body) je podle UBS příležitostí k převážení portfolií a realizaci části zisků z uplynulého roku a čtvrt. Kolísavost na trzích mohou zvýšit inflace, nové mutace koronaviru (první červencový týden to jasně ukázal) nebo třeba geopolitické napětí.

Haefele sice věří, že míra inflace začne po krátkodobém vzepětí klesat, vnímá ale rizika pro tento svůj základní scénář. Pokud by přitom inflace byla vyšší po delší dobu, mohlo by to přimět Fed k postupnému omezování podpory ekonomiky. Silnější hospodářství by sice pro akciový trh mělo být dobrou zprávou, v éře monetárního dopingu ale věci fungují tak trochu naopak. Jasněji ohledně (ne)dočasnosti vyšší inflace přitom podle UBS bude nejdříve na podzim, časové okno pro růst volatility by tu tedy bylo.

O tom, jak může trhy znervóznit potenciál nové vlny epidemie, byť třeba s menšími dopady na hospodářství, asi není potřeba se podrobněji rozepisovat. Heslem dne by byl samozřejmě každý další případný lockdown. A v oblasti (geo)politiky jsou zde nadále vztahy USA s Čínou a Ruskem, které mohou prakticky ze dne na den vyvolat novou nervozitu na burzách.

Haefele má z výše uvedených důvodů pro investory několik doporučení a rad, jak nyní pracovat s portfolii. Nejde o žádné nepřekročitelné desatero (ani co do počtu, ani co do neporušitelnosti), je ale dobré o těchto možnostech vědět a třeba se jimi inspirovat.

1. Ochrana před poklesy cen akcií s využitím put opcí

V době vyšší volatility se hodí mít v portfoliu put opce. Nákup put opce dává investorovi právo prodat podkladové aktivum za předem stanovenou cenu v jasně daném čase. Nižší volatilita přitom zpravidla znamená možnost levnějšího nákupu takových opcí. Vzhledem k většímu riziku poklesu než růstu akciových indexů, jako jsou S&P 500, EURO STOXX 50 nebo SMI (švýcarský akciový index), jsou pak podle UBS zajímavé i spready díky podstatně vyšší implikované volatilitě put opcí hluboce mimo peníze (out-of-the-money, OTM) ve srovnání s implikovanou volatilitou put opcí s vyšší strike úrovní.

2. Realizace zisků z držení akcií, jejichž růstový potenciál se již zdá být omezený

Není čemu nerozumět – zkrátka je dobré vytáhnout z portfolia peníze vydělané na akciích, které již výrazně posílily. Jako pomůcka mohou samozřejmě posloužit valuační ukazatele, jakkoli to u řady vítězných jmen uplynulého roku může být trochu ošidné. Pamatujte, že by vám mělo být vlastně jedno, zda akcie, na které jste vydělali 50 % a prodáte ji, bude dále posilovat, a vydělají na ní tedy ostatní. Vašich 50 % zůstane vašich, dalších padesát může přijít jinde.

3. Nákup akcií firem se silnou pozicí v cenotvorbě jako ochrana před možnou vyšší inflací

Řada defenzivních titulů podle UBS v současném prostředí nabízí atraktivní poměr rizika a možného výnosu. UBS se líbí sektory zdravotní péče a nemovitostí. Mark Haefele také vypichuje firmy se silnými tržními pozicemi, stabilními ziskovými maržemi a produkty, které nelze jednoduše nahradit. Podle UBS je mnoho takových společností v odvětvích IT, komunikačních služeb, průmyslu a zbytného spotřebního zboží a služeb.

Zdroj: UBS

Aktualita pro rok 2026

Doporučujeme

Aktuality