Jak dodržovat předsevzetí v oblasti spoření a jak (nejen) letos investovat?

Konečně začnu spořit. Budu spořit více. Začnu investovat. I taková finanční předsevzetí si (nejen) Češi dávali startu letošního roku. Jak se předsevzetí držet, a to nejen letos, ale dlouhodobě? A jak letos (začít) investovat?

Jak dodržovat předsevzetí v oblasti spoření

Spoření bývá častým novoročním předsevzetím, ale ne každému vydrží počáteční nadšení až do prosince. Není proto od věci si nastavit trvalý příkaz, třeba i s konkrétním názvem spoření (třeba "finanční rezerva", "dovolená" a podobně), a nasměrovat ho na spořicí nebo depozitní účet, ke kterému nemáte platební kartu. Úspory tak nebudete mít na očích a snáze odoláte pokušení s nimi manipulovat.

Pokud peníze nebudete potřebovat delší dobu, neměli byste je jen odkládat bokem v rámci spoření, ale také investovat (do fondů, do zlata). Při spoření i investování jsou důležité odhodlání, disciplína a konkrétní cíle. Může vám s tím pomoci i dohled dalšího zodpovědného člověka (odborníka nebo někoho z rodiny).

Spoření lze nastartovat i plánováním výdajů

Řada lidí na začátku roku říká, že nemá z čeho spořit ani na doporučovanou rezervu "rychlých peněz". Takové konstatování je samozřejmě brzdí při investování. Je na to přitom celkem jednoduchý a známý recept, kterým se ale mnozí neumějí nebo nechtějí řídit.

Žijeme ve světě peněz. Abychom si dokázali vyčlenit prostředky na spoření, potřebujeme nejdříve důkladné plánování výdajů. Na začátku roku je proto dobré si vytvořit rezervu rodinného rozpočtu. Stačí si sepsat všechny výdaje a určit si priority, tedy opravdu nutné výdaje. Méně podstatné položky lze snížit nebo úplně vypustit. V rozpočtu často najdete mnoho položek, bez kterých se obejdete nebo je dokážete nahradit levnější alternativou. Řeč je třeba o změně dodavatelů energií, komunikačních služeb, o refinancování nebo spojení úvěrů a podobně.

Ještě lepší je sestavit (nejlépe s odborníkem) také dlouhodobý finanční plán na několik let. Pokud si chcete koupit auto, rekonstruovat byt, naspořit dětem na studium nebo cokoli jiného, je potřeba to vše zohlednit a začít hledat ve výdajích rezervy na spoření. Je správné mít naspořenou rezervu alespoň ve výši šesti měsíčních výdělků.

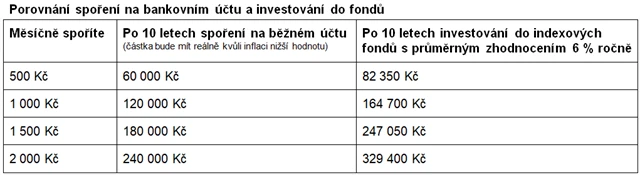

Když máte rezervu již vytvořenou, můžete se pustit do investování. Mnoho začínajících investorů by chtělo peníze zhodnotit výrazně, bez rizika a hlavně rychle. Tak to ale nefunguje. Při investování se musíte rozhodnout na základě jednoduché rovnice – čím vyšší riziko jste ochotni podstoupit a čím déle necháte peníze pracovat, tím vyšší výnos můžete očekávat. Na trhu jsou produkty od konzervativních s výnosy okolo 3 % až po rizikové s nadstandardními výnosy nad 10 % ročně. Při výběru vhodných nástrojů je možné oslovit poradce či zprostředkovatele, který porovná jednotlivé nástroje i s nimi spojené náklady (poplatky), jež mají samozřejmě vliv na celkové výnosy.

Nejen v roce 2022 bude nepochybně důležitou roli hrát diverzifikace, tedy rozložení investovaných peněz do většího množství nástrojů. V době pokračující pandemie se jako rozumné jeví mít v portfoliu akcie z celého světa a na jednotlivé sektory a regiony se soustředit až posléze. Jako určité zajištění portfolia je namístě zvážit 10-15 % peněz vložit do drahých kovů, které stabilizují celkovou hodnotu investovaných peněz v době prudkých tržních výkyvů.

Tři tipy, jak investovat a vyhnout se chybám

1. Zvolte produkt vhodný pro konkrétní investiční cíl

Chceme mít finanční rezervu, být finančně nezávislí, mít kvalitnější zdravotní péči, možná i odejít dříve do důchodu. Kdo by to nepodepsal. Rozdíl je ale v tom, jak si na takové cíle spoříme. Na spořicím nebo depozitním účtu si lze vytvářet finanční rezervu a mít peníze po ruce, ale počítejte s tím, že vám je může znehodnocovat inflace. Tyto peníze zkrátka nejsou určené k investování.

Pokud víte, že peníze nebudete potřebovat delší dobu, například 5-10 let, investujte je prostřednictvím dlouhodobých investic, například do ETF, podílových fondů, zlata a podobně. A mimochodem, je dobré zkontrolovat si své případné úspory ve třetím důchodovém pilíři. Mnoho lidí si stále spoří v garantovaných fondech s nízkým zhodnocením, čímž se připravuje o lepší důchod v budoucnu.

2. Diverzifikujte

Vaše portfolio by mělo být širší a rozvrstvené do různých produktů.

- Pokud víte, že investované peníze budete chtít využít v době kratší než 5 let, zvažte například realitní fondy nebo fondy zaměřené na dluhopisy, které budou tvořit konzervativnější složku portfolia s nižším rizikem.

- Pokud víte, že peníze budete potřebovat až za 10 let, můžete se svézt na (předpokládané) vlně růstu cen akcií, zajímavé mohou být také komodity.

- Je namístě portfolio zajistit investicemi do drahých kovů, které mohou mít podíl 10-15 %. Na to je vhodné například investiční zlato, které je osvobozené od DPH. V čase krize jeho cena roste a má dobrý poměr váhy a peněz, které do něj lze uložit.

Příklad: Spoření na dofinancování hypotéky

V bance v současnosti potřebujete na dofinancování hypotéky nejčastěji 20 % hodnoty nemovitosti. Mladému člověku na začátek stačí i menší startovací jednopokojový byt za 2 500 000 Kč, který je potřeba dofinancovat sumou 500 000 Kč. Pokud chcete svým dětem pomoci se osamostatnit, aby si mohly finančně dovolit vlastní bydlení, můžete jim odkládat například 2 500 Kč každý měsíc a vhodným investováním cílové sumy 500 000 Kč dosáhnete za necelých 12 let (jme v matematickém příkladu, čili samozřejmě nevíme, kolik v té době bude stát uvažovaná nemovitost). Průměrné zhodnocení akcií je dlouhodobě 5-6 % ročně a s podobným zhodnocením lze počítat i v případě zlata. Protože je důležité investice diverzifikovat, spoření lze rozdělit, tedy 1 250 Kč pravidelně spořit do akciových ETF a 1 250 Kč do zlata. Čím více budete měsíčně spořit, tím rychleji se k investičnímu cíli dopracujete. Například pokud si mladý pracující člověk dokáže spořit po 5 000 Kč měsíčně, 500 000 Kč na dofinancování hypotéky dosáhne za necelých 7 let.

3. Dodržujte investiční horizont

Nezkušené investory občas vyplaší negativní zprávy, takže pak hromadně ruší investice nebo vybírají jen malé zisky. Platí ale jednoduché pravidlo – akcie, akciové fondy, indexové fondy a investiční zlato patří do dlouhodobého investování a je potřeba do nich vkládat peníze 5 let a více. Až pak lze předpokládat opravdu zajímavé zhodnocení. Čím dříve začnete investovat a čím déle necháte své peníze pracovat, tím vaše naspořená suma může být vyšší.

Příklad: Spoření pro děti

20 let je výborný časový horizont na spoření pro děti od jejich narození. Při 6% ročním zhodnocení můžete dítěti investovat do ETF například 750 Kč měsíčně, tedy 25 Kč denně, a po 20 letech takového spoření můžete vybrat naspořenou sumu téměř 350 000 Kč. Pokud začnete spořit později, například v 10 letech dítěte, ale chcete mít pro něj ve 20 naspořenou stejnou sumu, budete muset spořit 2 125 Kč měsíčně.

Zdroj: FinGO.cz

Aktualita pro rok 2026

Aktuality