Spoříte v bance? Tak počítejte se ztrátou

Lidé dávají přednost jistotě. Proto většina majetku českých domácností leží v bankách. Lidé mají představu jistého zhodnocení, ta je ovšem pouze fiktivní. Ve skutečnosti naprostá většina finančních domů nabízí jistotu jedinou - jistotu ztráty.

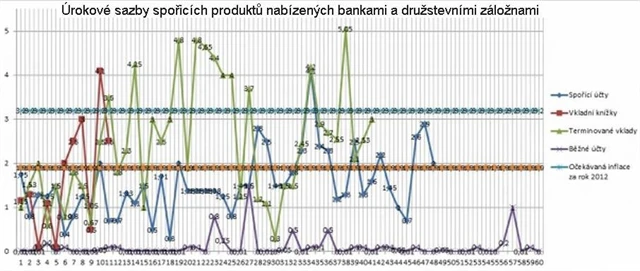

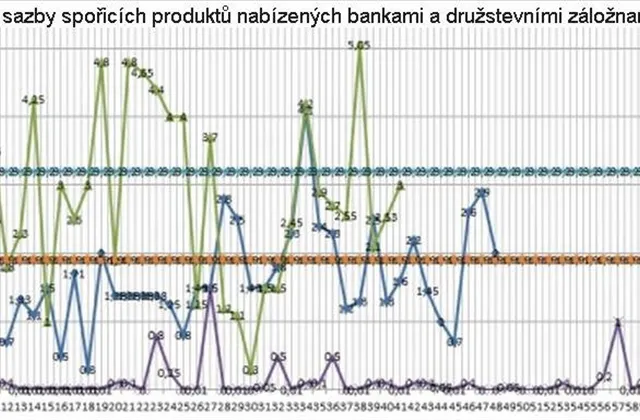

V prvním grafu jsou znázorněny 4 možnosti uložení peněz (termínované vklady, spořicí účty, vkladní knížky a běžné účty), které s sebou nesou minimální riziko. Čísla na vertikální ose značí různé (anonymizované) subjekty nabízející tyto služby. Pro představu jsou v grafu dvě křivky meziročního cenového růstu za rok 2011 a předpoklad pro rok 2012, který je rozhodně relevantnější pro hodnoty aktuálních nominálních úroků. Veškerá porovnání nepočítají s provozními náklady jednotlivých účtů, jako jsou poplatky, počáteční vklady nebo daně, ale čistě jen s úrokovou mírou, tudíž v reálu by se výnosy různě snížily.

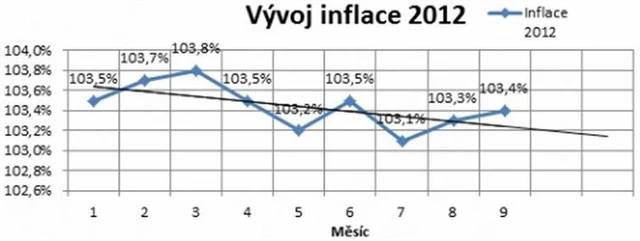

Inflaci chápejme jako všeobecné zvýšení cenové hladiny, běžně měřené indexem spotřebitelských cen. Odhad pro celý rok 2012 je 3,2 %.

Jediným druhem spoření, který je alespoň v roce 2012 schopný uchovat kupní sílu peněz, jsou termínované vklady, přičemž je dobré připomenout, že inflace 3,2 % je pouze odhadem, realita bude pravděpodobné o něco vyšší. Úplně nejvyšších úroků lze dosáhnout uložením peněz na termínované účty u těchto finančních ústavů:

ANO spořitelní družstvo (5,05 %)

Raiffeisenbank – eKonto Garant (4,8 %)

Metropolitní spořitelní družstvo (4,8 %)

Artesa spořitelní družstvo (4,65 %).

Vkladní knížka u Moravského peněžního ústavu nabízí 4,1 %. Ten také nabízí spořicí účet se stejným úrokem, tudíž je to jediný spořící účet převyšující míru inflace.

Nad mírou inflace jsou ovšem především produkty, které jsou uzavírány na delší než jednoletou periodu, přičemž nejvyšší úrokovou sazbu banky nabízejí u vkladů na pět či více let. Tím roste riziko, že inflace v průběhu trvání vkladu vzroste i nad úroveň nabízených sazeb.