Diverzifikace: U amerických akcií zbytečné téma?

V každé investiční příručce se bezpochyby dočtete, že klíčem k úspěchu v dlouhodobém investování je "nedávat všechna vejce do jednoho košíku". Dokonce i profesionálové považují diverzifikaci za vhodný způsob snížení rizikovosti portfolia. Rok 2011 byl ovšem pro investory (a investiční teorie) těžkou zkouškou. Nervozita na trzích a panika obchodníků po každé akci ratingových agentur způsobovaly jediné: investoři v podstatě rezignovali na hledání ideálního portfolia - diverzifikace téměř přestala mít smysl.

Mezi roky 2006 a 2011 se vždy při zostření krize vyšplhaly korelace jednotlivých aktiv a regionů k číslu 1. Právě hodnota 1 znamená dokonalou korelaci, tedy pohyb aktiv jedním směrem. Když je například korelace akcií v indexu S&P 500 1, všechny akcie se pohybují stejným směrem.

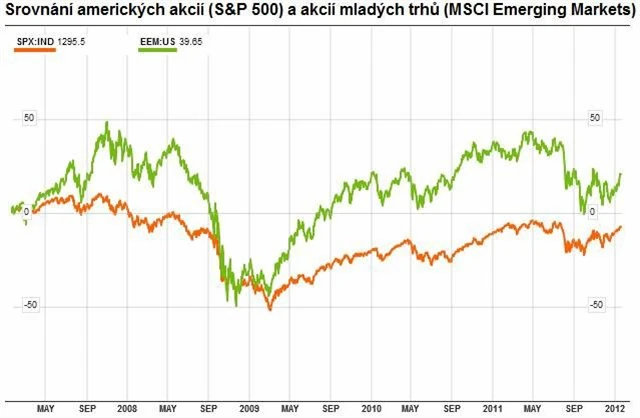

Mezi S&P 500 a mladými trhy byl vztah nebývale těsný (korelace byla okolo 0,79), podobně jako v případě S&P 500 a akcií menších firem (small-caps) - 0,94 - nebo s neamerickými akciemi (0,85).

Pro zastánce diverzifikace jsou čísla hodně znepokojivá. A co je smutnější, situace se nemění. Podle průzkumu Factor Advisors dosáhla korelace indexu S&P 500 s "hodnotovými" akciemi čísla 0,99, stejně jako v případě druhé skupiny – akcií "růstových".

Takovou daň si vybírají současné turbulance na trzích. Diverzifikace napříč tituly začíná být zbytečná. Korelace dnes dosahují nejvyšších hodnot od poloviny 90. let.

Diverzifikovat v roce 2012?

Evropa zůstává "zabředlá" do své krize, ale americké ekonomice analytici předpovídají zlepšení, ne-li dokonce hvězdný růst. Rovněž obavy z čínského "tvrdého přistání" ustupují a většina ekonomů mluví o přistání "měkkém".

Tato světýlka na konci tunelu ovšem nemohou dostatečně kompenzovat neutěšivou situaci v Evropě, kde se společná měna stále více podobá naklánějícímu se Titaniku. Finanční krize s případnými globálními dopady za námi ještě zdaleka není.

Sečteno a podtrženo, budoucí vývoj korelací má ve svých rukou Brusel, což pro investory není dobrá zpráva. Vzhledem k tempu řešení dluhových problémů evropskými autoritami bychom i v případě časového rámce, v němž by se krizové rozdělení korelací mělo upravit do normálu, neměli čekat zázraky.

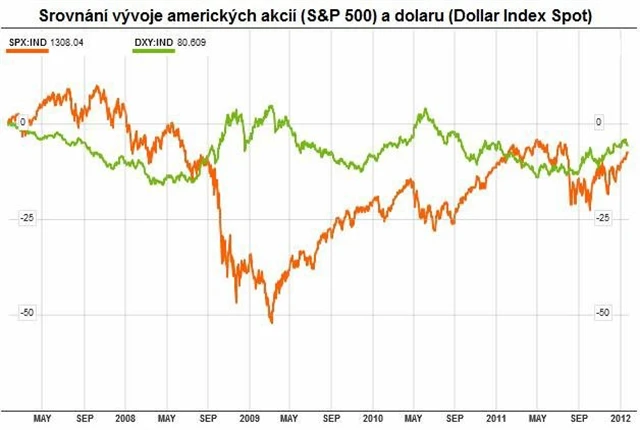

Přesto doufejme, že "rizikovost" na trzích dosáhla vrcholu už v roce 2011. Dá se to ilustrovat na vzájemných vztazích mezi tzv. bezpečnými a rizikovými aktivy. Loni jsme byli svědky korelace mezi americkými akciemi a dolarem -0,53, tedy blízko 30letého minima. Mezi americkými akciemi a státními dluhopisy to bylo -0,81 (nejníže za 13 let).

Zdroj: WSJ

Aktualita pro rok 2026

Aktuality