Má smysl na trhu chytat padající nůž?

Fráze "Don't Catch a Falling Knife" patří na finančních trzích mezi obchodníky a investory k velice populárním. Volně přeloženo znamená, že by se obchodníci a investoři neměli pokoušet nakupovat akcie, komodity či jiné investiční instrumenty, jejichž cena prudce klesá, a neměli by se snažit odhadnout dno sestupného trendu. Opravdu toto pravidlo platí? Odpověď samozřejmě není jednoznačná.

Na věc nelze nahlížet černobíle. Pro krátkodobé až střednědobé spekulanty obchodující na páku je pravidlo bezesporu velmi užitečné. V případě dlouhodobých investorů do akcií, kteří nevyužívají pákového efektu, však mohou být "Falling Knives" zajímavou investiční příležitostí. K tomuto závěru alespoň dospěla studie Falling Knives Around the World, kterou zpracoval Brandes Institute.

Studie zkoumala výkonnost akcií, jejichž cena v průběhu 12 měsíců propadla o 60 % a více (Falling Knives). Do průzkumu byly zahrnuty pouze akcie firem, jejichž tržní kapitalizace byla i po poklesu vyšší než 100 milionů dolarů. Tím se ze studie vyloučí micro-caps a velmi malé small-caps. Využita byla databáze Compustat. Výzkum byl prováděn v období ledna 1980 až prosince 2000. Následně byla měřena absolutní výkonnost každého titulu po dobu 3 let. Stejně tak byla měřena výkonnost akciového indexu dané země.

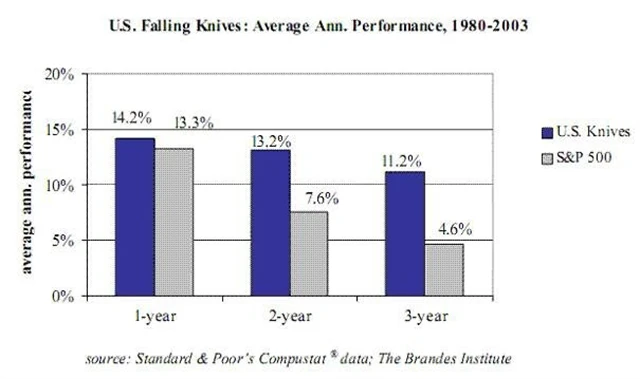

V USA bylo v daném období identifikováno 1 904 titulů, které splňovaly výše uvedené charakteristiky. Jejich výkonnost byla v horizontu 3 let o poznání vyšší než v případě akciového indexu S&P 500. Studie dále odhalila, že procento zbankrotovaných firem bylo ve zkoumaném vzorku mnohonásobně vyšší oproti průměrným hodnotám. Z výsledků dále vyplývá, že nadprůměrná výkonnost vůči indexu byla způsobena malým množstvím akcií, jejichž cena vystřelila strmě vzhůru. V průměru překonaly Falling Knives index o 6,6 procentního bodu. Pokud ovšem vezmeme medián, zjistíme, že zkoumaný vzorek zaostal v horizontu tří let za indexem o 7,7 procentního bodu zhodnocení.

Průměrná roční výkonnost Falling Knives v USA v období 1980 až 2003 (Zdroj: Brandes Institute)

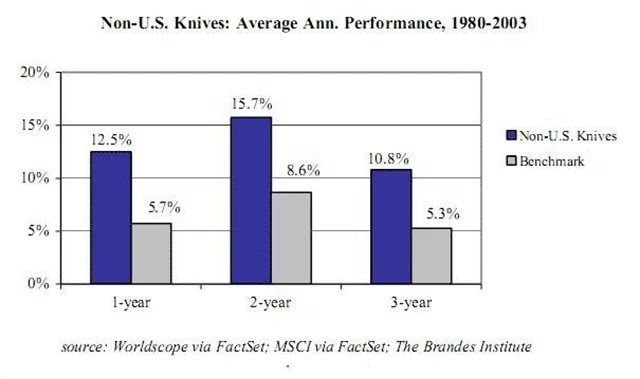

Mimo Spojené státy bylo identifikováno 934 vhodných titulů. Množství bankrotů bylo o poznání menší. I zde vidíme nadprůměrnou výkonnost zkoumaného vzorku akcií (10,8 % vs. 5,3 %). I zde stojí za výsledkem poměrně malé množství akcií. V případě mediánu zaostaly akcie za indexem o 3 procentní body.

Průměrná roční výkonnost Falling Knives mimo USA v období 1980-2003 (Zdroj: Brandes Institute)

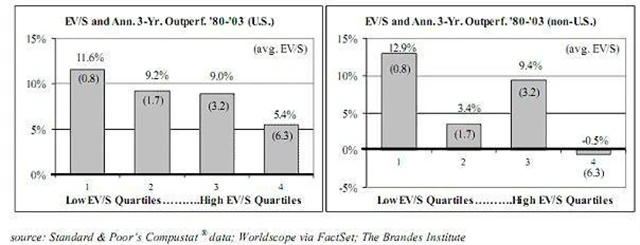

Ve studii bylo dále zkoumáno, zda lze výsledky vylepšit pomocí ukazatele EV/S (Enterprise-value-to-sales), který měří hodnotu podniku k jeho tržbám. Akcie byly rozděleny do čtyř skupin podle velikosti výše uvedeného ukazatele. Bylo zjištěno, že podniky s nejnižší hodnotou ukazatele překonávají index o poznání více než firmy s vysokými hodnotami. Nejlépe se dařilo prvnímu kvartilu s průměrnou hodnotou ukazatele 0,8, který překonal index o 11,6 procentního bodu.

Seřazení Falling Knives podle EV/S a následné srovnání výkonnosti s indexem S&P 500 (Zdroj: Brandes Institute)

Závěry studie

Riziko bankrotu bylo ve srovnání s průměrem vyšší, nicméně i po započtení zbankrotovaných firem překonal zkoumaný vzorek výrazně výkonnost indexu S&P 500.

Riziko bankrotu zahraničních Falling Knives bylo ve srovnání se vzorkem z USA nižší, ale přesto firmy výrazně překonaly benchmark.

Nadprůměrná výkonnost vůči indexu byla způsobena malým množstvím akcií. Hlubší průzkum a selekce může napomoci k lepším výsledkům.

Ukazatel EV/S (Enterprise-value-to-sales) může investorům pomoci při identifikaci nejlepších investičních příležitostí v rámci Falling Knives.

Zdroj: Colosseum

Aktualita pro rok 2026

Aktuality