Je akciový trh správně oceněn?

Kvůli některým pojmům v oblasti oceňování investoři občas narazí. Mýtus hodnoty a sen stát se příštím Warrenem Buffettem už mnohokrát skončily obrovskými ztrátami nebo výnosy, které ani nepokryly náklady a daně. Poměr tržní ceny vůči zisku (P/E) a další ukazatele nicméně zůstávají jedním z hlavních informačních zdrojů investičních stratégů a akciových investorů.

Investiční guru Jeremy Grantham, který jako jeden z mála správně předpověděl začátek akciové rally v březnu roku 2009, například věří v cyklus, ve kterém se vyvíjejí firemní zisky, a především marže.

Jedním z hlavních důvodů optimismu pro dalších pět výsledkových sezón byla expanze firemních marží a velice nízká očekávání analytiků.

Ohledně 4. čtvrtletí roku 2008 byli analytici extrémně negativní a silně podceňovali rychlost, s jakou byly společnosti schopny snížit své náklady. Taková stabilizace firemních marží byla nutná pro akciovou rally, když se zisky začaly zvětšovat mnohem rychleji, než by kdo čekal.

Firemní marže jsou extrémně cyklické. S růstem jsou společnosti schopny lépe řídit své náklady, najímat zaměstnance apod.. Pokud však ekonomika z jakéhokoliv důvodu oslabí, příjmy jsou nižší, náklady zůstanou stejně vysoké a zisky se nakonec sníží.

Podniky jsou za takových okolností kvůli záchraně zisků nuceny snížit náklady. To znamená, že zisky konstantně oscilují okolo průměru v závislosti na ekonomickém cyklu.

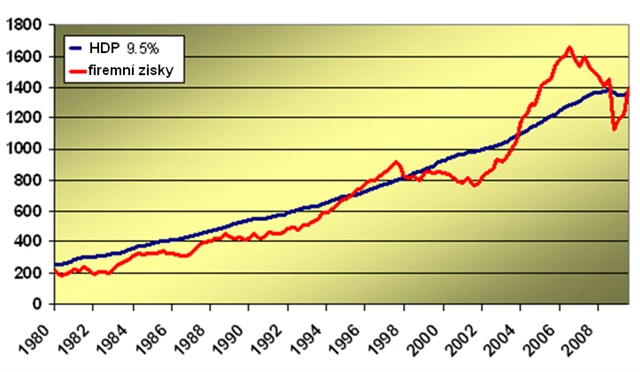

V posledních 50 letech rostly firemní zisky v průměru o 9,5 %. Pokud vynásobíme hrubý domácí produkt (HDP) průměrným růstem zisků, dostaneme dlouhodobý trend, jak by měly firemní zisky vypadat. Poté srovnáme skutečné firemní zisky s tímto výsledkem a zjistíme tak, zda jsou firemní zisky "přehřáté", nebo se vyvíjejí v souladu s ekonomikou. Výsledek je následující:

Na základě udržitelnosti firemních zisků lze vyvodit, že trh je mírně přeceněný (o cca 5,5 %).

Průměr obratu má tendenci v obou směrech spíše přestřelit. Pokud je tedy trh technicky přeceněný podle tohoto měření, je potřeba pochopit a respektovat skutečnost, že zisky pravděpodobně budou se stabilizací ekonomiky růst. To by mohlo vyústit dokonce i ve větší přecenění trhu (tak jako v letech 2006 a 2007).

Toto měření samozřejmě není nijak zázračné, ale poskytuje nám realistický pohled na to, kde zisky jsou a zda je v současnosti ekonomika z hlediska udržitelnosti zisků přehřátá, nebo není.(pozn. odhady analytiků a iracionální oceňování při tomto měření nejsou brány v potaz)

To určitě neznamená, že by na trhu měla nastat korekce nebo pád. Potvrzuje to, že cyklus boom and bust vytvořený Fedem je skutečně "v provozu" a mohli bychom se ohledně zisků a jejich udržitelnosti ocitat uprostřed dalšího extrémního přestřelení nahoru. Pokud se zisky začínají snižovat, trh by se mohl znovu otřást.

Zdroj: Pragmatic Capitalism

Aktualita pro rok 2026

Aktuality