Citibank: Pravidelné investování je receptem na současné podmínky

Veřejné zadlužení mnoha zemí se neustále prohlubuje, nervozita na trzích roste, zvyšuje se volatilita. Nikdo přesně neví, co čeká světovou ekonomiku. Ve vyspělých zemích lze však očekávat spíše slabý růst. S tím souhlasí i experti ze Citibank. Ti v současné době doporučují pravidelné investování, které omezuje účinky volatility na výkonnost portfolia.

Na finančních trzích je hlavním tématem fiskální stabilizace, která bude mít pravděpodobně dopad na udržení tempa oživení světové ekonomiky.

Existují dva základní přístupy. Spojené státy reagují pumpováním peněz do systému za účelem podpory ekonomiky. Peníze tak budou nejspíše stahovat velice zvolna. Evropa naopak zastává názor, že by se tyto napumpované peníze měly stáhnout co nejdříve.

Oba přístupy mají svá rizika. Evropský model by podle Pavla Drahotského, ředitele Citigold and Investment Sales, mohl znamenat opakování japonského scénáře. Příliš tvrdá disciplína, jakou plánuje např. Německo, by totiž mohla ekonomiku přidusit. Naopak v Americe dokáže extrémní stimulace ekonomiky po dobu dvou až tří let generovat růst, ale následně se mohou vytvořit dodatečné bubliny.

Od listopadu 2009 došlo k oslabení na měnovém páru EUR/USD z hodnoty maxima o více než 20 procent. Na oslabení eura se podílelo především Řecko. Situace podporuje zvýšenou volatilitu.

Vývoj měnového páru EUR/USD sledujte zde

Optimální portfolio

"Před dvěma lety si nikdo nepředstavil problém okolo Lehman Brothers. Před rokem nikdo netušil krizi vyvolanou Řeckem. V dalších letech budou ekonomiku zasahovat další nová témata. Není potřeba se hroutit, že něco padá, naopak – z pohledu dlouhodobého investora je každá korekce, regionální propad nebo oslabení sektoru příležitostí," tvrdí Drahotský.

Pro dlouhodobé investory doporučují analytici ze Citibank akcie rozvíjejících se trhů, dividendové tituly a komodity.

"Pokud vsadíte vše na jednu kartu, riziko je enormní. Výkyvy dosahují přes 20 procent za kvartál. Pokud se přistupuje k portfoliu jako k celku složeného z opačně korelovaných nástrojů, je výsledný výkon i volatilita portfolia podstatně menší," říká Drahotský. Pravidelně investovat je podle něj nejlepší na měsíční bázi. Z pohledu produktů se vyplatí co nejvíce diverzifikované portfolio v celé škále investičních prostředků. David Kögler, manažer investičních produktů, radí: "Pokud se klientovi podaří vytvořit portfolio s různými třídami aktiv od komoditního trhu, přes dluhopisy až po akciovou složku, má větší šanci ustát podobnou situaci, jaká nastala ve druhém kvartálu na finančních trzích, kdy nastala korekce na akciích a růst výnosů dluhopisů." Podle Köglera je důležité mít portfolio diverzifikované také měnově.

Ekonomický výhled

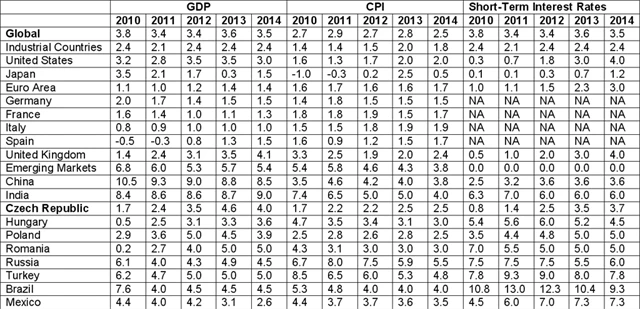

Z hlediska globálního ekonomického výhledu bude podle analytika Citibank Jaromíra Šindela pokračovat silný růst v mladých ekonomikách, zatímco vyspělé ekonomiky by měly vykazovat nižší ekonomický růst. To samé platí pro inflaci. Úrokové sazby ve vyspělých ekonomikách budou spíše nízké, s výhledem dostat se do normálu kolem 3 až 4 procent až v letech 2012 a 2013.

Růst v eurozóně by měl být dlouhodobě pod potenciálem. K růstu v eurozóně přispějí především Německo a Francie. Vývoj EUR/USD by měl podporovat oživení německého exportu zároveň s tím, jak bude silná poptávka v mladých ekonomikách. Podíl exportu Německa do mladých asijských ekonomik se více než zdvojnásobil.

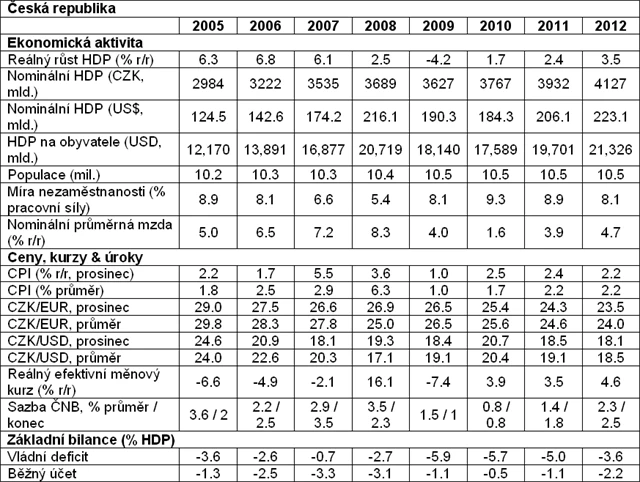

Otázkou zůstává, jak se se slabším růstem v eurozóně, který se do roku 2014 očekává pod 1,5 procenta, dokáže vyrovnat Česká republika. Německo, Francie a Benelux, tedy země, které Českou republiku nejvíce ovlivňují, by měly vykazovat silnější růsty, což je pro ČR dobrá zpráva. Na druhou stranu v Itálii, Španělsku a dalších jižních státech, kde je proces fiskální konsolidace tvrdší, se očekává nulový růst nebo dokonce recese.

Česká republika pravděpodobně nebude profitovat z růstu mladých ekonomik, protože mnoho firem přesouvá svou výrobu dále na východ, což by v dlouhodobém horizontu mělo být spíše negativní.

Ve Spojených státech stále existuje riziko obratu ekonomiky ve druhém pololetí, např. z důvodu vývoje ve stavebnictví, které se výrazně nezotavilo. Ve prospěch růstu hovoří některé ukazatele a výsledky firem, jež vytvářejí slušné podmínky pro zaměstnanost. V současnosti je v USA růst o zhruba půl procentního bodu horší než se čekalo v minulosti, nicméně se stále očekává pozitivní vývoj.

Aktualita pro rok 2026

Aktuality