Blíží se soumrak indexového investování? Příští vítězové budou drtivě porážet ty průměrné

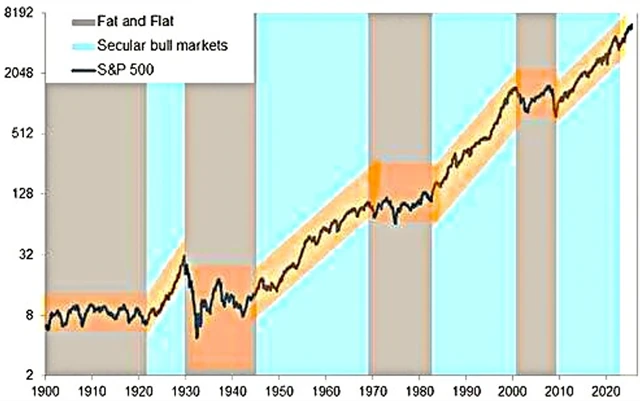

Podle investičních stratégů Davida Kostina a Petera Oppenheimera z investiční banky Goldman Sachs vstupují akciové trhy do nového dlouhodobého sekulárního cyklu. Má jím být cyklus takzvaně postmoderní. Jeho hlavní charakteristikou jsou nižší celkové výnosy (takzvaná beta) než v minulosti, ale zároveň větší příležitosti pro dosažení nadprůměrných výnosů (takzvaná alfa). Banka, která vydělává mimo jiné na konkrétních investičních tipech a jejich "prodeji" klientům, něco takového hlásat vlastně trochu musí. Pohled obou stratégů je ale k věci.

Proč nižší výnosy?

Předchozí silný býčí trend na americkém akciovém trhu byl z počátečních nízkých valuací tažen klesajícími úrokovými sazbami, rostoucími ziskovými maržemi a globalizací. V současnosti jsou ale ocenění i marže už na velice vysokých úrovních a úrokové sazby mají jen omezený prostor klesat, protože v ekonomice trvá riziko zvýšené inflace.

Kde hledat příležitosti?

I v tomto prostředí se otevírají významné investiční příležitosti a strategické možnosti.

- Širší diverzifikace: Bude klíčové nesázet většinu peněz na několik málo akcií nebo sektorů. Vyplatí se geografická, sektorová i faktorová (například růstové vs. hodnotové tituly) diverzifikace.

- Vznik nových megatrendů: Některé dřívější motory růstu ztrácejí na výkonu, ale objevují se nová témata. Příkladem z posledních několika let je umělá inteligence, která vytváří poptávku po modernizaci infrastruktury (digitální i fyzické) a slibuje růst produktivity napříč sektory. Zajímavé je také téma longevity. Stárnutí populace a snaha o prodloužení kvalitního života vytvářejí obrovskou poptávku po inovacích ve zdravotnictví a farmacii.

- Rozdíly mezi vítězi a poraženými: Rozpětí výkonnosti mezi jednotlivými akciemi, sektory a faktory se pravděpodobně budou rozšiřovat. To bude úrodná půda pro stock-picking a aktivní správu investic.

- Konec dominance jednoho faktoru: Období, kdy výkonnostně drtivě dominoval pouze faktor růstu (growth) na úkor hodnoty (value), končí. Budoucnost by měla být eklektičtější, dobře fungovat by mohlo více faktorů současně.

Investoři by se měli připravit na období nižších výnosů širokého akciového trhu jako celku. Nadprůměrných zisků bude možné dosahovat díky pečlivému výběru aktiv, diverzifikaci a sázkám na společnosti, které budou těžit z nových strukturálních trendů. Pokud zvažujete, že byste tyto trendy chtěli zohlednit ve svém portfoliu, ale nejste si jistí, jak na to, poraďte se.