4 chyby při investování za hranicemi

Investoři se často ostýchají pustit se do mezinárodního investování. Mají strach, že cizokrajné firmy neznají, stejně jako nemají povědomí o stavu ekonomiky a politiky zemí, v nichž tyto společnosti působí. Regionální diverzifikace také už dnes není tím, čím bývala před lety, když korelace mezi akciovými trhy celosvětově roste. I tak se ale stále vyplatí sebrat odvahu a se svým akciovým portfoliem za hranice zavítat. Stačí se vyvarovat čtyř hrubek.

Pokud se necítíte na investice přímo na zahraniční burze, můžete pro začátek zvolit mezinárodní expozici prostřednictvím investice do zavedené nadnárodní korporace, jejíž produkty jsou vám dobře známé. Další možností je vsadit na regionálně zaměřený fond, s nímž vám odpadne i výběr jednotlivých akcií. Například burzovně obchodované fondy (ETF) nabízejí způsob, jak snadno získat diverzifikovanou zahraniční expozici.

Investoři ale často dělají při mezinárodním investování školácké chyby. Jaké pasti na vaše portfolio mohou číhat za hranicemi rozvinutých trhů?

1. Ekonomika není akciový trh

Prosperující ekonomika negarantuje býčí trh s akciemi a růst cen akcií neznamená růst ekonomiky. Ekonomický růst může urychlit vzestup mezd, který na druhé straně tlačí na firemní marže. Nízké marže nejsou pro akcie dobré, čínský příklad mluví za vše.

Stabilní ekonomický růst je v pořádku, příliš rychlý růst ale může podnítit inflaci. Reakcí na ni může být rozhodnutí centrální banky zvýšit sazby, jejichž růst je negativní pro akcie.

Ekonomiky rostoucí rychlým tempem obvykle potřebují příliv kapitálu, aby tempo růstu udržely. Zředění trhu kvůli emisi nových akcií se může odrazit na výnosech z akciového investování.

Vládní reformy, které zlepšují dlouhodobý ekonomický výhled, mohou krátkodobě způsobit potíže velkým hráčům na akciovém trhu. Mexiko je toho dobrým příkladem - antimonopolní reformy prezidenta Enriqueho Peni Nieta by mohly dlouhodobě nastartovat investice a snížit ceny spotřebitelům. Pravděpodobně ale sníží zisky největším firmám, jejichž akcie jsou zastoupeny na mexickém trhu.

Sentiment a valuace hrají velkou roli. Slušné akciové výnosy mohou přinést i slabé ekonomiky, pokud začne být sentiment až příliš negativní. Řecko se mohlo pochlubit nejvyšším výnosem akcií v Evropě v roce 2012 navzdory skutečnosti, že bylo pátým rokem v recesi a přežívalo jen díky dvěma záchranným injekcím. Naproti tomu index emerging markets vykazoval vysoké valuace začátkem roku 2013, nakonec ale podal podprůměrný výkon, protože vysoká očekávání investorů nebyla naplněna.

2. Jaké firmy tvoří index?

Jak bylo zmíněno v úvodu, pro investory-nováčky je vhodným způsobem regionální diverzifikace ETF zaměřený na vybranou zemi. Ale pozor, možná s ETF nebo podílovým fondem vybrané země nezískáváte tolik diverzifikace, kolik byste čekali. Některé akciové trhy mohou mít příliš velkou váhu některého ze sektorů. Například přes 40 % titulů ze španělských a čínských akciových trhů pochází ze sektoru financí, švýcarský akciový trh má zase přes třetinu akcií v sektoru zdravotní péče.

Některé akciové trhy jsou malé, a proto jejich indexu dominuje jen jedna nebo několik velkých firem. Stane se vám pak, že máte radost z investice do indexového fondu, ale v reálu držíte jen hrstku společností.

Zejména v rozvíjejících se ekonomikách s méně vyspělými akciovými trhy mají zpravidla v indexech velkou váhu státní podniky. Takovéto firmy mohou být neefektivní nebo "honit politické body" a neohlížet se příliš na zájmy akcionářů. Státní podnik může podléhat regulacím cenové politiky, která drží uměle nízké ceny pro spotřebitele či omezuje korporátní zisky.

Některé akciové trhy jsou oceněny nízko plným právem. Například ruský trh býval nějakou dobu atraktivně ohodnocený, nicméně velká váha energetik ve spojení se slabým právním prostředím přispěla k dlouhodobému diskontu.

3. Kurzy měn hrají roli

Měnová expozice je součástí diverzifikačních výhod mezinárodního investování. Je ale potřeba zvážit několik faktorů:

- Měnové otázky mohou mít velký dopad na výnosy. Například v roce 2013 Nikkei 225 nabídl v japonských jenech 54,9% výnos, dolarově ale jen 30,6% vzhledem k 17,6% znehodnocení jenu vůči dolaru.

- Tam, kde lze výrazné změny v měnovém vývoji očekávat, je na místě zajištění. Vhodnou volbou jsou fondy s měnovým zajištěním, které dávají investorům možnost expozice na akciovém trhu a odstraňují vliv pohybu kurzu měny (redukují dopad měnových výkyvů na výnosy).

Slabá domácí měna je argumentem pro mezinárodní investování (za zahraniční výnosy inkasujete po převodu zpět do své měny více peněz). Zahraniční měnová expozice může působit jako diverzifikace, stejně tak ale může smazat výnosy portfolia přítomností investic, které se mohou vyvíjet odlišně v reakci na jiné tržní a geopolitické podmínky.

4. Americké nadnárodní korporace nejsou synonymem pro mezinárodní investice

Americké nadnárodní korporace mohou přinášet mnohé benefity, jako jsou transparentní daňový systém a harmonizované účetní standardy, konzistentnější dividendová politika nebo potenciálně vyšší ziskové marže díky vyspělému obchodnímu modelu. Přece jen je ale nelze jednoduše zaměňovat s expozicí na mezinárodních trzích.

Akcie nadnárodních korporací mají tendenci do velké míry kopírovat vývoj ostatních amerických akcií a i přes mezinárodní zaměření jim stále velký podíl zisku plyne ze Spojených států. Pokud tedy chcete diverzifikovat mimo americký trh, hledejte akciové indexy, které nejsou tak silně korelované s Amerikou.

Dalším problémem nadnárodních korporací je to, že jsou často zvyklé měnovou expozici zajišťovat, takže se s nimi připravíte o měnovou diverzifikaci.

Nadnárodním korporacím se také nemusí dařit na cílových trzích stejně dobře jako místním firmám vlivem kulturních a místních odlišností. Ne každý preferuje americké značky a některé globální firmy složitě přizpůsobují své produkty zahraničním trhům.

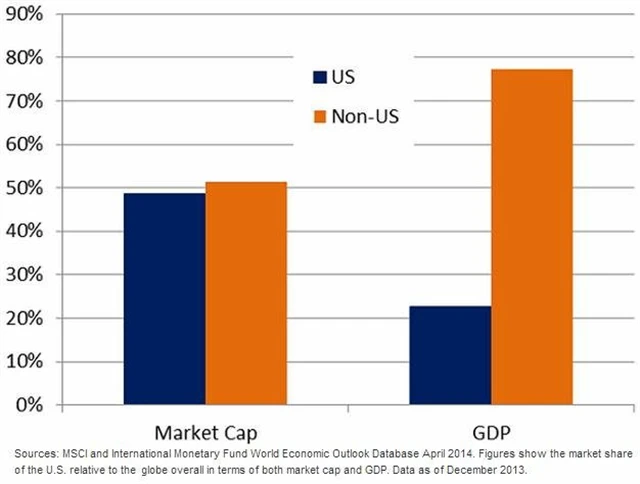

Americký podíl na světovém akciovém trhu klesá, takže investování do amerických multinacionálních firem znamená přehlížení příležitostí v jiných regionech. Když se podíváte na světový HDP, dominují neamerické země.

Pozicemi v akciích velkých globálních hráčů se navíc připravíte o small caps, které bývají mnohem více napojeny na podmínky místních trhů. Mezinárodní small caps mají ještě nižší korelaci s americkým akciovým trhem než jejich větší konkurenti.

Zdroj: Charles Schwab

Aktualita pro rok 2026

Aktuality