Co si odnést z prudkých růstů a pádů cen akcií aneb Jste jedním ze čtyř motorů šílenství?

Hlavní akciové trhy v první polovině ledna posilovaly a dělaly investorům radost. Idyla ale netrvala dlouho, v druhé polovině měsíce investoři znervózněli a ceny akcií začaly intenzivněji kolísat. Vše podtrhla bláznivá akce kolem několika akciových titulů, jejichž kurzy vylétly do závratných výšek, aby záhy velkou část zisků odevzdaly. Co si z příběhů firem jako GameStop, které se již nyní zapsaly do tržní historie, může odnést běžný investor?

Wall Street se po nějaké době prodrala na titulní stránky mainstreamových médií. Má to prvky správného thrilleru a dost možná již scénář filmu o posledních událostech opravdu někdo píše. Ačkoli se turbulence týkaly řady akcií, pozornost se soustředila zejména na firmu GameStop. Ta v kamenných obchodech prodává videohry a v posledních letech se jí nedaří. Lidé si hry kupují on-line, Gamestopu navíc zasadila ránu pandemie koronaviru. Není divu, že akcie společnosti kvůli špatným vyhlídkám výrazně ztrácely. Toho využili někteří investoři, především velké fondy, kteří vsadili na pokles ceny akcií. A pak se někdo rozhodl, že jim dá pořádně za uši.

Jak vydělat, když akcie padá

Ano, vydělávat lze i na poklesu cen akcií. Říká se tomu shortování. Když chcete akcii shortovat, domluvíte se s jiným velkým obchodníkem, od kterého si za poplatek akcii "půjčíte", a prodáte akcii za stávající cenu. Ať se nám lépe počítá, prodáme vypůjčený kus za 100 dolarů. Vaše spekulace po čase vyjde a kurz daného cenného papíru klesne, třeba na 80 dolarů. V tu chvíli akcie na burze nakoupíte a vrátíte původnímu majiteli kus za kus. Rozdíl v ceně, tedy 20 dolarů, je váš zisk (mínus nějaký ten poplatek za půjčení akcií na začátku). To je ona pro vás optimistická varianta.

Jenže cena akcie může také vzrůst. Pokud shortujete, máte zaděláno na velký problém. Nejenže platíte za půjčení akcií, ale musíte je také jednou vrátit. Může to znamenat, že vám nezbude nic jiného než akcii nakoupit třeba za 120 dolarů. Nejenže jste zaplatili za půjčení, ale akcii jste vrátili dražší o 20 dolarů.

Síla sociálních sítí

A přesně to se dělo s akciemi GameStopu, které svého času patřily k vůbec nejvíce shortovaným na burze. Velcí hráči si napůjčovali akcie firmy a čekali, až jejich cena klesne. Z jejich pohledu bylo vše na dobré cestě. Jenže pak se na scéně objevili drobní investoři, spekulanti a burzovní dobrodruzi, kteří se domluvili na sociálních sítích. Jejich úvaha byla prostá, ale účinná – když začneme ve velkém nakupovat akcie GameStopu, jejich cena poroste. A poroste tolik, že se nakonec velkým fondům rozklepou kolena a svých short pozic se vzdají, tedy nakoupí akcie, aby je mohly vrátit. Díky tomu měla poptávka vzrůst ještě více a kurz vystřelit do nebe. Není to neznámá taktika, říká se ji short squeeze a nejde o nic nového.

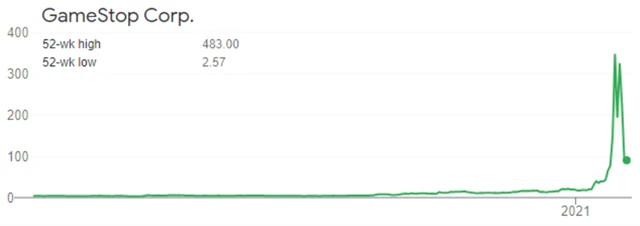

Tržní cena společnosti GameStop byla ještě před pár týdny pod 20 dolary, ale během krátké doby se dostala i nad 400 dolarů, zhodnotila tedy o 2 000 %. Zatímco velké fondy počítaly ztráty v desítkách miliard dolarů, na sociálních sítích propukla euforie, která strhávala stále další kupce. Někteří si koupili jednu akci, jiní pár kusů, další přišli na trh s podstatnou částí svých úspor.

Jenže pak některé platformy, které umožňují obchodování s akciemi, omezily možnost akcie GameStopu nakupovat, zatímco možnost prodávat zůstala neomezená. Prý kvůli přílišné volatilitě, pro některé obchodníky zkrátka vypořádávání obchodů při tak obrovských objemech mohlo znamenat problém s likviditou. Tento krok bude mít pravděpodobně soudní dohru, na provozovatele služeb již zamířily první žaloby.

Výsledek byl každopádně takový, že mnozí majitelé začali akcie prodávat. Během pár dnů jsme byli svědky několika prudkých poklesů i pokusů o další růst. Zdá se ale, že v akciovém boji pomyslného Davida (drobných investorů) s Goliášem (hedgeové fondy a další velké ryby z Wall Street; vtip je v tom, že mnohé z nich nepochybně ze short pozic rychle přesedlaly a byly na nákupní straně spekulativní horečky, jež již vešla do dějin) vyhraje ten větší. Není ale vyloučeno, že se podobná situace bude v budoucnu opakovat v případě dalších titulů, a nejen akciových.

Naskočit do rakety?

Možná si říkáte, že by se vám mohlo vyplatit do podobného rozjetého vlaku příště také nastoupit. Co si z tohoto tržního dramatu odnést? A na co byste si měli dát pozor, než se případně pro takovou spekulaci příště rozhodnete?

- V první řadě je nutné si uvědomit, že takové situace na akciových trzích vznikají ojediněle. Kdyby se děly neustále, jsme všichni dolaroví miliardáři (i když všichni ne, ono by to matematicky nevycházelo).

- Zadruhé, je to jako sázet v loterii nebo na ruletu v kasinu. Je v podstatě nemožné určit moment, kdy se trend otočí, případně kdy do hry vstoupí nějaká další neznámá. Třeba znemožnění obchodování, jako se to stalo tentokrát.

Cena akcií GameStopu vystřelila do stratosféry. Mluvit o rozjetém vlaku pozbývá smyslu, spíše bychom měli mluvit o letící raketě. A zákonitě se musíme ptát, co se stane, když takové raketě dojde palivo. Tušíte správně – zpomalí, otočí se a zřítí se zpět k zemi. Ti, kteří byli v této raketě od začátku a stihli včas vystoupit, mohli pohádkově zbohatnout. Ti, kteří zůstali nebo nakoupili akcie poblíž cenového vrcholu, o podstatnou část svého jmění přijdou.

Jste jedním ze čtyř motorů mánie?

Palivo této raketě dodávají hned čtyři zdroje. Prvním jsou oni drobní investoři, kteří se domluvili a akcie nakupují. Druhým jsou "velcí hoši", kteří museli své short pozice ukončit tím, že akcii nakoupí, aby je vrátili. Třetím zdrojem jsou krátkodobí hráči či algoritmičtí roboti, kteří vidí obrovskou kolísavost dané akcie a snaží se toho využít ve svůj prospěch. A posledním zdrojem jsou gambleři, kteří berou podobné akciové anomálie jako další druh adrenalinu a zábavy.

Našli jste se v jedné z těchto čtyř kategorií a láká vás zkusit příště štěstí? Pokud ano, mám pro vás pouze jednu radu – jděte do toho, ale jen s takovým objemem peněz, o jaký nemáte problém přijít. Je možné, že se na hezky svezete na prudkém trendu a vyděláte, ale mějte na paměti, že je jen otázkou času, kdy přijde jiná anomálie, která nevyjde, a vám tak zůstanou jen oči pro pláč.

Spekulativní bubliny nejsou fenoménem pouze internetové éry nebo současné doby tištění obrovského množství peněz centrálními bankami. Spekulativní bubliny se utvářely i v dobách, kdy se informace šířily rychlostí cválajícího koně. Vzpomeňme jen na tulipánovou horečku v 17. století.

Investorovi, který se ani s jednou z výše uvedených skupin neidentifikuje, bych poradil, aby podobné úkazy sledoval spíše zpovzdálí. Držet se jednou vytyčené investiční strategie sice není taková jízda, ale pro splnění finančních cílů je to podstatně spolehlivější cesta.

Aktualita pro rok 2026

Aktuality