Co říká historie korekcí a medvědích trendů v USA o časování trhu

Index S&P 500 od loňského března, kdy spadl kvůli začínající pandemii covidu-19 na lokální dno, přidal zhruba 80 %. Mezitím přišel další propad v září. Kdo dokázal časovat trh, dosáhl ve velice krátké době vysoce nadprůměrných výnosů. Ne vždy se však investorům nabízejí nákupní příležitosti v tak krátkém sledu.

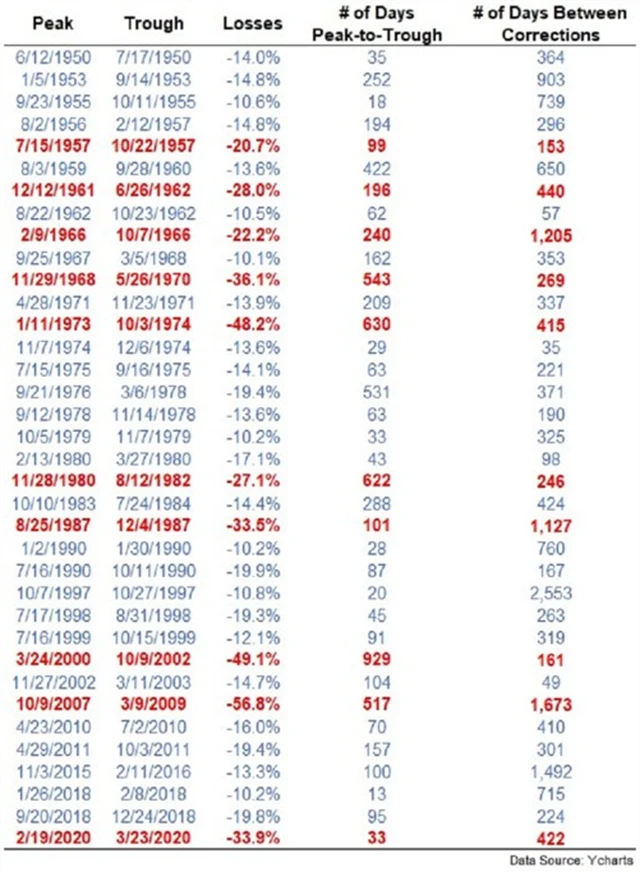

Od roku 1950 index S&P 500 zažil 36 dvouciferných procentuálních propadů. V průměru tedy takový propad přichází jednou za dva roky. Některé poklesy byly skutečně výrazné, od začátku 21. století se americký akciový trh propadl o 34 %, 50 % i 57 %. Dva roky jsou však jen aritmetický průměr. Od roku 1950 bylo nejdelší období mezi dvěma dvoucifernými poklesy dlouhé sedm let (1990-1997).

Medvědí trendy, tedy poklesy cen akcií o dvacet a více procent, jsou o poznání méně časté. Od roku 1950 vstoupil index S&P 500 do medvědího trendu jen desetkrát, v průměru tedy jednou za sedm let. Nejdelší doba mezi dvěma medvědími trendy byla ale dvanáct let a čtyři měsíce (mezi roky 1987 a 2000), druhá v pořadí byla doba mezi rokem 2009 a propadem ze začátku loňského roku.

Jedna ze základních investičních pouček radí nakupovat na minimech a prodávat na maximech. Čekat na příchod korekce se ovšem nemusí vždy vyplatit, některá období mezi dvěma výraznými poklesy trhu jsou totiž nejen dlouhá, ale i bohatá na výnosy. Například mezi roky 1990 a 1997 přidal S&P 500 více než 300 %, mezi roky 1984 a 1987 posílil o téměř 150 % a mezi roky 2003 a 2007 a 2011 a 2015 stoupl o zhruba 110 %.

Volatilita je v současnosti větší a akcie mají tendenci na zprávy reagovat rychleji než dříve, investoři by ale ani tak neměli podceňovat schopnost trhů setrvávat dlouhou dobu v růstovém trendu. Být připravený na pokles trhu je jedna věc, skutečně se ho dočkat je věc druhá.

Zdroj: A Wealth of Common Sense

Aktualita pro rok 2026

Aktuality