7 grafů (nejen) o ocenění amerických akcií a zvonění na poplach od slavného tradera

Americké akcie jsou drahé, i když jak které. Nejčastěji zmiňovaným rizikem pro americké burzy je zpřísňování měnové politiky v USA, které může vzít vítr z plachet zejména růstovým titulům, které byly hvězdami uplynulých let. Před dopady očekávané přísnější politiky Fedu varuje mimo jiné i proslulý trader Paul Tudor Jones.

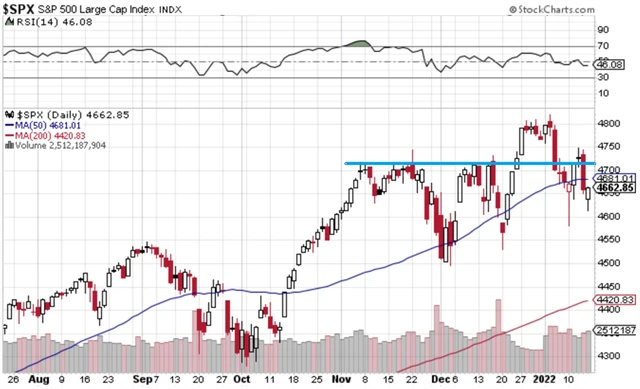

Index S&P 500 se již prakticky tři měsíce drží v pásmu 4 500 až 4 700 bodů, jen s krátkým výletem výše. Druhý lednový týden navíc uzavřel pod 50denním klouzavým průměrem. Dokáže se nad něj opět rychle vyhoupnout, jako se v uplynulém roce stalo téměř pravidlem?

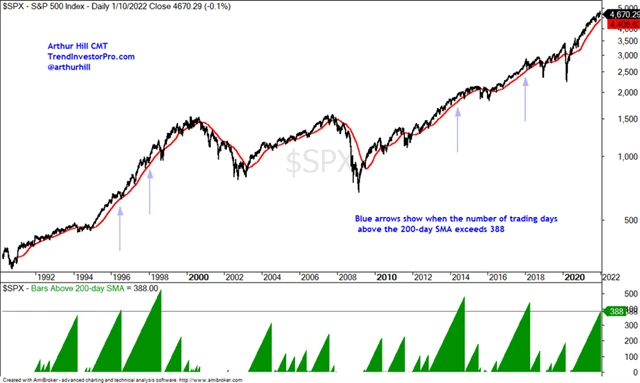

Dlouhodobě je trend na americkém akciovém trhu stále růstový, index S&P 500 je zhruba 5 % nad 200denním klouzavým průměrem, jehož linie navíc také stále míří "severním směrem".

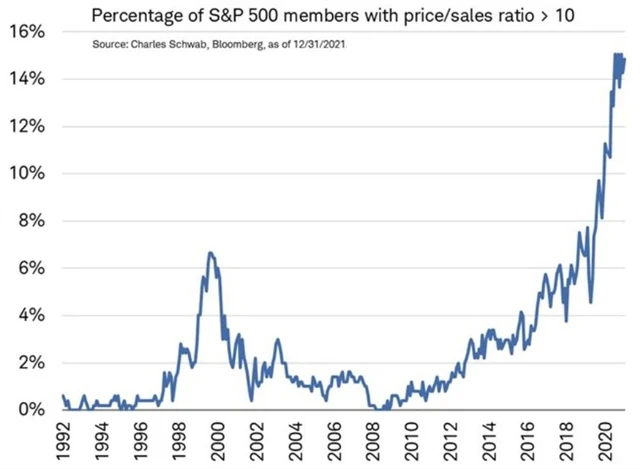

Ocenění amerických akcií je již léta nadprůměrné a oproti akciím například v Evropě nebo na emerging markets je vysoké. Vedle klasického poměru P/E (ceny akcie vůči zisku na akcii) podstatně stouplo také P/S (poměr ceny akcie vůči tržbám na akcii). V indexu S&P 500 je z tohoto hlediska hned 15 % firem nad úrovní 10, což je opravdu extrémní (ne)poměr cen akcií a tržeb.

Kdo chce v USA investovat při relativně rozumnějších valuacích, má ale samozřejmě také z čeho vybírat. Stačí se podívat mimo index 500 největších firem, kde je v průměru P/E výrazně nižší. Což samozřejmě neznamená, že k nižšímu ocenění nejsou v konkrétních případech dobré důvody. Investování jen podle valuací je zkrátka ošidné.

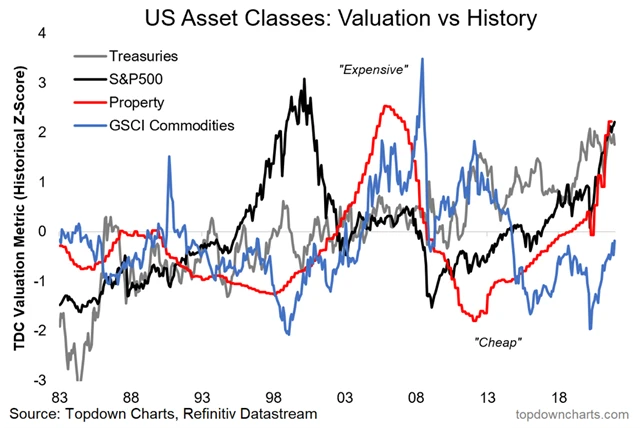

V Americe je ale zkrátka draho. Drahé jsou (navzdory korekci v uplynulých kvartálech) státní dluhopisy a samozřejmě také nemovitosti. Na globální úrovni se (naopak i po zdražení v posledním zhruba roce) jeví stále relativně zajímavě komodity.

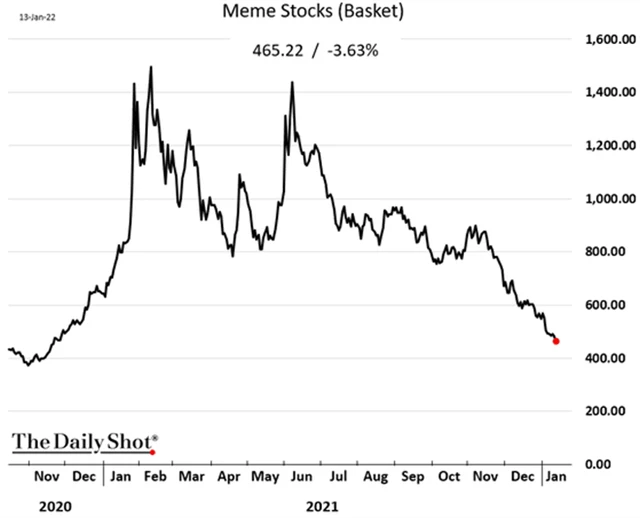

Krátká odbočka: Takzvané meme akcie jako celek prakticky vrátily veškeré zisky, které začaly sbírat zkraje loňského roku poté, co skupiny drobných investorů koordinované na sociálních sítích vyrazily do boje proti velkým spekulantům na pokles v čele s hedgeovými fondy. Některá hlavní "hvězdy" tohoto fenoménu, například GameStop, jsou ale nadále ve výrazném plusu.

Ale zpět do reality. V současnosti investory zaměstnává začínající výsledková sezóna za loňský čtvrtý kvartál. Vedle samotných čísel jsou podstatné výhledy na letošní rok a komentáře k aktuální situaci v ekonomice. Po prvním týdnu ostré výsledkové sezóny je brzy na velké statistiky, navíc dominantním sektorem prvních dnů byly banky, nicméně politika Fedu, analytiky tak často propíraná, mezi riziky v komentářích firem na prvních místech zatím nefiguruje. Na nich najdeme utažený pracovní trh, cenové tlaky, výpadky v dodávkách, logistiku a další. Mnohé ale směřuje k obavám z inflace, takže se tomu Fedu tak docela nevyhneme.

Kdo ale považuje předpokládaný vývoj měnové politiky Fedu za problém pro akciový trh a pro celou ekonomiku, je slavný trader Paul Tudor Jones. Ten na trhu vnímá spekulativní bublinu, jejíž splasknutí s sebou podle něj vezme i důležité oblasti amerického hospodářství. Tržní hvězdy pandemického období (mimo jiné i kryptoměny nebo meme akcie) podle něj budou v čele poklesů. Podle Paula Tudora Jonese tak mají právě dlouho opomíjené komodity potenciál překonat v dalších několika letech svou výkonností obecně nadhodnocená finanční aktiva. V rozhovoru pro CNBC mimo jiné uvedl:

- Americké akcie jsou ve vztahu k HDP opravdu mimořádně nadhodnocené.

- Dokáže Fed upustit to, co vnímám jako opravdu velkou finanční bublinu, aniž by to mělo obrovské ekonomické dopady? Mám o tom značné pochybnosti.

- Fed bude mít co dělat s aktuálním inflačním problémem. Dopady na ceny aktiv budou výrazné.

- Firmy si zvykly na velice levné financování. S vyššími sazbami budou mít některé z nich nepochybně velké problémy.

Zdroj: TOPDOWN CHARTS, CNBC, Sober Look

Aktualita pro rok 2026

Aktuality