Erste zvýšila cílovou cenu akcií CTP Group. Zrychlená expanze společnosti podle analytiků bude pokračovat

Analytik Cezary Bernatek z Erste Group Bank zvýšil na konci dubna 12měsíční cílovou cenu akcií CTP Group o 15 % na 20 EUR a ponechal doporučení na stupni "kupovat". Z čeho ve svém hodnocení vycházel?

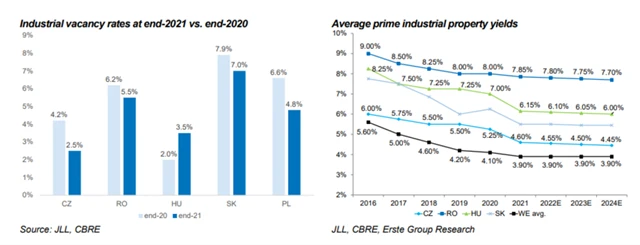

Podle Erste nebude trh průmyslových realit ve středoevropském regionu úplně imunní vůči očekávanému zpomalení ekonomického růstu či zvýšeným inflačním tlakům, navíc zesíleným ukrajinským konfliktem a s ním souvisejícími sankcemi. Zároveň ale nepředpokládá, že trh průmyslových nemovitostí bude čelit výraznějšímu oslabení poptávky v krátkodobém až střednědobém horizontu, což by spolu se stále nedostatečnou nabídkou mělo nadále umožňovat další zvýšení nájemného a bránit výraznějšímu poklesu výnosnosti developerských projektů. V rámci regionu Bernatek očekává průměrný růst nájmů o 3,5-4,5 % v letech 2022-2024 (jen o něco níže ve srovnání s předpoklady před ukrajinským konfliktem). Regionální míry neobsazenosti ke konci třetího kvartálu 2021 klesly ve srovnání s úrovněmi z konce roku 2020 na nová minima v rozmezí 1-7 % (s dolní hranicí pro Rakousko a horní hranicí pro Slovensko).

Vzhledem k pravděpodobnému zpřísnění měnové politiky ECB analytik o něco snížil odhady na vývoj výnosových měr nejatraktivnějších nemovitostí (prime yield) v sektoru. I tak ale stále vidí prostor pro pokles výnosů mezi roky 2022 a 2024 o 15-20 bazických bodů vzhledem k silné očekávané poptávce po této třídě nemovitostí v následujících letech a stále značném rozdílu ve výnosnosti oproti západní Evropě. Původní odhad byl na pokles výnosů o 25-45 bazických bodů.

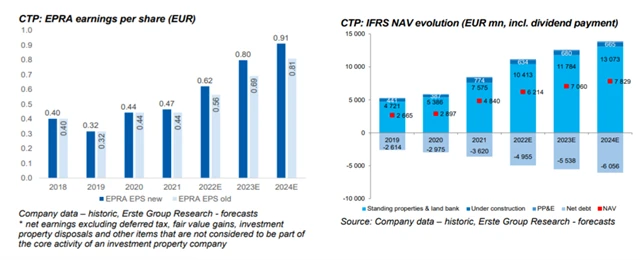

Vzhledem k rozsáhlejším akvizicím CTP v loňském roce spolu s nedávným převzetím německé společnosti Deutsche Industrie REIT a zvýšeným developerským plánům na následující roky Erste zvyšuje odhad pro EPRA zisk na akcii pro CTP o 10/15/13 % na 0,62/0,80/0,91 EUR pro roky 2022/2023/2024. Po začlenění akvizice Deutsche Industrie REIT a po větším než očekávaném snížení výnosů z portfolia firmy o 50 bazických bodů oproti odhadovaným 15-30 bodům v loňském roce zvýšil Bernatek prognózu čisté hodnoty aktiv (NAV) na akcii o 18/19/18 % na 14,4/16,3/18,1 EUR pro roky 2022/2023/2024. Odhady pro NAV se zvýšily i přes uplatnění agresivnějších předpokladů týkajících se očekávaného nárůstu stavebních nákladů.

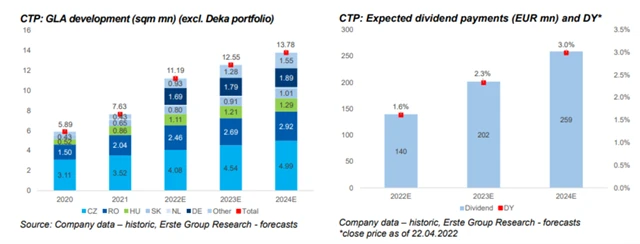

Díky konzervativní míře zadlužení, dobrému přístupu na dluhopisový trh i výhledům zdravého provozního cash flow Erste předpokládá, že CTP pravděpodobně nebude čelit vážnějším obtížím při financování svých projektů, zvětšování portfolia pozemků a jiných dodatečných aktiv a správě dluhu v následujících letech. K tomu by firma měla být schopna nabízet slušné dividendy s dividendovým výnosem v rozmezí 1,6 až 3,0% mezi roky 2022 a 2024.

CTP Group v roce 2021 zvýšila objem hrubé pronajímatelné plochy o 1,736 milionu m2, což bylo o téměř o polovinu více, než Erste očekávala. Důvodem byla především výrazně větší než očekávaná akviziční aktivita, jež vedla k růstu hrubé pronajímatelné plochy o 835 tisíc m2, zatímco vlastní developerská činnost zvýšila objem plochy o 900 tisíc m2, což bylo o něco méně, než banka očekávala.

Celkový objem hrubé pronajímatelné plochy CTP tak ke konci roku 2021 dosahoval 7,63 milionu m2, s meziročním růstem o téměř 30 % (nad odhady Erste) a s průměrnou mírou obsazenosti vysokých 95 %. Plány společnosti na rok 2022 a roky následující jsou ambicióznější, než Bernatek původně předpokládal. Se zahrnutím nedávno dokončené akvizice Deutsche Industrie REIT s 90 aktivy představujících přibližně 1,66 milionu m2 hrubé pronajímatelné plochy v Německu Erste očekává, že portfolio nemovitostí CTP vzroste na 11,19 milionu/12,55 milionu/13,78 milionu m2 hrubé pronajímatelné plochy na konci let 2022/2023/2024.

Nejvýznamnější rizikové faktory

- Menší než očekávaný růst investic do průmyslových parků v regionu střední Evropy

- Rychlejší a výraznější než očekávaný růst úrokových sazeb v EU snižující ceny realit v regionu

- Slabší než očekávaný růst HDP zemí ve střední Evropě snižující poptávku po nájmech prostor

- Slabší než očekávaný růst e-commerce v zemích střední Evropy

- Problémy se získáváním územních a stavebních povolení brzdící růst portfolia

- Problémy se získáním financování v požadovaném čase a objemu

- Silnější než očekávaný růst stavebních nákladů

- Komplikace s akvizicí nových atraktivních pozemků v dlouhodobém horizontu

- Výrazný růst konkurence v oblasti průmyslových nemovitostí

Odvětvové srovnání

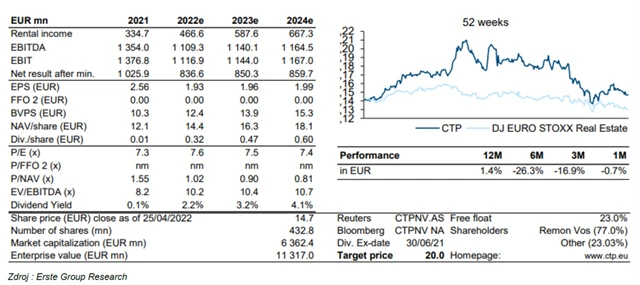

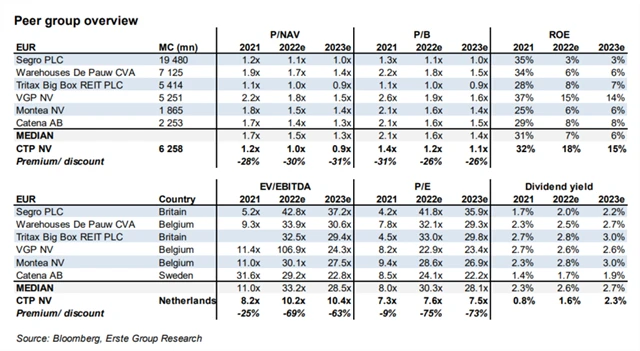

Odvětvové srovnání ukazuje na to, že se akcie CTP na úrovni 1,02násobku P/NAV pro rok 2022 obchodují s 30% diskontem vůči průměru srovnávací skupiny firem z hlediska odvětví logistických nemovitostí, geografického působení a velikosti společnosti. Podle Erste by i viditelně vyšší násobek byl opodstatněný solidním EPRA ziskem na akcii, výhledem čisté hodnoty aktiv (NAV) na roky 2022-2024 i silnou rozvahou, díky dobrému přístupu k financování a konzistentní tvorbě provozního cash flow. Akcie se obchodují za 7,6násobek očekávaného zisku v roce 2022 oproti mediánu srovnávací skupiny firem na úrovni 30,3násobku, což představuje diskont 75 %. Ukazatel ROE je přitom u CTP pro odhadovaný zisk v roce 2022 na úrovni 18 % oproti mediánu srovnávací skupiny 7 %.

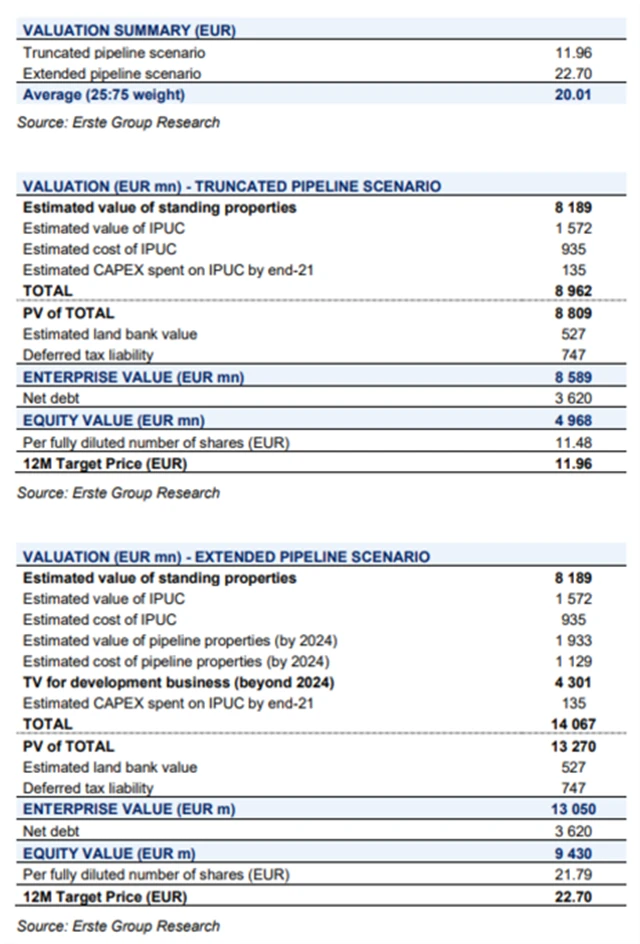

Ocenění na základě modelu DCF implikuje 12měsíční cílovou cenu 20,01 EUR na akcii. Tato hodnota je výsledkem váženého průměru dvou scénářů. První scénář s 25% váhou zahrnuje pouze realizované projekty a projekty s aktivní výstavbou a implikuje cílovou cenu 11,96 EUR. Druhý scénář se 75% váhou zahrnuje i projekty, jež zatím nejsou ve fázi aktivní výstavby, a zahrnuje i terminální hodnotu. Tento scénář implikuje cílovou cenu 22,7 EUR. Oba scénáře zahrnují odhadovanou cenu již nakoupených pozemků a dosud realizované kapitálové investice. Náklady WACC jsou uvažovány na úrovni 4,2-4,4 % mezi roky 2022 a 2024 a 5 % pro terminální hodnotu, kde je dále uvažována míra růstu 1,5 %.

Zdroj: Erste Group Bank